Кредитная история формируется на основании информации, предоставляемой банками и МФО, и содержит очень большой перечень данных. Если вы получаете кредит или микрозайм, информация об этом, как и ходе исполнения обязательств, будет направлена в бюро кредитных историй (БКИ). Сегодня мы поговорим о том, можно ли исправить или оспорить плохую кредитную историю, и как это сделать быстро и законно.

Банк и МФО обязаны направлять сведения как минимум в одно БКИ, с которым заключен соответствующий договор. На практике обычно банки и МФО поддерживают договорные отношения сразу с несколькими БКИ, при этом кредитная история в каждом бюро может несколько отличаться. Возможные отличия бывают связаны, прежде всего, с получением нескольких кредитов и микрозаймов в разных банках (МФО) и наличием у последних договоров с разными БКИ.

Как правило, необходимость изменения кредитной истории (КИ) возникает по причине отказа кредитного учреждения предоставить кредит (заем) со ссылкой на плохую или неудовлетворяющую условиям КИ. Редко, но некоторые заемщики желают внести изменения только лишь потому, что КИ не устраивает их лично, либо предполагают, что в будущем им могут потребоваться кредитные средства, а из-за недостаточно хорошей КИ кредит не предоставят.

Как бы то ни было, на первом этапе необходимо получить свою КИ, чтобы проанализировать и понять, насколько она хороша или плоха, что стоит изменить или улучшить.

Получаем и анализируем кредитную историю

Для получения кредитной истории первоначально необходимо узнать, в какие БКИ банк или МФО направляли сведения об имевших место кредитах и микрозаймах. Эти сведения следует запросить в банках (МФО), где вы ранее получали деньги. В качестве альтернативы можно обратиться с запросом в Центральный каталог КИ и сразу запросить сведения о всех БКИ, в которых есть ваши КИ.

Получить свою кредитную историю в соответствующих БКИ можно, направив туда запрос:

- бесплатно - один раз в течение года;

- на платной основе - в любое время.

Получив кредитную историю, внимательно проанализируйте ее, определив:

- Достоверны ли все указанные в ней сведения.

- Нет ли ошибок.

- Что именно вы хотите изменить/улучшить.

- Оспаривать кредитную историю путем подачи заявления в БКИ, а если будет получен отказ - в судебном порядке.

- Предпринимать меры по исправлению кредитной истории собственными силами и средствами.

Оспаривание кредитной истории

Закон о кредитных историях предоставляет субъекту КИ (заемщику) право на полное или частичное оспаривание своей КИ.

Для этой цели необходимо:

- Направить в БКИ заявление о внесении изменений и (или) дополнений в вашу кредитную историю. Заявление можно подать лично или направить удобным способом, предварительно заверив нотариально.

- Дождаться ответа из БКИ о результатах. В рамках рассмотрения заявления, на что отводится не более 30 дней, бюро проводит проверку изложенных фактов и требований, запрашивая у источников сведений (банков, МФО) необходимую информацию. Указанный 30-дневный срок может быть сокращен при наличии веских и обоснованных причин, о чем заявитель должен аргументированно сообщить в заявлении и указать желательный срок рассмотрения его обращения.

- При несогласии с решением БКИ оспорить его в судебном порядке.

В досудебном порядке БКИ исправляют и (или) дополняют сведения КИ, которые содержали ошибочную или недостоверную информацию. Это предполагает, что между источником поступления сведений и заемщиком нет споров. Если же по запросу БКИ банками (МФО) будут предоставлены сведения, которые идут в разрез с фактами и доводами заемщика, то, скорее всего, бюро откажет в удовлетворении требований об изменении кредитной истории. Дело в том, что полномочия БКИ по проверке заявления заемщика ограничены направлением запросов в банки и МФО с получением соответствующих ответов.

Судебное оспаривание кредитной истории - это более серьезное разбирательство относительно содержания КИ и заявленных заемщиком требований по ее исправлению. В этом случае могут быть заявлены требования:

- о принуждении БКИ внести соответствующие изменения (дополнения);

- о возмещении ущерба, связанного с отказом БКИ в удовлетворении заявления заемщика или непредоставлением ответа в установленные сроки.

Важно понимать, что суд не встанет на сторону истца, если причиной плохой кредитной истории являлись действия заемщика, который нарушал условия кредитного договора, допускал просрочки и т.п. Основаниями для принятия судом положительного решения, по сути, являются те же основания, что и для аналогичных действий со стороны БКИ, но суд в силу своей компетенции может более обширно, глубоко и детально подойти к изучению обстоятельств дела и провести судебное расследование.

Бремя доказывания своей правоты лежит на истце (заемщике). Кроме того, те факты и обстоятельства, на которые он ссылается должны найти документальное подтверждение. Так, например, если вы желаете сослаться на то, что не платили по кредиту не по своей вине, а в силу незаконно начисленных комиссий или штрафов, то первоначально, до судебного разбирательства по поводу кредитной истории, необходимо оспорить правомерность начисления этих комиссий и штрафов.

Изменение КИ путем ее улучшения

При наличии плохой кредитной истории и отсутствии оснований для ее оспаривания, равно как и при получении отказа по этому поводу, кредитную историю можно изменить путем ее целенаправленного улучшения. В этом случае необходимо будет тщательно продумать весь комплекс мероприятий и выбрать схему, которая подойдет вам наилучшим образом.

При наличии плохой кредитной истории и отсутствии оснований для ее оспаривания, равно как и при получении отказа по этому поводу, кредитную историю можно изменить путем ее целенаправленного улучшения. В этом случае необходимо будет тщательно продумать весь комплекс мероприятий и выбрать схему, которая подойдет вам наилучшим образом.

Понятно, что КИ улучшить можно только получением новых кредитов (займов) и безупречным исполнением по ним обязательств. На практике с точки зрения эффективности наиболее популярны две схемы (или их комбинация):

- Оформление нескольких кредиток в разных банках и :

- частое проведение по ним операций, не влекущих начисления комиссий и процентов (использование грейс-периода, в течение которого проценты не начисляются);

- погашение одной кредитной суммы за счет суммы по другой кредитке (здесь зачастую применяются схемы, которые позволяют с наименьшими издержками (комиссиями) выводить средства и пополнять кредитные карты);

- своевременное погашение задолженности, для чего целесообразно тратить с кредиток минимальные суммы либо находить такую схему погашения кредита по одной карте за счет другой, которая бы влекла минимальную комиссию или ее отсутствие.

- Частое получение микрозаймов минимальными суммами и их быстрое гашение . Для удобства и простоты лучше онлайн-займов. В этом случае не получится совсем ничего не потерять в деньгах. Но этот вариант позволяет наиболее быстро решить задачу улучшения кредитной истории.

В результате таких действий КИ улучшается естественным путем, поскольку и МФО, и банки будут направлять нужные сведения в БКИ самостоятельно. Сроки улучшения кредитной истории различаются в зависимости от степени ее плохого состояния.

Испортить кредитную историю может любой заемщик. Это может произойти по причине просроченного платежа, продления срока, штрафа и т.д. На кредитный рейтинг также влияет непогашенная до конца кредитная задолженность, исковые заявления по обязательствам.

В будущем такому клиенту будут отказывать в предоставлении кредита либо предлагать невыгодные условия.

Обратите внимание, что ухудшение кредитной истории возможно при просрочке платежа на 5 и более дней. Если случай повторяется, кредитный рейтинг значительно снизится.

Что это такое?

Испорченная кредитная история может потрепать нервы даже самым спокойным и уравновешенным заемщикам. Ведь взять деньги в банке станет практически невозможно. Но низкий кредитный рейтинг можно поправить, оформив небольшой заем и выплатив его в срок и в полном объеме.

Клиент должен осознавать, что оформить крупный кредит с плохой кредитной историей не получится, его в банке попросту не дадут, но мелкие кредиты (на несколько тысяч рублей) взять можно (покупка техники, заем наличными, кредитная карта).

Таким образом, у клиента есть возможность исправить свою кредитную репутацию в течение полугода – нескольких лет. Кредиторы обычно анализируют кредитную историю клиента за последние несколько лет.

Клиенты также могут обращаться в микрофинансовые организации, оформляя небольшие займы и исправно их выплачивая.

Многие МФО предлагают специальные программы, которые позволяют значительно улучшить КИ.

Они состоят из нескольких небольших займов на короткие сроки, которые выдаются поочередно. После их выплаты кредитная организация передает информацию в БКИ, что положительно влияет на рейтинг заемщика.

Условия

Клиент, который обращается в банк для получения кредита, должен быть совершеннолетним, иметь работу и стабильный доход.

Для исправления кредитной истории в банке могут потребовать документы, подтверждающие занятость и получение заработной платы.

В банке клиент, желающий исправить кредитный рейтинг, сможет получить кредитную карту, небольшой кредит на покупку техники (товар в кредит) или небольшой заем наличными. Выплатив его своевременно можно значительно улучшить кредитный рейтинг.

Если клиент обращается в микрофинансовую организацию, то в большинстве случаев достаточно предоставить паспорт гражданина РФ. Ставка по займу составит в среднем 2,0% в день, период не превысит 1 месяца.

Какие банки исправляют кредитную историю?

Исправить кредитную историю можно оформив в банке или микрофинансовой организации небольшие кредиты или займы и исправно их выплатив.

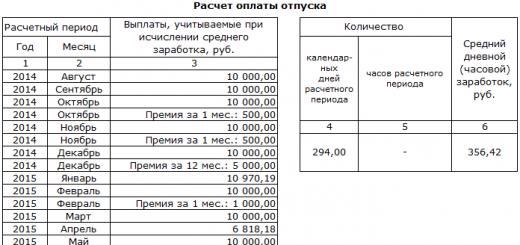

В таблице ниже приведены актуальные предложения от банков:

Где исправить кредитную историю?

Перед тем как куда-либо обращаться за кредитом и исправлением ситуации, заемщик может самостоятельно проверить свою кредитную историю.

Это можно сделать один раз в год совершенно бесплатно. Клиент может обратиться в бюро кредитных историй с соответствующим заявлением.

Если в кредитной истории действительно содержится информация о кредитах, которые никогда не брались или о просрочках, которые не допускались в прошлом, то гражданин РФ должен обратиться с письменным заявлением в банк, который передал такую информацию, с просьбой внести изменения.

Хотите узнать, как получить кредит по паспорту без справок с плохой кредитной историей? Тогда вам необходимо перейти по , и прочесть статью.

Если же вы решили получить , то вам стоит перейти по ссылке.

Если же клиент признает свои просрочки, остается одно, обратиться в банк за небольшим кредитом, либо в одну из микрофинансовых организаций, которые предлагают исправить КИ.

В таблице актуальные предложения:

| Микрофи-нансовая организация | Ставка | Сумма | Период |

| Платиза | 0,5% | 15 000 | 5-45 дней |

| Займер | 0,63% | 30 000 | 7-30 дней |

| Е-капуста | 2,2% | 7-21 день | |

| Кредитный заем | 1,8% | 5-30 дней | |

| Мобифинанс | 2,0% | 15 000 | 7-30 дней |

Плохую кредитную историю

Поправить дело даже с очень плохой историей можно. Если банки отказываются выдавать небольшие кредиты, то смело можно обратиться в одну из микрофинансовых организаций, которые предлагают специальные программы для улучшения кредитного рейтинга.

МФО оформляют поочередно несколько небольших займов в размере 1 000 – 10 000 на период 7-30 дней каждый.

Как только клиент их исправно погашает, информация поступает в бюро кредитных историй, рейтинг начинает понемногу восстанавливаться.

Обратите внимание на таблицу ниже, именно в ней актуальные предложения от некоторых МФО:

| МФО | Период | Сумма | Ставка |

| Монеза | 1 год | 60 000 | От 0,5% в день |

| Экспресс Финанс | 5-90 дней | 20 000 | 0,5% в день |

| Вкармане | 5-30 дней | 15 000 | 1,0% в день |

| Займи просто | 2,0% в день | ||

| Konga | 7-30 дней | 12 000 | 2,21% в день |

Если были просрочки

Если клиент впервые не внес платеж (до 5 дней), то такая ситуация не навредит ему в будущем, но в случае повторной просрочки – дело будет обстоять по-другому.

Так как информация будет внесена в БКИ, что в дальнейшем негативно скажется на получении кредитов и их условиях.

Онлайн

Оформить кредит онлайн, то есть подать заявку, можно в любом банке. Но получить деньги возможно только после личного посещения офиса и подписания документации.

Оформить заем и получить деньги онлайн на карту, электронный кошелек без посещения офиса можно в микрофинансовой организации.

Средства будут перечислены по реквизитам, которые указал клиент, в течение 15 минут после электронного подписания договора.

Ниже в таблице несколько предложений:

Список документов

Для получения кредита, который положительно повлияет на историю заемщика, необходимо предоставить:

- паспорт;

- дополнительный документ, удостоверяющий личность.

Может также понадобится справка о доходах, а также документ, подтверждающий занятость.

Требования

Для исправления кредитной истории особых требований к клиенту нет, они стандартные, кредит предоставляется:

- гражданину РФ;

- клиенту, у которого есть регистрация;

- заемщику, у которого есть работа и стабильный доход.

Могут оговариваться в индивидуальных случаях и другие требования.

Сроки

Некоторые микрофинансовые организации предлагают целый комплекс услуг по улучшению кредитного рейтинга (обычно несколько микрозаймов, выдаются поочередно на короткий срок).

Период кредитования составляет от нескольких дней до месяца. Если клиент прибегает к подобной услуге, он должен знать, досрочное погашение не предусмотрено условиями сделки.

При обращении клиента в банк (кредит на товар, технику, кредитная карта, заем наличными), период займа не превысит 1-3 лет.

Преимущества и недостатки

Для этого нужно оформить небольшие кредиты в банке или микрофинансовой организации и исправно выплатить их. В течение нескольких месяцев – нескольких лет, кредитная история будет улучшена.

Что же касаемо недостатков, то клиенты должны понимать, оформляя небольшие кредиты для исправления КИ, они платят достаточно высокие проценты. Кредиты выдаются на короткий срок.

А допущение очередной просрочки сведет на нет все попытки улучшить КИ. Заемщику придется заново начинать исправлять свою репутацию.

Исправление кредитной истории: как она формируется + можно ли изменить данные в истории + исправление КИ, испорченной по вине банка + «техническая» просрочка + 3 официальных способа исправить данные в КИ + выводы.

В условиях тяжелой экономической ситуации многие семьи просто не могут обойтись без кредитов. Банки выдают деньги на разные цели – покупка дома, улучшение жилищных условий, бытовая техника, лечение, учеба и т.д.

На условия кредитования влияет размер заработка клиента, его возраст, семейное положение, наличие залогового имущества. Но окончательное решение финансовое учреждение примет лишь тогда, когда ознакомится с кредитной историей (КИ).

Положительная история имеет значение не только при выдаче займа. Её проверяют даже страховые компании и правоохранительные органы. Хороший кредитный «путь» — признак ответственности, стабильного финансового положения. С плохим на займ можно не рассчитывать, а страховые компании не помогут вам снизить ставку.

– это шанс вернуть доверие банка. Но действительно ли это возможно сделать?

Что такое кредитная история и как она формируется?

Кредитная история – это данные, которые демонстрируют, как клиент исполнял свои финансовые обязательства, взятые после подписания договора с банком или МФО.

Информация хранится в Бюро кредитных истории Российской Федерации. Права сторон регулируются Федеральным законом №218 (http://www.consultant.ru/document/cons_doc_LAW_51043 )

Как создается КИ? Формируют информацию о заемщике банки, микрофинансовые организации и другие официально зарегистрированные кредиторы.

В базу вносятся сведения о заемщике (ФИО, паспортные данные, место работы, семейное положение и т.д.), указываются данные о поручителе, существующие кредитные договоренности, были ли отказы в займе и т.д. Все, что связано с получением денег и их возвратом кредитору, вносится в вашу единую кредитную историю.

Данные о заемщике могут находиться сразу в нескольких Бюро кредитных историй РФ.

Все финансовые учреждения обязаны передавать информацию о своих клиентах в БКИ, согласно ст. 5, п. 3.1, ФЗ №218. Данные о вас будут храниться в системе 10 лет с момента последней записи.

Почему так важно не испортить КИ? Банкам необходимо знать не только о том, какой у вас уровень заработной платы, но также – сможете ли вы выполнить условия договора и вернуть деньги в полном объеме без просрочек.

История платежей и наглядно демонстрирует серьезность клиента. Если ранее не было никаких просрочек, платежи приходили вовремя, ему можно доверять, даже увеличить сумму займа и срок погашения долга, уменьшить процент.

А вот тем, кто уже имел проблемы с банком (штрафы, неоднократные отказы, судебное разбирательство), рассчитывать на помощь от финансового учреждения бесполезно.

Людям, которые «подмочили репутацию», приходится заниматься исправлением кредитной истории, чтобы вернуть доверие. Возможно ли это?

Реально ли исправить кредитную историю или изменить данные?

Исправление информации в КИ возможно только в том случае, если там допущена ошибка. Например, персональные данные указаны неверно или банк приписал вам просрочку платежей, но на самом деле вы всё оплачивали в срок. Как действовать в таких ситуациях мы расскажем ниже в статье.

Чтобы не допустить ошибок в своей истории, и не дать финансовому учреждению ухудшить ваш показатель среди заемщиков, необходимо регулярно проверять КИ. Минимум 2-3 раз в год, если на данный момент у вас уже имеется открытый кредитный договор.

После аннулирования контракта с банком и полной выплаты задолженности, потребуйте справку о том, что вы не должны больше ни одной копейки. Эта бумага поможет вам доказать, что негативный отзыв в КИ искажает реальную картину дел. Исправление информации при наличии весомых доказательств пройдет намного быстрее.

Ситуация 1. Исправление кредитной истории в случае ошибки банка

Как мы упоминали выше, заработать минус в КИ можно не только по своей вине, но также из-за ошибки кассира или сбоя в работе системы.

Как это может произойти? Допустим, вы оплатили долг по кредиту 20-го числа, как было и указано в договоре. Из-за неполадок в системе, деньги поступили на счет только через 3 дня. По факту мы имеем просрочку, которая скажется на истории.

Что предпринять в первую очередь в такой ситуации? Не поднимаем панику, а проверяем свою кредитную историю, ведь, возможно, банк не внес данные и исправлять ничего не нужно.

Как проверить КИ? Учтите, что БКИ не одно, и ваши личные данные могут быть сохранены в любом из них.

Сегодня в России зарегистрировано 13 БКИ — https://www.cbr.ru/vfs/ckki/restr/reg_bki.xlsx

Чтобы не тратить время на поиск нужного бюро, направьте запрос в Центральный каталог кредитных истории Центробанка одним из представленных способов:

- Обратитесь к нотариусу.

- Посетите лично любой банк, МФО, бюро кредитных историй, и попросите уточнить информацию о КИ. При себе нужно иметь паспорт.

- Можно это сделать в режиме онлайн на сайте Центрального банка РФ. Для входа в систему вы вводите определенный код. Его вы должны были придумать в момент подписания договора с банком.

При обращении за исправлением нужно подтвердить свои слова такими документами:

- Указать в заявлении паспортные данные или иметь при себе сам документ.

- Предъявить квитанцию об оплате кредита в срок.

- Иметь с собой ИНН.

Информация из Бюро должна быть предоставлена бесплатно только 1 раз в год по запросу клиента и неограниченное количество раз за плату по тарифу БКИ (ст. 8, п. 2, ФЗ 218).

Если просрочка уже внесена в базу данных, то поспешите с жалобой к своему кредитору. Предоставьте чек об оплате долга в срок, и потребуйте немедленного исправления кредитной истории.

Через время проверьте КИ снова. Если данные так и не были исправлены, то подайте прямое заявление в Бюро кредитных историй. Это ваше право, согласно ст. 8, п. 3, ФЗ №218, которое действует на протяжении 10 лет.

Пример заявления на исправление кредитной истории в Бюро:

Решение об исправлении КИ в бюро должны принять на протяжении 1 месяца с момента поступления жалобы. После они позвонят в банк с претензией и внесут изменения в историю.

Не закрывайте глаза на случившееся, даже если вам очень лень заниматься решением вопроса. Испорченная история может стать для вас серьезной помехой в самый неподходящий момент жизни.

Ситуация 2. Исправление кредитной истории в случае небольшой просрочки

Кредитор, перед тем, как выдать деньги клиенту, не только поверхностно просматривает историю платежей клиента, но и делает анализ. Ведь каждый новый заемщик важен для банка, и им не хочется терять любой источник дохода.

Если по своей невнимательности или по ряду других объективных причин вы пропустили обязательный платеж, и у вас возникла просрочка до 30 дней, то она будет засчитана, как «техническая». Главное в дальнейшем больше не повторять таких ошибок и оплачивать проценты по кредиту в срок.

Это существенно не испортит вашу финансовую ситуацию, и заботиться об её исправлении в данной ситуации не стоит.

Другое дело, если за последние 3 года накопилось просрочек в общей сумме на 90 дней (в один месяц вы опоздали с выплатой на 2 недели, в другой – на месяц и т.д.) Такая информация считается негативной, и обязательно отразится на кредитной истории в целом. Конечно, это скажется и на решении банка выдать вам новый займ.

Обратите внимание! Удалить информацию из БКИ, если она достоверна, невозможно. Если вы найдете в интернете подобного рода предложение, знайте – это мошенническая схема. Используете эту услугу – вас просто обманут и отберут деньги. Кредитную историю можно только исправить честным «трудом».

Поэтапное исправление кредитной истории

Действительно, только законные и проверенные способы помогут вам в исправлении кредитной истории. Никогда не связывайтесь с авторами предложений а-ля «Исправлю КИ за неделю». Чтобы изменить свой статус и продемонстрировать кредитору платежеспособность, нужны годы.

Опишем вам несколько вариантов того, как исправить ситуацию, чтобы вновь обрести положительный статус перед банками и МФО.

Вариант 1. Исправление через МФО

В России последние годы активно открываются микрофинансовые организации, которые выдают займы под высокий процент, на короткий срок и в небольших размерах. Как правило, минимальная сумма – это 30 000 рублей. Для получения денег нужен лишь паспорт, ИНН и заполненное в отделении МФО заявление.Можно и онлайн, оставив заявку на сайте компании. В этом случае финансы поступят на карточку или на личный счет заемщика.

Практически каждое МФО имеет следующую стратегию при выдаче займа – первый месяц льготный. Т.е. клиент, который вернет деньги за 30 дней, не обязан платить комиссию, от процентов он полностью освобожден.

Исправление КИ за счет МФО – это отличный вариант. 5-6 таких договоров без просрочек – и к вам вернется положительный статус. После вы сможете смело идти в банк и просить больше средств под выгодный процент.

Вариант 2. Исправление при помощи кредитки

Можно исправить КИ при помощи получения карточки от любого банка.

Для этого необходимо:

- Обратиться в банк или подать заявку через интернет.

- В заявлении вы оставляете свои паспортные данные, указываете причину , на какую сумму рассчитываете, если ли другие карточки в данном банке или среди других финансовых учреждений.

- Если вы подаете заявку онлайн, то через время с вами свяжется кредитный менеджер и уточнит данные.

- Если банк одобрил заявку, то через пару дней карточку с определенным кредитным лимитом можно будет забрать в банке.

Исправление КИ возможно в том случае, если все выплаты по карте будут проходить в срок, без задержек. Через время можно будет пойти в этот же банк и просить крупный займ, ведь с кредиткой никаких проблем не возникало.

Обратите внимание! Карты имеют льготный период – как правило, до 60 дней. Это значит, что, если снять деньги и положить за отведенное время всю сумму обратно, процент не будет начислен. Таким образом, можно каждые 2 месяца снимать деньги и класть их назад на счет вовремя, тем самым медленно и уверенно исправляя КИ.

Вариант 3. Исправление при помощи Совкомбанка

Совкомбанк создал специальную программу «Кредитный доктор», которая приходит на помощь тем, кому нужно исправить кредитную историю. Главное – все делать по инструкции и не допускать просрочек.

Как исправить историю в Совкомбанке:

Для того, чтобы стать участником программы, отправляйтесь в ближайшее отделение этого банка и оставьте заявление для рассмотрения. При себе нужно иметь паспорт и ИНН.

Если не хотите тратить время, то заявку можно оставить на официальном сайте Совкомбанка — https://sovcombank.ru

7 шагов, чтобы исправить плохую кредитную историю.

Какой банк выбрать? Ответы на актуальные вопросы о кредитовании.

Подведем итоги

Подведем черту:

- «Техническая» просрочка сроком до 1 месяца не испортит кредитную историю и не повлияет на выдачу нового займа.

- Исправить КИ за короткий срок невозможно. Даже не открывайте объявления, где через интернет предлагают возобновить ваш положительный статус перед банками. Однозначно, это мошенники.

- На исправление кредитной истории придется потратить примерно 3-4 года.

- Если банк даст вам займ при наличии испорченной КИ, то процент будет высоким, а сумма кредита минимальная.

- Доверие банка можно вернуть, оформив депозит, приобретя карточку для выплат или кредитку.

- Если оплата кредита не производилась в срок по форс-мажорным обстоятельствам (пожар, потеря работы, болезнь и т.д.), скорее предоставьте данные об этом в банк! Важно успеть до того, как они испортят вам КИ. При непредвиденных жизненных обстоятельствах можно рассчитывать на реструктуризацию займа или официальную отсрочку платежей.

Исправление кредитной истории – это долгий путь, поэтому лучше всего сделать все возможное, чтобы предотвратить необходимость этим заниматься. Но если уж вы «влипли», не закрывайте глаза на проблему. Исправить КИ сложно, но можно.

15.02.2017 \ Новости

Нередко в жизненной практике возникают ситуации, когда по каким-либо причинам кредитная история клиента становится отрицательной. Обычно, такой курьёз происходит по вине потребителя, и при последующем его обращении с целью кредитования банк отказывает в получении . Очень часто неблагонадёжные клиенты задаются вопросом - что нужно сделать для восстановления репутации заёмщика перед банками?

Как формируется кредитная история

Прежде чем ответить на вопрос, давайте разберёмся, как совершается формирование кредитного прошлого. Уведомления о полученном займе и ходе его исполнения обязательно должны поступать от банков или микрофинансовых организаций (МФО) минимум в одно из Бюро кредитных историй, вписанное в государственный реестр БКИ. Для заёмщика такой исход событий может обернуться разными сторонами медали. В случае добросовестного исполнения своих обязательств история так называемого клиента наполняется положительным описанием, соответственно - при нарушении условий договора или несвоевременной выплате долга информация будет носить отрицательный характер.

В России зарегистрировано более 25 БКИ. В структуре управления каждого банка устанавливают, с какими БКИ им взаимовыгодно сотрудничать. Кредитная история о человеке хранится в БКИ 10 лет с момента последнего внесения информации. В настоящее время одним из ярких примеров хранителей сведений о заёмщиках считается Национальное Бюро кредитных историй.

Как исправлять кредитную историю

На начальном пути по исправлению прошлых нарушений необходимо произвести самостоятельную оценку информации, находящейся в БКИ. В банке, где вы оформляли кредит, необходимо запросить, в какие БКИ были направлены данные о кредитовании. Заполучить необходимые сведения можно также в Центральном каталоге кредитной истории (ЦККИ), где можно подробно узнать обо всех БКИ, которые хранят ваши данные по займам. Далее, ознакомившись и внимательно изучив достоверность фактов вашей «биографии», выберите подходящий вариант для развития последующих событий. Если причины, сопутствовавшие испорченной истории, произошли не по вашей вине, можно оспорить такое решение. Для этого следует:

- Написать в форме заявления письмо о внесении изменений в кредитную историю, после чего направить его в БКИ. Не забудьте предварительно заверить письмо нотариусом. Рекомендуется также заручиться от сотрудников БКИ датой подтверждения о его получении.

- Дождаться ответного решения по вашему вопросу. Следует знать, что ваше заявление сотрудники БКИ обязаны рассмотреть и обработать в тридцатидневный срок.

- Если полученный результат вас не устраивает, можно оспорить его решение в судебных инстанциях.

Для восстановления испорченной истории займов по вашей вине существует только единственный верный путь решения проблемы, если не брать в расчёт истечение десятилетнего срока давности хранения информации в БКИ. Надёжным способом является целенаправленное улучшение истории путём получения новых займов. Возможно, в этот раз заполучить новый кредит будет немного сложней, учитывая ваши прежние заслуги. Но стоит знать, что многие МФО и коммерческие банки сотрудничают с БКИ в одностороннем порядке, только предоставляя информацию. Поэтому предприняв несколько тщательных попыток, остаётся большая вероятность в получении займа. Для быстрого восстановления истории используют несколько существенных финансовых операций:

- Оформление кредитных карт разных банков с целью многократного совершения финансовых операций. Например, регулярные операции в условиях льготного периода, в период которого проценты на снятую сумму не будут зачислены.

- Погашение взноса путём перечисления с одной кредитки на другую.

- Своевременная оплата долга по кредитной карте с предварительно минимальным получением суммы для несущественной комиссии за её использование.

- Регулярные займы в МФО небольшими суммами и досрочное погашение. Этот вариант принято считать самым эффективным и быстрым для восстановления истории, но, наиболее затратным, так как ежедневные проценты за использование денежных средств весьма внушительные.

Конечно, сроки улучшения сведений в БКИ напрямую зависят от степени тяжести её предыдущего состояния, но приятным результатом предпринятых вами действий станет автоматическое улучшение истории естественным путём, поскольку необходимые положительные данные банки и МФО будут отправлять самостоятельно.

Ваша кредитная репутация

Кредитная история – это репутация в банковском мире. Размер заработной платы уже давно не является основым фактором, влияющим на одобрение или отказ при выдаче займа: онлайн, кредита в банке или ипотеки.

Сегодня все финансовые организации принимают финальное решение на основе данных кредитной истории. Наличие темных пятен или факты недобросовестного исполнения предыдущих кредитных обязательств может перевесить все положительные качества заемщика. Именно по этой причине следует беречь свою финансовую репутацию.

Но что, если кредитная история уже испорчена? Если банки уже отказывают вам в предоставлении услуг, то самое время улучшить кредитную репутацию , а мы расскажем вам, как это сделать.

Что такое кредитная история?

Как быстрые займы могут помочь?

Если вы и будете своевременно его возвращать, данные о вас как о примерном заемщике поступят в бюро кредитных историй. Соответственно, ваша кредитная история потихоньку будет улучшаться.

Обычно чем чаще вы пользуетесь услугами микрофинансовых организаций и возвращаете деньги в срок, тем лучше будут условия для следующего микрокредита и тем лучше ваша кредитная история.

Также вы можете просто купить бытовую технику, шубу или совершить какую-либо другую покупку в кредит. Если вы возвращаете все деньги в срок - это положительно сказывается на вашей финансовой репутации.

Улучшение кредитной истории требует терпения и дисциплины, но чем раньше вы начнете, тем быстрее достигните цели и улучшите свою кредитную репутацию.