С аббревиатурой НДС сталкивался практически каждый. Это налог на дополнительную стоимость, который взимается из производителей различных товаров. Точнее, налог выплачивают сами покупатели: процент НДС заложен в стоимость готовой продукции.

Безопасный вычет по НДС в 2017 году, безусловно, является важной темой для любого предпринимателя. Разобравшись в данном вопросе, можно выплачивать минимальную сумму налога в рамках, установленных Налоговым Кодексом. Вычет - это та денежная сумма, на которую позволяется уменьшить размер налога.

Направление НДС к вычету осуществляется при наличии счет-фактуры - бухгалтерского документа, отсутствие которого повлечет за собой отказ в рассмотрении запроса. Счет-фактуру оформляет не сам налогоплательщик, а контрагенты, с которыми он сотрудничает.

Разобраться во всех тонкостях НДС не так-то просто: даже работник бухгалтерии, знающий свое дело, может испытать некие затруднения в налоговых «хитросплетениях». Все потому, что НДС регламентируется огромным количеством нормативных документов. Успешно разобраться в тонкостях налогообложения поможет данный материал.

Ставки и вычеты НДС

Всего существует три ставки НДС в размере:

- 18% — максимальный размер ставки, что применяется для большинства объектов;

- 10% — размер ставки, которой облагаются детские и продовольственные товары;

- 0% — размер ставки для компаний, занимающихся экспортом продукции (необходимо документальное подтверждение, что предоставляется в налоговую).

Для подсчета суммы НДС берется общий размер выручки, но определяющим фактором является добавочная стоимость, рассмотренная ниже в примере с зубной пастой (на каждом этапе закупки материалов, производства и реализации продукции поставщик, производитель и торговец выплачивают лишь свою «добавочную» стоимость).

НДС уплачивается за продукцию, работу и услуги, соответственно вычеты - это суммы «входных» НДС. Реализатор, продав партию своей продукции, вычитывает НДС производственного предприятия и НДС поставщика сырья. Следовательно, НДС выплачивается с выручки реализатора.

Определение сумм НДС

Разбираться в принципах расчета НДС лучше всего на наглядном примере (в данном случае рассматривается производство и продажа зубной пасты). Поставщик сырья обеспечивает производителя пасты необходимым сырьем и материалом. Тот, в свою очередь, заботится о реализации конечного продукта торговой фирме. Цену на зубную пасту формируют стоимость сырья, производственные и транспортные затраты, плановый процент дохода предприятия и НДС, который производитель добавил в свою часть стоимости.

Предположительно, закупка исходного сырья обошлась в 118 руб. (с учетом ставки НДС в 18%, что равняется 18 руб.). Изготовитель реализовал зубную пасту торговой компании за 236 руб. (ставка 18% составляет 36 руб.). Торговая фирма продает пасту за 302 руб. (при той же ставке НДС равно 46 руб.). Так как поставщик сырья первым оплатил НДС в размере 18 руб., производитель это учитывает и платит не 36 руб., а 18 руб. (36-18=18). Фирма-продавец заплатит вместо 46 руб. полученную разницу от предыдущих НДС (46-36=10 руб.).

Безопасна доля вычетов по НДС

Благодаря вычетам по НДС налогоплательщики могут существенно сэкономить на денежных выплатах. Обычно превышение порога безопасного вычета более чем на 89% может повлечь за собой интерес со стороны ФНС РФ. Но утверждение в размере 89% не совсем верно, ибо для каждого региона России установлена своя безопасная доля вычетов.

С помощью рекомендованных вычетов можно не привлекать излишнего внимания налоговой инспекции, главное не выходить выше установленных пределов. Если сумма вычетов выше среднего, существует риск попасться. Достаточно высокие значения анализируются инспекцией, и это непременно насторожит налоговую.

Дабы избежать в будущем возможных неприятностей, необходимо понизить долю до средних значений, а вычеты перенести на более благоприятное время. Кодексом дозволяются переносы вычетов на срок до трех лет.

Расчет безопасной доли вычетов по НДС

Например, для Московского региона безопасным вычетом НДС является 90,4%. Для простоты вычислений имеется сумма 8000 руб., НДС которой равно 1220 руб. (8000/1.18*0.18 = 1220). Регламентированный процент 90,4% умножается на сумму НДС в 1220 руб. (1220*90,4% = 1103). Сумма в 1103 руб. и есть вычет налоговой, а предприятие должно оплатить 117 руб. (1220-1103 = 117), которые составляют 9,6% от налога на дополнительную стоимость.

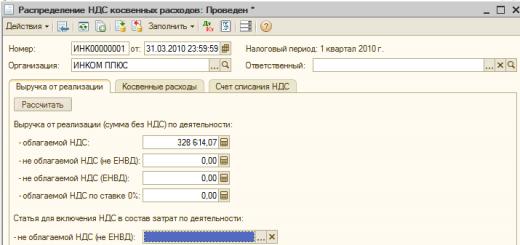

Сроком налогового периода НДС принят квартал, поэтому рассчитывать вычеты необходимо на базе декларации за 12 месяцев (т.е. за 4 квартала).

Когда вычеты по НДС не принимаются

Увеличение безопасной доли вычетов влечет за собой рост общей суммы НДС, которую обязан оплатить налогоплательщик. Известно несколько случаев, когда плательщик не может возместить сумму:

- раннее заявление о вычете послужит причиной его снятия налоговой (если счет-фактура отвечает ранней дате, чем сам вычет);

- если фирма передала копию счет-фактуры вместо оригинального документа (может быть, что суд посчитает подобное нарушение формальностью, ведь его легко устранить, предоставив оригинал);

- сотрудники налоговой не смогут принять возмещение, если вычет перенесен на поздний срок (исправить это просто - необходимо уточнить данные в декларации).

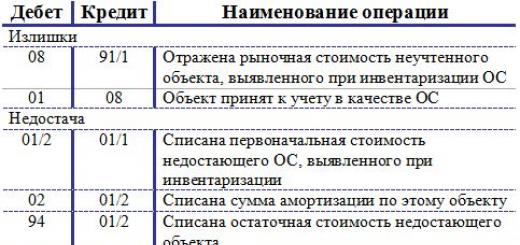

Возможна ситуация, когда вычет общей суммы НДС приняли ошибочно. В данном случае необходимо оформить бухгалтерскую справку, в которой отмечается информация об ошибке и указывается отчетный налоговый период, либо использовать специальные бухгалтерские проводки.

Даже если с вычетами НДС все в порядке, не следует расслабляться. Поводом визита налоговиков может стать рентабельность производства, налоговая нагрузка, сравнение заработной платы со среднестатистическими, минимальными показателями и т.д.

По данным Федеральной налоговой службы, в среднем по России безопасная доля вычетов за 3 квартал 2017 года составляет 87,9%. Цифра выросла по сравнению со 2 кварталом: тогда она была 87,8 %. Правда, по сравнению с началом года показатель снизился. В 1 квартале среднероссийская доля безопасных вычетов была 88,5%.

Данные в среднем по России на практике инспекторы не используют. Ориентироваться надо на региональные показатели. Именно на них будут ориентироваться, «камераля» вашу декларацию за 3 квартал 2017 года.

Мы приводим безопасную долю вычетов по регионам России. Расчет проводился на основании формы 1-НДС с сайта Федеральной налоговой службы .

Если данные у компании выше данных по региону, налоговики заинтересуются организацией. Возможны требования пояснений, комиссии и даже назначение выездных проверок. Раньше налоговики открыто об этом заявляли в письме ФНС России от 17 июля 2013 г. № АС-4-2/12722. Но оно было отменено (письмо Минфина России от 21 марта 2017 г. № ЕД-4-15/5183). Но эксперты говорят, что больше налоговых комиссий в привычном нам виде уже не будет, останутся только комиссии по легализации налоговой базы для выплаты заработной платы и страховых взносов. Их задачи и методы работы закреплены .

Образец пояснений о доле вычетов НДС.

Безопасная доля вычетов по НДС в регионах России (в %, по 3 кварталу 2017 года)

Регион | Доля вычетов, % | Регион | Доля вычетов, % |

|---|---|---|---|

Алтайский край | Приморский край | ||

Амурская область | Псковская область | ||

Архангельская область | Республика Адыгея | ||

Астраханская область | Республика Алтай | ||

Белгородская область | Республика Башкортостан | ||

Брянская область | Республика Бурятия | ||

Владимирская область | Республика Дагестан | ||

Волгоградская область | Республика Ингушетия | ||

Вологодская область | Республика Калмыкия | ||

Воронежская область | Республика Карелия | ||

Город Москва | Республика Коми | ||

Город Санкт-Петербург | Республика Крым | ||

Город Севастополь | Республика Марий Эл | ||

Еврейская автономная область | Республика Мордовия | ||

Забайкальский край | Республика Северная Осетия — Алания | ||

Ивановская область | Республика Татарстан | ||

Иркутская область | Республика Тыва | ||

Кабардино-Балкарская Республика | Республика Хакасия | ||

Калининградская область | Республика Саха (Якутия) | ||

Калужская область | Ростовская область | ||

Камчатский край | Рязанская область | ||

Карачаево-Черкесская Республика | Самарская область | ||

Кемеровская область | Саратовская область | ||

Кировская область | Сахалинская область | ||

Костромская область | Свердловская область | ||

Краснодарский край | Смоленская область | ||

Красноярский край | Ставропольский край | ||

Курганская область | Тамбовская область | ||

Курская область | Тверская область | ||

Ленинградская область | Томская область | ||

Липецкая область | Тульская область | ||

Магаданская область | Тюменская область | ||

Московская область | Удмуртская Республика | ||

Мурманская область | Ульяновская область | ||

Ненецкий автономный округ | Хабаровский край | ||

Нижегородская область | Ханты-Мансийский автономный округ — Югра | ||

Новгородская область | Челябинская область | ||

Новосибирская область | Чеченская Республика | ||

Омская область | Чувашская Республика | ||

Оренбургская область | Чукотский автономный округ | ||

Орловская область | Ямало-Ненецкий автономный округ | ||

Пензенская область | Ярославская область | ||

Пермский край |

По данным Федеральной налоговой службы, в среднем по России безопасная доля вычетов за 2 квартал 2017 года составляет 87,8%. Цифра снизилась по сравнению с 1 кварталом 2017: в том периоде среднероссийская доля безопасных вычетов была 88,5%.

Данные в среднем по России на практике инспекторы не используют. Ориентироваться надо на региональные показатели. Именно на них будут ориентироваться, "камераля" вашу декларацию за 2 квартал 2017 года.

Если данные у компании выше данных по региону, налоговики заинтересуются организацией. Возможны требования пояснений, комиссии и даже назначение выездных проверок. Раньше налоговики открыто об этом заявляли в письме ФНС России от 17 июля 2013 г. № АС-4-2/12722. Но недавно оно было отменено (письмо Минфина России от 21 марта 2017 г. № ЕД-4-15/5183). Что налоговики будут делать с таким указанием Минфина, покажет практика. Но сверять свои данные по вычетом с безопасными по региону все равно стоит.

Образец пояснений о доле вычетов НДС.

Безопасная доля вычетов по НДС в регионах России (в %, по 2 кварталу 2017 года)

| Регион | Доля вычетов, % | Регион | Доля вычетов, % |

|---|---|---|---|

| Алтайский край | 89,7 | Приморский край | 92,7 |

| Амурская область | 103,2 | Псковская область | 94 |

| Архангельская область | 70 | Республика Адыгея | 89,8 |

| Астраханская область | 72,5 | Республика Алтай | 90,7 |

| Белгородская область | 91,3 | Республика Башкортостан | 87,9 |

| Брянская область | 91,1 | Республика Бурятия | 87,5 |

| Владимирская область | 86,4 | Республика Дагестан | 86,1 |

| Волгоградская область | 86,9 | Республика Ингушетия | 95,8 |

| Вологодская область | 89 | Республика Калмыкия | 71,1 |

| Воронежская область | 95,3 | Республика Карелия | 83,9 |

| Город Москва | 89,8 | Республика Коми | 74,5 |

| Город Санкт-Петербург | 90,6 | Республика Крым | 86,4 |

| Город Севастополь | 87 | Республика Марий Эл | 86,2 |

| Еврейская автономная область | 109 | Республика Мордовия | 88,2 |

| Забайкальский край | 93,8 | Республика Северная Осетия - Алания | 88 |

| Ивановская область | 93,3 | Республика Татарстан | 89 |

| Иркутская область | 82,9 | Республика Тыва | 74,3 |

| Кабардино-Балкарская Республика | 93,3 | Республика Хакасия | 88,5 |

| Калининградская область | 67,9 | Республика Саха (Якутия) | 81,9 |

| Калужская область | 90 | Ростовская область | 94,6 |

| Камчатский край | 80,2 | Рязанская область | 85,7 |

| Карачаево-Черкесская Республика | 92,9 | Самарская область | 85,7 |

| Кемеровская область | 81,9 | Саратовская область | 87,2 |

| Кировская область | 86,2 | Сахалинская область | 95,7 |

| Костромская область | 88,8 | Свердловская область | 87,7 |

| Краснодарский край | 88,8 | Смоленская область | 93,2 |

| Красноярский край | 76,4 | Ставропольский край | 89 |

| Курганская область | 84,2 | Тамбовская область | 95,2 |

| Курская область | 88,9 | Тверская область | 88,9 |

| Ленинградская область | 80,3 | Томская область | 83,5 |

| Липецкая область | 90,9 | Тульская область | 91 |

| Магаданская область | 88,1 | Тюменская область | 86,4 |

| Московская область | 90,4 | Удмуртская Республика | 81,3 |

| Мурманская область | 79,4 | Ульяновская область | 89,3 |

| Ненецкий автономный округ | 108,2 | Хабаровский край | 87,2 |

| Нижегородская область | 87,8 | Ханты-Мансийский автономный округ - Югра | 66,1 |

| Новгородская область | 86,9 | Челябинская область | 87,8 |

| Новосибирская область | 90,4 | Чеченская Республика | 105,7 |

| Омская область | 82,9 | Чувашская Республика | 84,5 |

| Оренбургская область | 73,3 | Чукотский автономный округ | 86,9 |

| Орловская область | 90,6 | Ямало-Ненецкий автономный округ | 68,7 |

| Пензенская область | 89,6 | Ярославская область | 86,1 |

| Пермский край | 81,3 |

Все условия для принятия к вычету НДС выполнены в 1 квартале 2016 г., но не было реализации продукции, и соответственно нет начисленного НДС.

ООО «Муравей» находится на ОСНО, занимается оптовой куплей-продажей. В феврале 2016 г. предприятие получило большую партию товара для продажи на сумму 1180 000 руб.(в т.ч. НДС 180000 руб.). Товар поставлен на учет, имеется счет-фактура от продавца с выделенной суммой НДС. В 1 квартале ООО «Муравей» не смогло реализовать товары и не было других операций, облагаемых НДС. Поэтому вычет «входного» НДС в сумме 180000 руб. можно перенести на второй квартал 2016 г.

В мае 2016 г. ООО отгрузило товаров на сумму 1534 000 руб., в т. ч. НДС 234 т. руб. Во 2 квартале 20216 г. НДС по товарам, оприходованным в феврале 2016 г., был принят к вычету.

В бухгалтерском учете были сделаны следующие проводки:

В 1 квартале 2016:

- Д-т 41 К-т 60 1000 000 руб. (оприходованы товары);

- Д-т 19 К-т 60 180 000 руб. (оприходован НДС по товарам)

Во 2 квартале 2016:

- Д-т 62 К-т 90 субсчет «Выручка» 1534 000 руб. (реализованы товары покупателю);

- Д-т 90 субсчет «НДС» К-т 68 Субсчет «Расчеты по НДС» 234000 руб. (начислен НДС с выручки от реализации товаров);

- Д-т 90 субсчет «Себестоимость» К-т 41 1000 000 руб. (списана себестоимость реализованных товаров);

- Д-т 68 субсчет «Расчеты по НДС» К-т 19 180000 руб. (принят к вычету НДС по товарам, оприходованным в 1 квартале.

В декларации по НДС за 2 квартал 2016 г. налог получился к уплате в размере 54000 руб. (234000 – 180000).

Если бы организация поставила на вычет НДС по приобретенным товарам в 1 квартале, то ей бы пришлось долго дожидаться возврата этого налога из бюджета: 3 месяца камеральной налоговой проверки, которая не известно чем могла закончится.

Перенеся вычет НДС с 1 квартала на 2 , организация избавилась от процедуры возмещения НДС из бюджета в 1 квартале 2016 г. и, соответственно, от пристального внимания налоговой инспекции в форме углубленной камеральной проверки.

Налог на добавленную стоимость (НДС) взимается государством с той части стоимости товаров, услуг или работ, которая превышает их себестоимость.

Предприятие, которое реализует товар, начисляет НДС на сумму выручки и продает его по цене, складывающейся из себестоимости, выручки и НДС. Именно поэтому иногда налог называют косвенным , ведь оплачивает его покупатель.

Все вопросы, связанные с НДС, регулируются в главе 21 НК РФ .

Уплачивать налог в бюджет обязаны организации и индивидуальные предприниматели. Действуют исключения , согласно которым от его начисления освобождены:

- Фирмы и ИП, которые используют особые режимы налогообложения – ЕНВД, упрощенный.

- Плательщики, общая выручка которых за три месяца, предшествующих периоду сдачи отчетности, не вышла за пределы 2 млн. рублей.

- Некоторые специальные категории организаций (участники проектов «Сколково»).

Какие операции не облагаются

Заплатить налог необходимо со следующих операций и объектов :

- Продажа товаров, работ и услуг плательщиками (а также передача в дар, безвозмездное оказание услуг, выполнение работ).

- Полученные авансы за еще не отгруженные товары, не оказанные услуги, не выполненные работы.

- Импорт товаров на территорию РФ.

- Передача для собственных нужд плательщика товаров, выполнение в собственных целях строительно-монтажных работ.

Не нужно уплачивать налог со следующих объектов и операций :

- Когда основные средства и другие активы передаются некоммерческой организации, при этом они будут использоваться не в целях получения коммерческой прибыли, формирования уставного капитала.

- Приватизация и реализация государственного имущества на территории РФ.

- Услуги, работы, оказываемые государственным учреждением в рамках его основной деятельности, предусмотренные законом.

- Продажа имущества организации, признанной банкротом, для погашения ее долгов.

- Передача государству зданий и сооружений, имеющих социальное, культурное назначение, предназначенных для проживания людей, а также объектов инфраструктуры.

- Продажа участков земли.

Ставки в 2019 году

| Ставка | Объект обложения |

|---|---|

| Для всех объектов, которые не относятся к облагаемым по пониженной или нулевой ставкам. | |

Продажа:

Организация перевозки граждан и багажа железнодорожным и воздушным видами транспорта по территории РФ. |

|

|

Порядок расчета и уплаты налога

Чтобы рассчитать сумму, которую нужно будет перечислить государству, определяется налоговая база

. При реализации товаров за нее принимают сумму выручки. Если предприятие продает товары, облагающиеся по разным ставкам, то по каждому виду базу рассчитывают отдельно.

Чтобы рассчитать сумму, которую нужно будет перечислить государству, определяется налоговая база

. При реализации товаров за нее принимают сумму выручки. Если предприятие продает товары, облагающиеся по разным ставкам, то по каждому виду базу рассчитывают отдельно.

Для отданных безвозмездно объектов базой считается их рыночная оценка на момент передачи (следует сохранить документы, ее подтверждающие – отчет оценщика или распечатки прейскурантов, предложений с указанными датами).

В случае получения аванса со всей его суммы необходимо будет рассчитать налог. Формула расчета суммы налога для уплаты в бюджет:

налоговая база * ставка налога = сумма налога — налоговые вычеты = сумма, которую нужно уплатить в бюджет

Как видно из формулы, сумма налога может быть уменьшена за счет вычетов, состоящих из:

- Сумм НДС, присутствующих в стоимости приобретенных товаров (если есть необходимые документы – счет-фактура или единый документ, предоставляемый при отгрузке).

- НДС, рассчитанный с сумм выданных командировочных, представительских расходов.

- НДС, рассчитанный из частичных выплат в счет будущих поставок.

- В других случаях предусмотренных законодательством.

Если сумма вычетов больше чем та, которую нужно заплатить, организация может обратиться за возмещением в ИФНС . Для этого нужно отправить запрос и указать реквизиты, по которым нужно перечислить деньги. Нужно быть готовым к тому, что отчет с возмещением налоговая будет проверять особенно тщательно.

Сумму налога, которая останется к уплате после вычетов, необходимо разделить на три равных части, каждую из которых перечисляют в течение трех месяцев, следующих после отчетного квартала, но не позднее 25 числа (если это выходной или праздник, то – в первый после него рабочий день).

Сдача деклараций

Отчеты предоставляют за каждый квартал, в сроках их сдачи изменений пока не предвидится – это 25 число каждого месяц а , следующего за отчетным периодом. Декларацию необходимо отправить до:

- 25 января;

- 25 апреля;

- 25 июля;

- 25 октября.

Вместе с декларацией отправляются сведения из книги продаж и книги покупок, в которых раскрывается информация о контрагентах, суммах операции в целом и налога в частности.

Вместе с декларацией отправляются сведения из книги продаж и книги покупок, в которых раскрывается информация о контрагентах, суммах операции в целом и налога в частности.

Изменений по сравнению с 2017 годом в порядке оформления и заполнения сведений нет. При необходимости исправить данные как в самом отчете, так и в прилагаемых сведениях о счетах-фактурах, сдается декларация с уточнением (вся декларация предоставляется заново, а не только та часть, в которую внесены изменения).

Если ИФНС потребует объяснить какую-либо информацию, содержащуюся в отчете, то предоставить эти сведения также можно только в электронном виде (раньше можно было на бумаге). В ближайшее время должна быть разработана специальная форма для документа с пояснениями.

Несоблюдение сроков, как и прежде, грозит штрафами, блокировками на расчетных счетах компании, поэтому не стоит оставлять все на последний день. Подготовить документы следует заранее, а лучше следить за наличием всех необходимых сведений в течение квартала.

Повышение НДС с 18% до 20% — ниже на видео.