Покупка ® Ведение книги покупок ® Распределение НДС косвенных расходов

Документ предназначен для распределения НДС по ценностям, списанным на расходы, по операциям, облагаемым НДС, не облагаемым НДС и (или) облагаемым по ставке 0%.

Документ вводится за налоговый период, соответствующий дате документа.

На закладке Выручка от реализации указываются суммы выручки от реализации за период по различным ставкам НДС, для определения пропорции, которая будет использоваться для распределения НДС в соответствии со ст. 170 НК РФ.

Суммы выручки можно заполнить автоматически по кнопке Рассчитать .

Если организация осуществляет реализацию, не облагаемую НДС и не относящуюся к ЕНВД, то требуется заполнить Статью для включения НДС в состав расходов по деятельности, не облагаемой НДС (не ЕНВД) .

Если организация осуществляет реализацию, облагаемую ЕНВД, то требуется заполнить Статью для включения НДС в состав расходов по деятельности, не облагаемой НДС (ЕНВД) .

На закладке Косвенные расходы указываются данные по ценностям, списанным на расходы. Список ценностей можно заполнить автоматически по кнопке Заполнить - Заполнить по данным регистров НДС .

В верхней табличной части заполняется общая информация о ценностях: вид ценности, счет-фактура и др., а также сумма без НДС и НДС.

Если ценности были списаны с использованием статьи затрат, предназначенной для учета затрат по разным видам деятельности, то при заполнении в поле Распр. с учетом выручки по ЕНВД устанавливается флажок. Если флажок установлен, то при распределении сумма НДС будет отнесена к деятельности облагаемой НДС по обычным ставкам, по деятельности, облагаемой НДС по ставке 0%, и по деятельности, облагаемой ЕНВД. Если флажок не установлен, то при распределении не будет учитываться деятельность, облагаемая ЕНВД.

Примечание

Если при списании ценностей была указана статья затрат, предназначенная для учета затрат по деятельности, облагаемой ЕНВД, то распределение НДС по таким расходам не производится.

Если до распределения НДС по списанной ценности был включен в стоимость, то при заполнении в поле НДС включен в стоимость устанавливается флажок. Если флажок установлен, то при проведении документа может быть отражено исключение НДС из стоимости, если часть расходов относится к деятельности, облагаемой по обычным ставкам НДС или по ставке 0%.

В нижней табличной части заполняется информация о счетах затрат, на которые списаны ценности и аналитике. Эти данные используются для случаев, когда нужно отразить включение НДС в стоимость по деятельности, не облагаемой НДС или облагаемой ЕНВД. Строки табличной части соответствуют строке, выбранной в верхней табличной части.

После заполнения данных требуется распределить суммы расходов по разным видам деятельности в соответствии с пропорциями, определенными на закладке Выручка от реализации (кнопка Распределить ).

На закладке Счет списания НДС указывается порядок списания НДС в случае, когда расходы относятся к деятельности, не облагаемой НДС, или облагаемой ЕНВД, а сумма НДС была ранее принята к вычету:

При выборе порядка Списать НДС также, как ценности ,НДС будет списан на счета затрат, указанные на закладке Косвенные расходы в нижней табличной части.

При выборе порядка Списать НДС иначе, чем ценности предлагается указать счет и аналитику затрат, в соответствии с которыми будет отражено списание НДС.

| Печатные формы |

Для документа Распределение НДС косвенных расходов предусмотрены печатная форма:

Распределение НДС косвенных расходов

См. также:

Помощник по учету НДС

Итак, НДС - налог на добавленную стоимость, уплачиваемый продавцом товаров и услуг с той части стоимости, которую он добавляет к стоимости этих товаров до стадии реализации.

При этом, продавец включает НДС в стоимость предоставляемых им товаров и услуг и сам является плательщиком НДС за приобретаемые им в ходе производства товары и услуги. Таким образом, сумма налога, уплачиваемого продавцом есть разница между суммами налога полученного продавцом от покупателя и суммами налога, уплаченного поставщикам.

В Налоговом Кодексе РФ НДС посвящена глава 21.

НДС платят (ст. 143 НК РФ):

- организации;

- индивидуальные предприниматели;

- лица, признаваемые налогоплательщиками НДС в связи с перемещением товаров через таможенную границу РФ.

В соответствии с п.1 ст. 168 НК РФ при реализации товаров (работ, услуг), передаче имущественных прав налогоплательщик (налоговый агент, указанный в пунктах 4 и 5 статьи 161 Налогового Кодекса) дополнительно к цене (тарифу) реализуемых товаров (работ, услуг), передаваемых имущественных прав обязан предъявить к оплате покупателю этих товаров (работ, услуг), имущественных прав соответствующую сумму налога. Т.е. сумма НДС фактически включается в конечную цену товаров (работ, услуг), предъявляемую покупателям.

Объектом налогообложения признаются следующие операции (п. 1 ст. 146 НК РФ):

- реализация товаров (работ, услуг) на территории Российской Федерации, в том числе реализация предметов залога и передача товаров (результатов выполненных работ, оказание услуг) по соглашению о предоставлении отступного или новации, а также передача имущественных прав. При этом передача права собственности на товары, результатов выполненных работ, оказание услуг на безвозмездной основе признается реализацией товаров (работ, услуг);

- передача на территории Российской Федерации товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций;

- выполнение строительно-монтажных работ для собственного потребления;

- ввоз товаров на таможенную территорию Российской Федерации.

Организация может получить освобождение от исполнения обязанностей налогоплательщика и не являться плательщиком НДС (порядок получения льгот установлен ст. 145 НК РФ). В этом случае у организации не возникает обязанности по составлению счетов-фактур, ведению книги покупок, книги продаж и представлению налоговой декларации.

В конфигурации 1С:Бухгалтерия 8 для учета НДС по приобретенным ценностям представлен счет 19 «НДС по приобретенным ценностям», для начисленного НДС – 68.02 «Налог на добавленную стоимость», для учета НДС по авансам и предварительным оплатам – счет 76.АВ «НДС по авансам и предоплатам» и на счете бухгалтерского учета 76.ВА «НДС по авансам и предоплатам выданным» отражаются операции по авансам поставщикам.

Итак, перед началом учета НДС необходимо проверить настройки учетной политики организации. Для этого обратитесь к меню «Предприятие/Учетная политика/Учетная политика организаций» на вкладке «НДС» и проверьте правильность настроек: осуществляет ли предприятие реализацию по ставке 0% или без НДС, надо ли начислять НДС по отгрузке без перехода прав собственности, порядок регистрации счетов-фактур на аванс и др.

В программе 1С:Бухгалтерия 8 Книга покупок и Книга продаж заполняются автоматически, но только после выполнения некоторых регламентных процедур в конце месяца. Список регламентных документов по НДС можно просмотреть через пункт меню «Операции/Документы/Регламентные документы НДС».

Рис.1 Регламентные документы НДС

Эти документы анализируют данные по регистрам и формирую при проведение соответствующие движения и проводки.

Остановимся подробнее на документе «Распределение НДС косвенных расходов».

Необходимость распределения НДС с косвенных расходов возникает в двух случаях:

- - если организация применяет ЕНВД;

- - если организация осуществляет реализацию по ставке Без НДС или по ставке 0%.

Документ «Распределение НДС косвенных расходов» необходимо заполнять и проводить при закрытии месяца. Предназначен документ для распределения входящего НДС по ценностям, списанным на расходы, по операциям либо облагаемым НДС, либо не облагаемым НДС, либо облагаемым по ставке 0%.

Документ состоит из 3 вкладок «Выручка от реализации», «Косвенные расходы» и «Счета списания НДС».

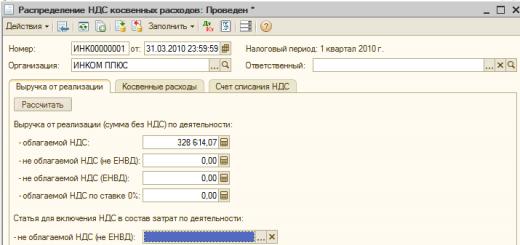

Рис.2 Закладка «Выручка от реализации»

На вкладке «Выручка от реализации» указываются суммы выручки от реализации за период по различным ставкам НДС, для определения пропорции, которая будет использоваться для распределения НДС (в соответствии со ст. 170 НК РФ).

Суммы выручки можно заполнить автоматически по кнопке «Рассчитать».

В части «Статья для включения НДС в состав затрат по деятельности» нужно указать:

- - не облагаемой НДС (не ЕНВД) , если организация осуществляет реализацию, не облагаемую НДС и не относящуюся к ЕНВД

- - не облагаемой НДС (ЕНВД) , если организация осуществляет реализацию, облагаемую ЕНВД.

Рис.3 Закладка «Косвенные расходы»

На вкладке «Косвенные расходы» указываются данные по ценностям, списанным на расходы. Список ценностей можно заполнить автоматически при нажатии кнопки «Заполнить/Заполнить по данным регистров НДС» и с помощью кнопки «Распределить» осуществляется распределение входящих сумм НДС к косвенным расходам.

На вкладке расположено две табличные части. Верхняя часть отображает общую информацию о ценностях: вид ценности, счет-фактура и др. и сумма без НДС и НДС. В нижней табличной части заполняется информация о счетах затрат, на которые списаны ценности. Эти данные соответствуют строке, выбранной в верхней табличной части и используются для случаев, когда нужно отразить включение НДС в стоимость по деятельности, не облагаемой НДС или облагаемой ЕНВД.

При заполнении верхней табличной части в графе «Распр. с учетом выручки по ЕНВД» устанавливается флажок, если ценности были списаны с использованием статьи затрат, предназначенной для учета затрат по разным видам деятельности при этом при распределении сумма НДС будет отнесена к деятельности облагаемой НДС по обычным ставкам, по деятельности, облагаемой НДС по ставке 0%, и по деятельности, облагаемой ЕНВД (если указана статья затрат, предназначенная для учета затрат по деятельности, облагаемой ЕНВД, то распределение НДС по таким расходам не производится). Если флажок не установлен, то при распределении не будет учитываться деятельность, облагаемая ЕНВД.

В графе «НДС включен в стоимость» устанавливается флажок, если до распределения НДС по списанной ценности был включен в стоимость, в этом случае при проведении документа может быть отражено исключение НДС из стоимости, если часть расходов относится к деятельности, облагаемой по обычным ставкам НДС или по ставке 0%.

Рис.4 Закладка «Счет списания НДС»

На вкладке «Счет списания НДС» указывается порядок списания НДС в случае, когда расходы относятся к деятельности, не облагаемой НДС, или облагаемой ЕНВД, а сумма НДС была ранее принята к вычету:

- Если необходимо списать НДС на счета затрат, указанные в нижней табличной части на вкладке «Косвенные расходы», то устанавливается флаг «Списать НДС также, как ценности».

- Если необходимо списать НДС на другой счет и аналитику, то устанавливается флаг «Списать НДС иначе, чем ценности». При этом появится возможность выбора счета и аналитики, в соответствии с которыми будет отражено списание НДС.

Спасибо!

На рис.1 схематично изображена ситуация, при которой возникает необходимость распределять НДС.

Существует два основных фактора, которые определяют такую необходимость:

- Продукция реализуется по разным ставкам НДС или совсем без НДС.

- Одни и те же материалы (или услуги) используются в продукции с разной ставкой НДС.

В нашем примере распределению подлежит только сумма налога, входящего в стоимость материала «ТМЦ2», так как именно этот материал используется в продукции, реализуемой и с НДС, и без НДС.

Само понятие «распределить» заключается в том, чтобы разделить сумму НДС на 2 части. Одна часть принимается к возмещению и, соответственно, уменьшает отчисления в бюджет; вторая — учитывается в затратах.

Как известно, возмещается только налог по материалам, которые пошли на , реализуемой по ненулевой ставке НДС. На рис.1 – НДС1 (материал «ТМЦ1») и часть НДС2 (материал «ТМЦ2»).

НДС по материалу «ТМЦ3» возмещению не подлежит, так как продукция, в которой он используется, продается без НДС.

В итоге имеем три способа учета НДС:

- принимается к возмещению (НДС1);

- не принимается к возмещению (НДС3);

- распределяется (НДС2).

Как решается задача распределения НДС в 1С?

Методика распределения НДС достаточно проста и соответствует вышеприведенной схеме. Суть состоит в том, чтобы для каждого материала указать нужный способ (рис.2). Правда, к трем вариантам прибавляется еще один – «Блокируется до подтверждения 0%». Этот способ нужен для . Его мы рассматривали ранее.

Получите 267 видеоуроков по 1С бесплатно:

Способ учета НДС нужно указать во всех документах, где отражается движение номенклатуры. В документе « » от 19.01.2016 отражен выпуск стеллажа с использованием материалов; для них указаны два (рис.3).

При поступлении услуг также указываем способ распределения НДС (рис.4). В остальных документах (всего их около 20) принцип заполнения такой же.

В конце отчетного периода (для НДС это квартал) формируем документы «Распределение НДС» и «Формирование записей книги продаж». Для этого вызываем (рис.5). Пункт «Распределение НДС» появляется только при наличии позиций номенклатуры со способом учета «Распределяется».

В документе «Распределение НДС» остается нажать 2 кнопки — «Заполнить» и «Распределить». Все! Распределение будет выполнено автоматически (Рис.6).

Во-первых, будут рассчитаны суммы продаж с НДС и без НДС; эти суммы будут использованы в качестве коэффициентов при распределении. Во-вторых, все суммы налога, подлежащего распределению, будут разделены на две части пропорционально суммам продаж.

25.02.2010 15:04:40 1С:Сервистренд ru

Распределение НДС по косвенным расходам в программе «1С:Бухгалтерия 8»

1. Правовые основы. Методика распределения НДС.

НДС - это один из самых сложных налогов с точки зрения техники его исчисления. Кроме всего прочего налог на добавленную стоимость является и показателем высокой фискальной техники государства.

В соответствии с п. 1 ст. 171 Налогового кодекса РФ налогоплательщик имеет право уменьшить общую сумму исчисленного НДС на установленные налоговые вычеты.

Суммы налога, предъявленные продавцами товаров (работ, услуг), имущественных прав налогоплательщикам, осуществляющим как облагаемые налогом, так и освобождаемые от налогообложения операции, согласно п. 4 ст. 170 НК РФ:

Учитываются в стоимости таких товаров (работ, услуг), имущественных прав в соответствии с п. 2 ст. 170 НК РФ - по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, используемым для осуществления операций, не облагаемых налогом на добавленную стоимость;

Принимаются к вычету в соответствии со ст. 172 НК РФ - по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, используемым для осуществления операций, облагаемых НДС.

Для этого необходимо обеспечить раздельный учет прямых расходов и, соответственно, сумм НДС, относящихся к этим расходам.

Если расходы и НДС невозможно разделить прямым способом, то расходы по товарам принимаются к вычету либо учитываются в их стоимости в той пропорции, в которой они используются для облагаемых и необлагаемых операций. Порядок распределения устанавливается принятой налогоплательщиком учетной политикой для целей налогообложения.

Несмотря на отсылку к учетной политике, п. 4 ст. 170 предусматривает, что указанная пропорция определяется исходя из стоимости отгруженных товаров (работ, услуг), имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), в общей стоимости товаров (работ, услуг), имущественных прав, отгруженных за налоговый период.

С 1 января 2008 г. на основании п. 4 ст. 2 Федерального закона от 27.07.2006 N 137-ФЗ налоговый период (в том числе для налогоплательщиков, исполняющих обязанности налоговых агентов) устанавливается как квартал.

Однако следует отметить, что в ст. 170 НК РФ установлено исключение: согласно абз. 9 п. 4 налогоплательщик имеет право не применять положения данной статьи о раздельном учете в тех налоговых периодах, в которых доля совокупных расходов на производство товаров (работ, услуг, имущественных прав), операции по реализации которых не подлежат налогообложению, не превышает 5% общей величины расходов на производство, - в этом случае все суммы "входного" НДС подлежат вычету.

В настоящее время действует следующий порядок: налогоплательщик должен самостоятельно разработать методику раздельного учета и закрепить ее в учетной политике для целей налогообложения. Если налогоплательщик не ведет раздельного учета сумм "входного" НДС, то суммы налога, принятые к вычету по товарам (работам, услугам), в частности относящимся к общехозяйственным расходам, используемым для осуществления как облагаемых, так и не облагаемых НДС операций, подлежат восстановлению (Письмо Минфина России от 11.01.2007 N 03-07-15/02).

Для решения существующей проблемы налогоплательщику следует отразить в учетной политике прежде всего методику ведения раздельного учета облагаемых и освобожденных от обложения НДС операций (п. 4 ст. 149 НК РФ) путем использования дополнительных субсчетов. С этой целью необходимо организовать аналитический учет выручки от реализации товаров (работ, услуг), как облагаемых НДС по разным ставкам, так и не признаваемых объектом налогообложения.

Кроме того, налогоплательщику целесообразно в учетной политике прописать порядок раздельного учета сумм предъявленного (или уплаченного при ввозе на российскую территорию) НДС, относящегося к облагаемой и не облагаемой НДС деятельности (п. 4 ст. 170 НК РФ). Указанный "входной" НДС распределяется особым образом. Он частично включается в стоимость товаров (работ, услуг, имущественных прав) пропорционально сумме отгруженных товаров (работ, услуг, имущественных прав), реализация которых не облагается НДС в общей сумме отгрузки за данный налоговый период. Оставшаяся часть суммы предъявленного налога на добавленную стоимость принимается к вычету. Чтобы обеспечить раздельный учет "входного" НДС, можно отражать его на отдельных субсчетах по счету 19 "Налог на добавленную стоимость по приобретенным ценностям:

- "НДС по приобретенным ценностям, используемым для производства и реализации облагаемых налогом товаров (работ, услуг)";

- "НДС по приобретенным ценностям, используемым для производства и реализации облагаемых и не облагаемых налогом товаров (работ, услуг)".

Предлагаемый порядок ведения раздельного учета позволяет формировать данные о суммах налога по кредиту счета 19, подлежащих налоговому вычету по НДС, а именно:

Возмещению из федерального бюджета;

Зачету в общеустановленном порядке;

Включению в состав затрат по производству и реализации продукции (работ, услуг).

Описанный порядок аналитического учета сделает систему учета прозрачнее и нагляднее.

2. Отражение операций распределения НДС по косвенным расходам в Бухгалтерии Предприятия 8.

Пример : Торговое предприятие ООО «Услуга NEW» оказывает услуги по ставке 18% и без НДС.

По условиям примера в 4 квартале 2009 г. у поставщиков было приобретено: (таблица)

В налоговом периоде было (4 квартал 2009 г.) было реализовано услуг:

По ставке 18% - на сумму 211 220 руб. (в том числе НДС - 32 220 руб.),

Без НДС - на сумму 325 000 руб.

Настройка параметров учета и учетной политики

Для правильного отражения данных в подсистеме НДС перед началом работы нужно указать параметры учетной политике, в том числе для целей исчисления НДС.

Для открытия учетной политики нужно выбрать пункт меню Предприятие - Учетная политика - Учетная политика организации.

Для того, что бы вести в программе раздельный учет НДС, в параметрах учетной политике на закладке «Учет НДС» следует поставить галку «Организация осуществляет реализацию без НДС или НДС 0% (рис.1).

Приобретение материалов, используемых только в деятельности облагаемой НДС/не облагаемой НДС.

Поступление материалов оформляется документом «Поступление товаров и услуг» с видом операции «Покупка, комиссия» на закладке «Товары». Для создания данного документа нужно выбрать пункт меню «Покупка» - «Поступление товаров и услуг».

По первой строке, показанной на рисунке 2, НДС должен быть предъявлен к вычету в полной сумме.

В данном примере счет 19.10 - «НДС, подлежащий включению в стоимость».

Приобретение материалов, используемых как в деятельности облагаемой НДС, так и не облагаемой НДС.

Для отражения данной операции используется тот же документ «Поступление товаров и услуг». Однако следует обратить внимание на использование специального счета, для учета НДС, подлежащего распределению - 19.09 - «НДС, подлежащий распределению» (рис.3).

Списание материалов

Для списания материально-производственных запасов (МПЗ) на затраты служит документ «Требование - накладная».

При списании материалов, использованных в деятельности, не облагаемой НДС, в документе «Требование-накладная» в поле «НДС в стоимости» следует установить значение «Включить» (рис.4).

Поводки, которые будут сформированы при проведении документа, можно увидеть на рисунке 5.

Поступление услуг для деятельности как облагаемой НДС, так и не облагаемой НДС.

Приобретение услуг оформляется документом «Поступление товаров и услуг» с видом операции «покупка, комиссия» на закладке «Услуги». Для создания данного документа нужно выбрать пункт меню «Покупка» - «Поступление товаров и услуг». При этом НДС следует отнести в Дебет счета 19.09 - НДС, подлежащий распределению (рис.6).

По услугам, которые носят непроизводственный характер, НДС, включается в стоимость. Для этого нужно нажать на кнопку «Цена и валюта» и поставить галку «НДС включать в стоимость». В типовой конфигурации Бухгалтерия Предприятия 8 отразить списание НДС по услугам через счет 19 не возможно (рис.7).

Приобретение оборудования.

Поступление оборудования оформляется документом «Поступление товаров и услуг» (меню «Покупка» - «Поступление товаров и услуг») с видом операции «оборудование».

К сожалению, в типовых конфигурациях 1С раздельный учет «входного» НДС не реализован. Следовательно, распределять такой НДС можно либо руками (что не просто!), либо только после настройки некоторых механизмов конфигурации.

Отражение реализации по ставке 18% и Без НДС.

Для регистрации факта оказания услуг в программе предназначен документ «Реализация товаров и услуг» (меню Продажа - Реализация товаров и услуг) с видом операции «продажа, комиссия».

При занесении оказания услуг, необлагаемых НДС, в документе «Реализация товаров и услуг» следует:

Нажать кнопку «Цена и валюта» и установить галку «Учитывать НДС»;

В строке табличной части документа «% НДС» - выбрать значение «Без НДС»;

В строке табличной части «Субконто БУ» - выбрать соответствующую номенклатурную группу (рис.8).

Для отражения услуг, облагаемых НДС, нужно сделать все тоже самое, только в строке табличной части документа «Реализация товаров и услуг» «% НДС» следует выбрать соответствующую ставку налога (в нашем примере 18%) и соответствующую номенклатурную группу.(рис.8)

Распределение НДС косвенных расходов.

При осуществлении как облагаемых, так и не облагаемых НДС операций, в каждом налоговом периоде должно проводиться распределение НДС косвенных расходов.

Для регламентного распределения таких расходов между операциями с разными условиями начисления НДС предназначен документ «Распределение НДС косвенных расходов» (меню «Покупка» - «Ведение книги покупок» - «Распределение НДС косвенных расходов»).

Закладка «Выручка от реализации» заполняется в соответствии с данными о выручке за налоговый период (квартал) при нажатии на кнопу «Рассчитать» или «Заполнить» (при этом заполняются все закладки). Здесь же следует выбирать статью затрат, на которую нужно списать НДС в бухгалтерском учете (рис.9).

Закладка «Косвенные расходы» заполняется данными накопленными на счетах учета косвенных расходов - 20, 23, 25, 26, 44 (точнее - по данным регистра накопления «НДС по косвенным расходам»).

Следует отметить, что при установке курсора на определенной строке верхней табличной части в нижней табличной части можно увидеть, как соответствующие затраты были отражены в бухгалтерском учете (см.рис.9).

Таким образом, в документ «Распределение НДС по косвенным расходам» в нашем примере, исполненном в типовой конфигурации Бухгалтерии Предприятия 8, попали следующие затраты: (таблица 2)

Обратите внимание, что НДС по третьей строке (324 руб.) должен приниматься к вычету целиком, а по второй строке (648 руб.) вообще уже списан и распределяться не должен, поэтому из документа эти строки нужно удалить (рис.11).

Отдельного внимания заслуживает закладка «Счета списания НДС». Здесь программа вне зависимости от выбора пользователя будет списывать уже распределенный НДС на те счета, куда ранее были списаны затраты.

Из документа можно распечатать отчет о распределение НДС косвенных расходов (через кнопку печать или одноименную названию документа кнопку) (рис.10,11,12.)

Рис.10

Рис.11

Рекомендуем Вам оформить подписку на Информационно - технологическое сопровождение (

), где на дисках версии подробно изложены материалы ведущих методологов фирмы 1С.Бывает, что предприятие ведет деятельность по операциям, что облагаются по различным ставкам или не облагаются НДС вовсе.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Как же поступать при учете, как определить пропорции расчетов, что позволит принять к вычету налоговые суммы? Что стоит знать предпринимателю о распределении косвенных расходов? Какие нюансы стоит учитывать?

Общие сведения

Иногда даже опытный бухгалтер может столкнуться с такой проблемой, как определение прибыли, которая учитывается в пропорциях, что необходима для раздельного учета налога на добавленную стоимость.

При четкой квалификации операций, что облагаются и не облагаются налогом, все равно могут быть проблемы технического плана. Например, при подаче .

Тот плательщик, который нарушит порядок раздельного учета, может привлечь внимание налоговых структур. Поэтому необходимо знать все тонкости.

Что это такое?

Суммы налога на добавленную стоимость, которые предъявляются продавцом на операции, что имеют различное налогообложение, в соответствии со :

- Могут быть учтены в цене товара, нематериального актива и прав на имущество, по которым не нужно уплачивать налоги.

- Могут приниматься к вычетам согласно по товару или работам, ОС и нематериальному активу, по которым плательщик обязуется перечислить налог.

Плательщик должен раздельно вести учет между облагаемыми и необлагаемыми операциями.

В том случае, когда прибыль нельзя распределить прямо, тогда расходы будут приняты к вычетам или станут учитываться в цене товара в тех пропорциях, в которых она применяется при операциях.

Базой распределения являются суммы НДС по облагаемым и необлагаемым налогом операциям.

В суммы налога, который должен перечислить налогоплательщик в казну государства, будут включены те части налогов, начисленные при покупке продукции, что соответствуют доле применения продукции в облагаемых операциях.

Правовые основы

Пропорцию разделения можно определить из цены продукции, что была отгружена, прав на имущество, операции которых являются налогооблагаемыми или освобождаются от налога, в общей цене продукции, что отгружалась в налоговом периоде.

В соответствии со ст. 170 НК плательщиком налога может не применяться такие обоснования о распределении в тех отчетных периодах, в которых часть общих расходов на изготовление продукции не больше 5 процентов расходов на изготовление.

Это касается операций, что не облагаются налогом. А сумма входного НДС не будет принята к вычету.

Существует порядок: плательщиком должна быть разработана методика раздельного учета и закреплена с целью обложения налогом.

Если раздельный учет суммы НДС не ведется, то сумма вычета по облагаемым и необлагаемым операциям будет принята к восстановлению (согласно ).

Решить такой вопрос следует с использованием субсчетов, с помощью которых будет отражаться методика раздельного учета. Необходима организация аналитического учета дохода от продажи продукции.

Принципы распределения

Принцип определения пропорции заключается в использовании такого показателя, как цена отгруженной продукции за отчетный период.

Чтобы была возможность принять сумму к вычетам, умножается распределяемая сумма НДС на цену налогооблагаемого товара, что отгружался, и затем делится на общую сумму отгруженной продукции за отчетный период.

Суммы НДС, что включаются в стоимость товаров, будут пропорциональны стоимости отгруженного товара, что не облагается налогом.

Порядок распределения входного НДС

В том случае, когда предприятием ведется деятельность в различных сферах, часть из которых облагается налогом, а часть – нет, то достаточно тяжело определить порядок учета налогов согласно НК.

Организовать учет сложно, поэтому стоит разобраться в принципах, по которым распределяется НДС.

Определение операций, связанных с реализацией

Сначала нужно определить, какая деятельность ведется организацией.

Выделяют:

- связанные операции с продажами товаров, услуг или работ;

- не связанные с продажами.

Распределять нужно только те операции, которые касаются продаж (ст. 170). К примеру, сумма входного налога не будет считаться распределяемой, если проводилось капитальное строительство.

К необлагаемым налогом операциям, что должны распределяться, относится и использование векселя для расчетов.

Реализация продукции, работы или услуги – передача безвозмездно лицу права на собственность, предоставление услуг безвозмездно (). А товар – тот объект имущества, который продается или рассчитано на продажу ().

Расходы, которые определяются для налога на доход – те, что связаны с изготовлением или продажей, а также сельхозрасходы. По остальным расчет пропорции не требуется.

Расчет пропорций по операциям реализации

Распределение происходит в отчетном периоде, когда было получено имущество, услуги.

Для распределения входного НДС нужно сделать расчет:

- доли операций, что не облагаются налогом, в общей сумму операций предприятия;

- суммы НДС, что не приняты к вычетам по ;

- суммы, что приняты к вычету.

Доля для распределений НДС определяется по основным средствам (ОС) и нематериальному активу, что принимались к учету в начале или середине отчетного периода.

Также учитываются остальные виды имущества по итогу периода, в котором они принимались к вычетам.

Доля операций, что не облагаются налогом, рассчитывается с помощью такой формулы: где ДО НДС – доля необлагаемых налогом операций;

СП – стоимость продукции, что отгружена за период, продажа которой освобождается от уплаты налога;

ОСП – общая стоимость продукции, что отгружались за период.

Следует учесть при расчетах доли операций, что не облагаются налогом: нюансы определений базы по конкретной операции не будут влиять на расчеты.

Не будет учтена прибыли с операций, что не являются продажей (получение дивидендов, процентов по банковскому вкладу).

НДС по капстроительству

Документом распределения НДС, на котором будет отражаться информация о втором потоке сумм налога до завершения строительных работ, будет счет 19.

Лишь после этого представится возможность определять сумму, что предприятие сможет включать:

- В цену жилой недвижимости, что остается у него.

- За счет той инвестиционной доли, что получена по жилой и нежилой недвижимости, которая передается дольщику.

- В вычеты по нежилой недвижимости, что подлежит продаже в соответствии с куплей-продажей по , и той, что относится к ОС.

Распределение налога по косвенным расходам в программе 1С

Распределить НДС по косвенным расходам нужно в таких случаях:

- когда предприятие ведет деятельность с применением режима ЕНВД;

- когда предприятие продает товары без налога на добавленную стоимость;

- распределение по ставке 0, которую использует организация.

Документ заполняется и проводится по закрытию периода (в конце месяца). Необходим для распределений входящего налога для учета ценностей, что списывались на расходы, для операций, что облагаются и не облагаются налогом.

Имеет 3 вкладки: в одной отмечается доход от продаж, во второй – учет косвенных расходов, в третьей – счет списываний налога.

Методика распределения

Для ведения учета затрат, которые являются общими хозяйственными, используется метод «директ-костинг». Предусматривается списание расходов в конце месяца и их относят на затраты в налоговом периоде.

Списание косвенного расхода можно осуществить по бюджетам разных уровней, используя распределяющие методы по разным категориям товаров.

Вот несколько баз:

- Объемы при выпуске. Отображается распределение согласно объемам изготовленного в отчетном месяце товара и предоставлении услуг, что выражаются в количественном измерителе.

- Использование плановой себестоимости – согласно плановому изготовлению и предоставлению услуг в текущем месяце.

- Оплаты работ персонала – согласно затратам на оплату зароботной платы.

- Финансовые расходы – согласно финансовым затратам, что отражены в статьях НУ о материальных расходах.

- Доход – по номенклатурной группе, что одновременно задавались в обороте счета 20 и 23, а также в документе о продаже продукции и услуг (панель)

- Отдельная статья прямых расходов – по статье расходов, что вписывались в колонку о перечне статей расходов.

Для общих производственных и хозяйственных затрат возможно использование метода с деталями до подразделений и статей расходов. Такой вариант необходим, если есть различные расходы и нужно применить разные методы.

Когда для всех операций требуется использование единого метода распределения, то не нужно указывать счета затрат, подразделения и статьи расходов.

Может выставляться общий метод по расходам, что учитываются по одному счету или подразделению.

При выборе метода необходимо указать дату, с которой он будет применяться. Для редактирования нужно заполнить новую запись, где указывается обновленный метод и новая дата.

Отражение распределения по косвенным расходам

Каким документом распределение НДС возможно выполнить? – «Распределение по косвенным расходам».

Вкладка «Выручка от реализации» будет содержать информацию о сумме прибыли от продажи за налоговый период по ставке НДС, которой облагается продукция.

Необходима для определений пропорций, что будут применяться для распределения НДС. Сумма выручки может быть заполнена в автоматическом режиме, при нажатии на кнопку «Рассчитать».

В часть для включений налога в состав растрат по деятельностям укажите:

- Необлагаемые налогом на добавленную стоимость (предприятиям не на режиме ЕНВД), если продажа проводится, но не может быть отнесена к данной системе.

- Необлагаемые (предприятие на ЕНВД), для продаж, к которым применяется ЕНВД.

Вкладка «Косвенные расходы» предназначена для отображения информации по ценности, что списывалась на затраты. Видео: распределение входящего НДС

В автоматическом режиме перечень будет заполнен после нажатия кнопки «Заполнить», а кнопка «Распределить» необходима для распределения входящей суммы налога к косвенным расходам.

Вкладка имеет 2 таблицы:

- сверху нужно указать общую информацию: ценности, размер НДС и без налога;

- нижняя содержит данные о счете затрат о списании ценностей. Используется таблица, если есть необходимость отобразить НДС, что входит в сумму по операциям, не облагаемым НДС или таким, к которым применяется ЕНВД.

Заполняя графу о распределении с учетом прибыли по ЕНВД, появится флажок в том случае, когда ценности списывались с применением статей о затратах, что рассчитаны для учетности по разным операциям.

Размер НДС относится к операциям, что облагается налогом по обычной ставке, по ставке 0, и по операциям, что облагаются ЕНВД. По ЕНВД и ОСНО распределение НДС проходит по общей схеме.

Когда флажка нет, то при разделении налога не будут учтены операции, к которым применяется ЕНВД.

Графа «НДС включен в стоимость» содержит флажок, если до распределений налогов по списанным ценностям НДС включался в стоимость.

Отражается, что налог исключен из суммы, когда частично прибыль будет относиться к операциям, что имеют ставки 18, 10 и 0%.

Вкладка «Счет списания НДС» необходима для отображения порядка списаний налога, если расходы относят к деятельности, по которой нужно уплатить НДС или ЕНВД, а размер НДС уже принимался к вычетам.

Это такие ситуации:

- Когда нужно списывать налог на счет расходов, что есть внизу (вкладка о косвенных расходах). Будет выставлен флажок о списании налога так, как и ценностей.

- Когда нужно списывать налог на другие счета и аналитику. Будет установлен флажок о списании налога по-другому, чем ценностей. Есть шанс выбрать счет, согласно которому станет отображаться, что списано налог.

Настройка параметров учета

Для того чтобы информация в системе отображалась правильно, до проведения работ следует настроить параметры учетной политики, для исчисления НДС также.

Открыть учет необходимо так: Предприятие, учет. политика, учет. политика организации.

Для ведения с помощью программы учета, необходимо выбрать пункт «Учет НДС» и отметить, что предприятие продает товар без налога на добавленную стоимость или по ставке 0.

Распределение НДС косвенных расходов при экспорте проводится по общей схеме.

Особенности

Бывают ситуации, описания которых не встретишь в законодательстве, но учет каким-то образом все равно вести нужно.

Распределение должно быть, независимо от того, насколько в этом силен бухгалтер и все ли правильно отображает в документах. Какие же вопросы довольно часто возникают?

Если видов деятельности несколько

Сегодня многие предприятия имеют разнопрофильную деятельность по бюджетам разных уровней. Частично она может быть связана с осуществлением операций, что не облагаются НДС.

В таком случае очень важный аспект – разделение в учете. Так можно перестраховаться от штрафных санкций и провести оптимизацию налоговых платежей.

Список видов деятельности, которая не подлежит обложению налогом, есть в .

К примеру, деятельность предприятия – строительные работы по для посторонних компаний, строительство жилой недвижимости по .

Деятельность облагается НДС и не облагается. Также есть завод ЖБИ различные цеха, при поступлении в которые материалы и услуги трудно распределить, поскольку точно неизвестно, с какой целью они используются.

Входной НДС будет отображаться проводкой ДТ 68. Средства дольщика – на счет 86.

Нюансы при раздельном учете

- Размер налога, что предъявлен продавцом продукции, прав на имущество плательщику, который имеет и налогооблагаемые и не облагаемые операции или освобожден от уплаты налогов, может приниматься к вычетам или будет учтен в стоимостях в пропорциях.

- Ведение раздельного учета обязывается осуществлять каждое предприятие.

- Распределить входной НДС нужно по операциям продажи.

- Налог на добавленную стоимость может быть учтен на счете 19 в отдельном порядке по капитальным строительным работам.

Предприятию предоставляется возможность не осуществлять ведение раздельного учета, если в налоговом периоде совокупные расходы на изготовление, операции по продаже которых не облагаются налогом, не больше 5% от общих расходов. В такой ситуации можно будет сделать вычет.

Но не стоит понимать это как право не вести учет по разной деятельности, поскольку для определения процента не обойтись без предварительного разделения операций.

Распределение по материалам

Покупку материалов, что используются для операций (облагаемых и не облагаемых налогом) оформляют с помощью документа о поступлении продукции и услуг (Покупка и комиссия) на закладке «Товары».

Для учетной деятельности регистрируют счета-фактуры, что получены от поставщиков с помощью ссылки или соответствующей закладки.