Накопительный счет в банке - это:

- Вид депозита, позволяющий владельцу получать прибыль в виде процента и снимать часть сбережений по мере необходимости. Главное требование - запрет снижения имеющейся на аккаунте суммы ниже допустимого уровня.

- Счет, который оформляется в финансовом учреждении, и может пополняться на любую сумму с возможностью снятия средств без потери начисленных процентов (при выполнении условий банка). Процент начисляется на остаток средств, пролежавший в течение месяца и более.

Накопительный счет в банке: особенности

Накопительные (сберегательные) счета часто открываются при регистрации компании. По требованиям законодательства юрлицо в процессе госрегистрации должно сформировать уставной капитал организации. Паевые взносы как раз собираются на накопительном счете финансового учреждения, специально открытом для решения такой задачи.

В чем отличия накопительного счета от классического депозита ? Рано или поздно вкладчик становится перед выбором - увеличить объем получаемой прибыли по депозиту за счет высоких процентов или оформить аккаунт со свободным доступом к деньгам. Один из путей - открыть накопительный счет, позволяющий решить сразу группу задач:

- Сохранить имеющиеся на счету средства.

- Увеличить капитал.

- Получить возможность снятия или перевода средств без потери накоплений.

Перед тем как открыть накопительный счет в банке, стоит выяснить условия крупнейших учреждений (Сбербанка, ВТБ 24 и прочих).

Читайте также -

При открытии накопительного аккаунта выдвигается ряд условий :

- Деньги доступны в любой момент, без уменьшения ставки.

- Процентные платежи по минимальному остатку производятся за определенный период (оговаривается в соглашении между сторонами).

- Пополнение доступно в любое время, без ограничений по объему.

Как открыть накопительный счет?

Открыть накопительный счет можно двумя путями :

- Сходить в выбранный банк самостоятельно и подписать договор.

- Направить заявку для рассмотрения сотрудниками финансового учреждения через интернет.

Если в роли клиента выступает обычный гражданин (физлицо), для открытия аккаунта достаточно личного документа (паспорта). При этом деньги с оформленного счета можно снимать без каких-либо лимитов и ограничений в валюте пользования. Главным условием является наличие минимального остатка («порога входа»), который должен быть внесен для активации услуги.

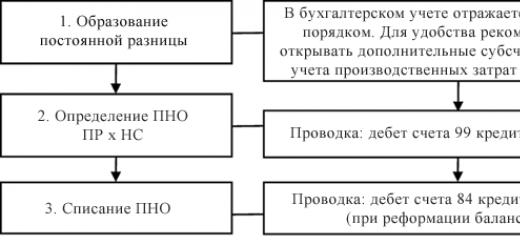

Чтобы открыть накопительный счет в Сбербанке, ВТБ 24 или другом финансовом учреждении, необходимо оформить договор с банком. В соглашении отмечаются правила начисления процентов. Здесь возможны такие варианты :

Прибыльность накопительного счета: отзывы и реальная практика

Современные банки (Сбербанк, ВТБ 24 и прочие) предлагают множество вариантов вкладов клиентам. При этом процентные ставки по накопительным счетам колеблются в диапазоне 1,5-10 процентов. Некоторые финансовые учреждения предлагают и более высокий доход, но здесь важно внимательно читать договор и обращать внимание на надежность кредитной организации. Государство страхует средства в размере 1,4 млн. рублей, не более. Следовательно, предпочтение лучше отдавать надежным, системообразующим финансовым учреждениям.

Если изучать отзывы реальных владельцев накопительных счетов, встречаются, как положительные, так и отрицательные отклики об услуге.

Положительные черты :

- Получение процентов на остаток.

- Возможность свободного пополнения и снятия денег.

- Отсутствие ограничений на обналичивание средств.

- Легкость оформления и закрытия.

- Многофункциональность - возможность применения для накоплений и ежедневно пользования средствами.

Минусы :

- Небольшие процентные ставки.

- Ограниченная сумма страхования (до 1,4 млн. рублей).

Итоги

Накопительный счет в банке - отличная альтернатива депозиту. С его помощью можно с легкостью использовать имеющиеся на счету средства и забыть о проблемах снятия/пополнения аккаунта. Минус в том, что придется смириться с небольшими процентными ставками финансовых учреждений.

Накопительные счета ВТБ 24 позволяют в 2020 году получать высокий доход, как по вкладу, а также свободно распоряжаться сбережениями в рублях и иностранной валюте: долларах и евро. Разберем их подводные камни, как начисляются и выплачиваются проценты, а также сравним действующее сегодня ставки и условия.

Накопительный счет ВТБ – это финансовый сервис, который будет удобен и выгоден для тех, кто не хочет открывать вклад, поскольку не имеет больших сбережений, но намерен заставить свои деньги работать. Это своего рода копилка, в которую можно залезть при необходимости, однако средства в ней не только хранятся, но и приносят пассивный доход. При этом проценты по счету могут быть даже больше, чем у вкладов (обзор депозитов банка ВТБ для физических лиц смотрите ).

Сегодня ВТБ предлагает два вида подобных продуктов:

- «Накопительный счет»;

- Счет «Копилка».

Они имеют различные схемы начисления процентов и ставки.

В этом обзоре мы сравним условия и доходность накопительных счетов банка ВТБ, выясним их подводные камни, а также узнаем, какой из них будет наиболее выгодным сегодня.

«Накопительный счет» банка ВТБ: условия и проценты

Главное отличие «Накопительного счета» от вклада в том, что сумма и срок вложения денег строго не установлены . Можно положить в банк хоть 100 рублей, хоть миллион, а забрать хоть через месяц, хоть через год. Все равно определенный доход вы получите.

Коротко условия «Накопительного счета» банка ВТБ выглядят следующим образом.

Условия открытия «Накопительного счета» в банке ВТБ

- Срок: не установлен;

- Пополнение: без ограничений;

Процентные ставки «Накопительного счета» ВТБ без Мультикарты

Проценты начисляются ежемесячно на сумму минимального остатка на «Накопительном» счете в течение месяца.

Для того чтобы получать высокий доход, достаточно сохранять сумму неизменной или пополнять счет. С течением времени ставка будет увеличиваться.

в рублях РФ

в евро

| Срок | Процентная ставка |

| c 1 мес. | 0,01% |

| c 3 мес. | 0,01% |

| c 6 мес. | 0,01% |

| c 12 мес. | 0,01% |

Как получить повышенную ставку

Держателям Мультикарты ВТБ предлагает повышенные проценты по Накопительному счету. Для того, чтобы получить их надо открыть кроме Счета еще и с опцией «Сбережения».

В этом случае размер надбавки к базовой процентной ставке будет зависеть от суммы покупок по Мультикарте ВТБ в месяц.

Процентные ставки Накопительного счета ВТБ с Мультикартой и опцией «Сбережения»

Условия начисления процентов с Мультикартой ВТБ:

- Надбавка начисляется на сумму минимального остатка в течение календарного месяца, при совершении покупок по Мультикарте ВТБ на сумму не менее 5000 рублей и выплачивается не позднее 15 числа следующего месяца.

- Выплата процентов осуществляется в последний день месяца путем капитализации. Если сумма остатка на Накопительном счете более 1,5 млн рублей, то надбавка начисляется только на сумму 1,5 млн рублей.

Где открыть «Накопительный счет»

Оформить «Накопительный счет» ВТБ можно тремя способами:

- в любом отделении банка ВТБ. Для этого понадобится только паспорт;

- онлайн в Интернет банке;

- через Мобильное приложение.

Условия закрытия

- Возврат остатка на «Накопительном счете» производится на мастер-счет клиента.

Смотрите условия накопительного счета в Альфа-Банке.

Счет ВТБ «Копилка» : условия и проценты

Счет «Копилка» — это еще один интересный финансовый инструмент, который сегодня предлагает банк ВТБ. Его главная особенность – начисление процентов не на ежемесячный минимальный остаток (как у «Накопительного счета»), а ЕЖЕДНЕВНО .

Коротко условия счета «Копилка» выглядят следующим образом.

Условия открытия счета «Копилка» в банке ВТБ

- Валюта: рубли РФ, доллары США, евро;

- Срок: не установлен;

- Минимальная сумма: без ограничений;

- Пополнение: без ограничений;

- Минимальная сумма дополнительного взноса: без ограничений;

- Снятие денег: без ограничений и потери начисленных процентов.

Процентные ставки счета ВТБ «Копилка» без Мультикарты

Начисление процентов производится ежедневно на остаток на счете. При этом ставка зависит от суммы денег и срока хранения.

в рублях РФ

В валюте

0,01 % в долларах США и евро вне зависимости от суммы и срока.

ВАЖНО! У одного клиента может действовать только один счет в каждой валюте. При повторном открытии счета в той же валюте, повышенная процентная ставка в первые три месяца не предоставляется!

Сравните проценты ВТБ со ставками, которые сегодня предлагает

Как получить повышенный процент по счету «Копилка»

Владельцы Мультикарты ВТБ могут получать повышенные проценты по этому счету. Для этого надо кроме «Копилки» открыть еще и Мультикарту ВТБ с опцией «Сбережения».

В этом случае размер процентной надбавки к базовой ставке будет зависеть от суммы покупок по Мультикарте ВТБ 24 в месяц.

Процентные ставки счета «Копилка» с Мультикартой ВТБ и опцией «Сбережения»

|

Покупки, руб. в мес. |

1 – 3 мес. |

c 4 мес. |

|

7,5% |

5,5% |

Условия начисления процентов с Мультикартой ВТБ

- Повышенные ставки действуют только при сумме до 1 499 999 рублей. На сумму свыше 1 499 999 руб. начисляется доход 0,01% годовых и и надбавка по опции «Сбережения».

- Процентная ставка уплачивается в последний день месяца, исходя из суммы входящего остатка средств на счете «Копилка» на начало каждого дня.

Где открыть счет «Копилка»

Оформить счет можно в любом отделении банка ВТБ. Для этого понадобится только паспорт.

Оформление в интернет-банке или мобильном приложении пока недоступно.

Условия закрытия

- Проценты за месяц, в котором был закрыт счет, не начисляются;

- Возврат остатка на счете «Копилка» производится на мастер-счет клиента.

Выводы: подводные камни накопительных счетов банка ВТБ

Так что же выгоднее оформить – обычный «Накопительный счет» ВТБ или «Копилку»? Чтобы ответить на этот вопрос, сравним их плюсы и минусы.

|

Накопительный счет |

Копилка |

|

Оформление |

|

|

в офисе и онлайн |

в офисе и онлайн |

|

Максимальный доход |

|

|

После 1 года |

С 1 по 3 месяц |

|

Максимальная ставка |

|

|

Начисление процентов |

|

|

Ежемесячно на мин. остаток на счете |

Ежедневно |

|

Макс. сумма, на которую начисляются проценты |

|

|

Не ограничена |

до 1,5 млн руб. |

Как видим, обычный «Накопительный счет» и «Копилка» довольно сильно отличаются друг от друга.

1. Накопительный счет

Выгодно открывать для вложения денег на длительный срок;

Аналог вклада ВТБ «Комфортный».

2. Счет «Копилка»

Выгодно оформлять для хранения небольших сумм, предназначенных для ежедневных расходов;

Аналог Дебетовой карты с начисление процентов на остаток.

Информация о банке ВТБ

Банк ВТБ - универсальный коммерческий банк c государственным участием (60,9% принадлежит государству). Головной офис банка находится в Москве, а зарегистрирован банк в Санкт-Петербурге.

ВТБ был учрежден еще в 1990 году. В ходе развития в 2016 году он присоединил к себе Банк Москвы, а в 2018 году - и дочерний банк ВТБ 24. Теперь это единый банк ВТБ.

Сегодня ВТБ один из самых крупных и надежных банков в России. По объему собственного капитала, размеру активов и сумме вкладов ВТБ уступает разве что Сбербанку. Но готов конкурировать с крупнейшим банком России по доступности услуг для населения. У него множество отделений не только в Москве, Санкт-Петерубрге, но и в других городах России.

Все вклады ВТБ застрахованы в соответствии с Федеральным законом «О страховании вкладов физических лиц в банках Российской Федерации» № 177-ФЗ от 23 декабря 2003 года.

Контакты для справок и консультаций

Подробнее об условиях открытия и процентных ставках Накопительный счетов узнавайте у сотрудников банка ВТБ.

Подробнее об условиях открытия и процентных ставках Накопительный счетов узнавайте у сотрудников банка ВТБ.

Телефон: 8 800 100-24-24 (бесплатно для регионов России).

Почтовый адрес: 109147, г. Москва, ул. Воронцовская, д. 43, стр. 1.

Информация не является публичной офертой. Генеральная лицензия Банка России №1000.

Вы узнаете, что такое накопительный счет и в каком банке его лучше всего открыть, ознакомитесь с условиями начисления процентов и узнаете, как извлечь максимум пользы из накопительного счета.

20.04.2018 Евгений Золотарев

Сегодня мы рассмотрим относительно новый механизм вкладов — накопительный счёт (НС).

Он позволяет получить проценты за неиспользуемые деньги. Срочные вклады работают по схожей схеме, но накопительный счет отличается тем, что деньги с него можно снимать в любое время, как и пополнять депозит.

Что такое накопительный счет и зачем его открывать

С таким счетом у клиента нет нужды держать фиксированную сумму оговоренное время без возможности её снять. Пока средства лежат у банка, финансовое учреждение использует их в своих целях и платит за это владельцу денег проценты.

Несмотря на то, что у банка нет никакой гарантии, что вкладчик будет держать у него эти деньги определённое время, есть статистически вычисленное ожидание, что средства не будут сняты. То есть их можно смело использовать для инвестирования. Выгода банка очевидна. Теперь посмотрим, какая выгода вкладчику от «накопилки».

Вкладчик получает свои проценты, просто держа сумму в банке. Средний процент по вкладам в рублях не выше 8%. Но даже это — существенная сумма.

Если взять 8% от 100 000 рублей — получится 8 000 рублей . Для сравнения, размер минимальной зарплаты по России в 2018 году установлен 9489 рублей. Наличие суммы на накопительном счету станет неплохой подработкой.

При выборе банка для открытия накопилки нужно внимательно отнестись к условиям, особенно всяким сноскам. Мелкие детали могут сильно уменьшить получаемый процент.

Условия начисления процентов — обзор основных вариантов

Основная вещь, с которой нужно ознакомиться — условия начисления процентов.

Суть ясна из названия: это правила, по которым банк будет определять, сколько заплатить вкладчику. Есть несколько распространённых схем выплаты процентов, и у каждой есть свои особенности.

Существуют разные варианты начисления процентов, достаточно лишь выбрать оптимальный вариант для себя.

Вариант 1. Процент от минимальной суммы, находившейся на счету в течение месяца

Самая распространённая схема. Выглядит просто: банк следит за минимальным количеством денег, которое оставалось у вкладчика, и в конце месяца выплачивает процент от этой суммы.

Таким образом, попав в трудную жизненную ситуацию, вкладчик, вынужденный снять деньги с НС даже ненадолго, ещё и мало что получит в конце месяца. Такая ситуация нежелательна и препятствует реализации задуманных планов.

Также если положить деньги на счёт на следующий день после его открытия, за первый месяц вкладчик получит ноль от банка, потому что минимальная сумма была нулевой. Нужно ли говорить, что при закрытии счёта произойдёт то же самое?

Вариантов, как выжать максимум из такой схемы, немного. Но они есть. Например, класть деньги перед началом нового месяца, чтоб минимальная сумма на этот месяц была как можно больше, а неизбежные съёмы тянуть до начала месяца, чтобы получить банковские выплаты за предыдущий.

Несмотря на распространённость схемы, она не слишком удобна. Есть ещё два варианта условий начисления процентов.

Вариант 2. Начисления на заданный минимальный остаток

Этот способ начисления частично возвращает нас к срочным вкладам. Заданный минимальный остаток — это деньги, которые всегда должны быть на счёте, чтобы вкладчик получил выплаты. Все остальные деньги лежат, как на обычном депозите, их можно снимать, хранить, но процент от этого не прибавится.

Так как вкладчик оговаривает с банком фиксированную сумму, процент по такому условию бывает выше, чем в варианте 1. И распоряжаться этой фиксированной суммой можно с одним условием — не получить проценты в конце месяца. Этот тип условия можно назвать более мягким вариантом срочного вклада.

Вариант 3. Начисление на ежедневный остаток

Самый интересный из всех вариантов схем. Доход зависит от минимального остатка на каждый день.

Таким образом, нет опасности потерять весь доход за месяц, в один день сняв и положив деньги. А если продержать на депозите крупную сумму даже пару недель, это положительно повлияет на наличие процентов.

Открытие накопительного счета в банке — пошаговая инструкция

Сам процесс открытия НС несложный, гораздо важнее правильно выбрать условия.

Так что этим шагам нужно уделить особое внимание.

Шаг 1. Выбираем банк

Выбирая банк, обращайте внимание на такие критерии:

- близость расположения отделения и банкомата;

- надежность банка;

- условия обслуживания;

- поддерживаемая валюта.

Надёжность банка особенно важна, поскольку не все накопительные счета страхуются. О том, как избежать потери денег — ниже. Для анализа информации о банках пользуйтесь сайтами типа banki.ru — они содержат отзывы с реальными ситуациями, возникающими в банках. Там же вы узнаете о возможных проблемах.

Валютный счет в основном важен для тех, кто хочет держать его в долларах или евро.

Шаг 2. Заполняем заявку

Заполняйте заявку на открытие НС непосредственно в банке либо через интернет. Банки предоставляют оба способа. Очный вариант подходит тем, кто не уверен, что сам способен правильно всё оформить: сотрудники разъяснят спорные моменты и помогут верно всё заполнить. Они же ответят на все интересующие вас вопросы.

Однако всё чаще сайты банков предоставляют услугу чата со специалистом, так что и удалённо вы при желании узнаете любую информацию, а заодно оформите заявку без очереди и в любое время.

На этом этапе уже нужно выбрать, временный или постоянный НС, нужна ли дебетовая карта. Есть варианты открытия депозита для ребёнка до его совершеннолетия. Есть именные счета. И вообще неплохо бы сначала рассчитать прибыльность всего предприятия.

Шаг 3. Выбираем условия начисления процентов и подписываем договор

Способов начисления дохода обычно несколько в каждом банке. Остаётся только выбрать подходящую схему и заключить договор.

Нередко банки называют для клиента предложения такими привлекательными именами, как Gold, Platinum, «Улетный» и тому подобное. Они и правда бывают «голд», но никогда нельзя забывать про сноски.

В каком банке открыть счет?

Первый вариант, приходящий на ум обычному россиянину — Сбербанк. Он сильно распространён, он достаточно надёжен, а вот условия… в других банках бывают и получше. Вот три банка, на которые стоит обратить внимание:

Хоум Кредит

Карта «Космос» — 7,5% годовых.

Чтобы доход начислялся, нужно, чтобы на карте постоянно находилось минимум 10 000 рублей. Помимо высокого процента, Хоум Кредит предлагает несколько «плюшек» — выпуск карты и её обслуживание полностью бесплатно, если на ней лежит более 10 000 рублей. За снятие наличных взимаются деньги только на шестой раз за месяц. Также есть 10% кэшбэк от партнёров.

СовкомБанк

Карта «Халва» — 7-8% годовых.

Строго говоря, это кредитная карта с функцией доплаты за хранение дополнительных средств. Обычная ставка 7%, но вот условия, которые увеличивают её до 8%: более 4 покупок в месяц на сумму более 10 тысяч. Таким образом, на карте выгодно в принципе хранить свои деньги и пользоваться ей как основной.

Тинькофф

Карта «Tinkoff Black» — 3-6% годовых.

Этот банк для повышения процента предлагает совершать покупки на сумму не менее 3 000 в месяц. Банк предоставляет: 3% годовых на остаток до 300 000 рублей, повышается до 6% при выполнении условия, а за все хранящиеся средства сверх 300 000 рублей — 3% годовых без возможности повышения.

Комиссия 2% за съём денег взимается только если снимать сумму, не превышающую 3 000, или большую 150 000.

Как извлечь максимум пользы из накопилки

Ответ прост — постоянно хранить там как можно большую сумму. Также в зависимости от условий банка стоит рассчитывать пополнение и съём денег с карты так, чтоб это повлекло наименьший ущерб. Иногда разница в один день в несколько раз увеличивает или уменьшает доход.

Нужно внимательно следить за изменением условий предоставления услуг — обычно банки не рассылают эту информацию, а публикуют на сайте за неделю-две до изменений.

На счёт, предусматривающий повышение процента за покупки с карты, стоит сначала класть деньги, а потом снимать, чтоб минимальный остаток был как можно выше. Планируя покупку дорогих туфель, лучше сначала внести хотя бы часть суммы за них.

Чем опасны накопилки

Главная опасность НС — они зачастую не страхуются, или страхуются на определённую сумму для всех открытых в банке счетов. Вред от этого очевиден: банк обанкротится, счет будет арестован, а всех денег вкладчику никто не вернёт. Если есть возможность застраховать, лучше сделать это в агентстве страхования вкладов — АСВ, иначе слишком велик риск понести убытки.

Также у банка могут быть особые условия относительно съёма денег. Например, их разрешено перевести только на счёт в том же банке. Или за съём берётся комиссия — и размер этой комиссии не обрадует вкладчика.

Привычка сберегать деньги в наличных средствах уходит в прошлое. Это вызвано стремительным развитием банковской системы. Кроме того, как известно, деньги должны работать и приносить пусть и небольшую, но прибыль. На сегодня доступно несколько способов разместить собственные денежные средства в банке. Это может быть обычный вклад или оформление пластиковой карты и текущего счета в финансовом учреждении. Эти продукты уже долгое время известны потребителям.

Сравнительно недавно на отечественном рынке банковских услуг появилось новое предложение — накопительный счет. О нем мы и поговорим далее.

Что такое накопительный счет?

Само наименование продукта указывает на то, что средства на нем можно не просто хранить, но и извлекать из них некую прибыль. Какая категория населения чаще использует данное предложение? Прежде всего, речь идет о держателях банковских карт. Зачастую уже в процессе оформления пластика менеджеры предлагают клиентам оформить накопительный счет в банке. Какими особенностями обладает этот продукт, какие у него отличия от традиционных счетов? Как его использовать и в каком финансовом учреждении его лучше открыть?

Для чего открывать такой счет?

Многие предлагаемые банками пакеты услуг уже включают в себя опцию открытия накопительного счета. Чаще всего именно таким образом он оформляется. Существует несколько основных причин, которые могут побудить клиентов банка открыть накопительный счет. В первую очередь, необходимо отметить, что для такого рода счетов кредитными учреждениями предлагается более высокий процент, начисляемый на хранимые денежные средства.

Кроме того, зачастую получение дивидендов по основному карточному счету условиями договора вообще не предусмотрено. Иногда банки ставят ограничения на максимальную вносимую сумму. В этом случае клиент получает возможность перевести часть средств на накопительный счет. Отзывы клиентов подтверждают, что данный продукт может выступать в роли своеобразного гаранта сохранности денег. Нередки случаи утери пластиковых карт, а также разных манипуляций с ними мошенников. Накопительный счет дает чувство безопасности и спокойствия относительно сохранности своих сбережений.

Создание счета без пластиковой карты. Управление счетом

Наверняка многих интересует возможность создания накопительного счета без оформления пластиковой карты или заключения договора с банком на предоставление определенного пакета услуг. Необходимо сразу сказать, что далеко не все финансовые учреждения предоставляют такую возможность. Например, Raiffeisen Bank не требует для открытия своими клиентам накопительного счета оформления банковской карты. Кроме того, в этом учреждении пополнять накопительный счет или снимать с него средства можно как наличными, так и по безналичному расчету.

Управлять накопительным счетом просто и удобно. В первую очередь, это касается уже действительных клиентов банка. Они могу с помощью интернета дистанционно перевести на него или снять денежные средства в любое удобное время. При этом можно воспользоваться как персональным компьютером, так и планшетом или смартфоном.

Счет или вклад?

В последние годы финансовые учреждения энергично популяризируют накопительные счета среди населения. И для этого есть немало оснований. Данный продукт может действительно быть интересен и выгоден многим потребителям. Так, зачастую эти счета предполагают более высокую доходность относительно вкладов на фиксированный срок. Как начисляются проценты на накопительный счет, и в каком размере?

На величину ставки могут оказать влияние размер остатка на счету, уровень престижности пакета услуг, в рамках которого был оформлен счет. Кроме того, на процент влияет и период, в течение которого на нем хранились денежные средства. Например, «Банк ВТБ» предлагает потребителям ставку до 10 % годовых.

Среди основных преимуществ накопительного счета можно выделить отсутствие фиксированного срока его функционирования. Он оформляется на неустановленный период, а время хранения на нем денежных средств заранее специально не оговаривается и не определяется. Клиент вправе сам решать, когда ему требуется снять необходимую сумму или, наоборот, пополнить счет. Но тут есть один нюанс. От срока хранения денег на таком счету иногда зависит конечная процентная ставка.

Преимущества

Условия накопительного счета выгодно отличаются от популярных в свое время депозитов, которые предусматривали возможность пополнения и снятия денежных средств. Кроме того, на упомянутые вклады, как и прежде, устанавливаются ограничения относительно минимального остатка, максимального количества денег, которые можно снять, а также минимальной суммы пополнения счета. Также для таких депозитов устанавливаются периоды, через которые можно пополнять или снимать денежные средства.

Для срочных вкладов определяется неизменная ставка процента, если она была зафиксирована согласно условиям заключенного соглашения. Кроме того, есть депозиты и с изменяющимся процентом. На его размер влияет ключевая ставка, устанавливаемая Центральным Банком Российской Федерации (Банком России). В период хранения денежных средств в банке этот параметр может меняться, но такие случаи обязательно прописываются сторонами в договоре.

Актуальная процентная ставка по накопительному счету известна на момент его открытия. На сегодня существует тренд на снижение ставок, и в ближайшее время расти они, по-видимому, не будут. Необходимо отметить, что сберегаемые денежные средства физических лиц защищены российской государственной корпорацией АСВ (Агентство по страхованию вкладов). Это относится и к депозитам, и к накопительным счетам.

Недостатки накопительного счета

По большому счету, накопительный счет имеет только один недостаток в сравнении со срочным вкладом. Такие счета обладают меньшей доходностью, чем депозиты. Некоторые банки специально ограничивают максимальную сумму, которую можно положить на него. Кроме того, устанавливаются определенные лимиты на процентную ставку в зависимости от количества вносимых клиентом денежных средств. Например, если сумма меньше 300 тысяч рублей, то начисляется 7 % годовых. При внесении большего количества денег процентная ставка уменьшается до 3 % годовых. В разных кредитных учреждениях эти условия могут отличаться.

Следует подчеркнуть, что некоторые финансовые учреждения устанавливают определенные ограничения на использование подобного счета. Например, «Банк ВТБ» предоставляет возможность пополнения накопительного счета исключительно по безналичному расчету. А снять средства с такого счета, открытого в «Альфа-банк», можно будет только после предварительного перевода необходимой суммы на пластиковую карту. При этом комиссия не будет взиматься, если банковская карточка оформлена в этом же банке.

Сохранить и приумножить свои сбережения хотел бы каждый, но делают это все по-разному. Кто-то предпочитает вкладывать свободные средства в недвижимость, валюту или ценные бумаги, другие выбирают менее рисковый вариант с открытием депозита в банке. Находятся и те, кто хранит деньги «под подушкой», чтобы иметь возможность распоряжаться ими в любую минуту. Но наиболее подкованные в финансовых вопросах люди отдают предпочтение сразу нескольким направлениям для сохранения и роста сбережений, выбирая в качестве одного из них такую банковскую услугу, как накопительный счет.

Накопительный счёт – что это такое? В чём его отличие от вклада?

Накопительный счёт – это текущий банковский счёт, который имеет следующие характерные особенности:

- во-первых, на остаток средств на таком счету банк начисляет процент (накопления), согласно величине годовой процентной ставки, определённой в условиях использования этого банковского продукта;

- во-вторых, пополнять и снимать средства со счёта можно когда угодно и сколько угодно – без каких-либо ограничений со стороны банка.

Называть такой счёт в разных кредитных учреждениях могут по-разному: счёт-сейф, счёт-копилка, кубышка, онлайн-копилка. Но суть при этом не меняется. В чём-то он похож на расчётный или расходно-пополняемый вклад (подробнее, ), но разница между ними всё же имеется.

Каждый, кто хоть раз открывал в банке вклад, имеет представление о том, какие ограничения предполагает этот банковский продукт:

- По вкладам, предлагающим хорошие проценты (обычно, это сберегательные или пополняемые депозиты), запрещено досрочное снятие денег, а если все же забрать средства раньше срока, то доход будет минимальным (исключение – расчётные вклады, по которым допускается частичное снятие без потери процентов, но, как правило, на счёте необходимо оставить сумму, не меньшую минимального остатка, предусмотренного договором вклада);

- Если открыть вклад на небольшой срок, то и проценты будут самыми низкими;

- Далеко не всегда есть возможность пополнить вклад (это касается сберегательных вкладов), что приводит к необходимости заключения еще одного договора с банком.

В случае с накопительным счетом ситуация выглядит несколько иначе. Открыв его, клиент может по своему усмотрению распоряжаться размещенными на нем средствами. Допускается как пополнение счета, так и снятие с него необходимых сумм, и при этом на остаток будет начисляться доход. Говоря о том, чем еще отличается от вклада этот банковский продукт, стоит отметить, что он открывается на неограниченный срок.

Преимущества открытия накопительного счета. Когда его использование целесообразно?

Главные аргументы в пользу открытия накопительного счёта – это возможность свободного распоряжения своими средствами и получения при этом дополнительного дохода. Но у него есть ещё несколько очевидных преимуществ:

- Безопасность накоплений . Хранить все деньги на карте может быть небезопасно, ведь риски утраты карты есть всегда, да и мошеннические действия с ними довольно распространены. А вот счет в банке имеет гораздо более высокую степень защищенности.

- Дистанционное обслуживание . С помощью мобильного или интернет-банка, можно буквально нажатием пары кнопок осуществлять перевод средств с карточного счета на накопительный и обратно. Открыть счет-кошелек (при наличии его в продуктовой линейке банка) действующий клиент также может в режиме онлайн без посещения офиса.

Вышеназванные преимущества делают открытие счёта-копилки целесообразным в следующих случаях:

1. Использование в качестве расходно-пополняемого вклада.

2. Безопасное хранение средств с вашей банковской карточки. Для уменьшения рисков потери средств с карточного счёта в случае её , бОльшую часть денег лучше перечислить на накопительный счёт. По причине тех же рисков нецелесообразно использовать с начислением процента на остаток средств на расчётном счёте – лучше переложить эту функцию на отдельный счёт-сейф.

3. Кратковременное хранение крупной суммы перед совершением дорогостоящей покупки с карты (и деньги сохраните и доход получите).

4. Предотвращение риска потери дохода при долговременном хранении средств на сберегательном или пополняемом вкладе. Поясним подробнее. Обычно на указанных выше депозитах самая высокая ставка, но условиями вклада запрещено частичное изъятие средств – это грозит уменьшением процентной ставки до уровня ставки по вкладу «до востребования», т.е. полной или частичной потери дохода. Чтобы не терять доход, большую часть накоплений (85-90%) кладут на сберегательный вклад, а меньшую часть (10-15%) переводят на накопительный счёт с более низкой процентной ставкой, но с более лояльными условиями по снятию-пополнению. Тогда, если вам срочно потребуются деньги в случае возникновения непредвиденной ситуации, вы сможете их снять с накопительного счёта, не потеряв дохода со сберегательного вклада.

5. Хранение (семейного резервного фонда). Вы сможете быстро снять деньги, если они срочно потребуются для семейных нужд.

Схемы начисления процентов

Перед открытием счета надо знать всю его «подноготную», и в первую очередь – всё, что касается начисления процентов на остаток на счёте. Можно выделить несколько схем начисления процентов:

1. С ежедневным начислением и выплатой процентов. Для клиента это самый прозрачный и выгодный способ накопления средств, который можно встретить у Тач Банка и Юникредит Банка;

2. С ежедневным начислением и ежемесячной выплатой процентов. Распространённый способ начисления дохода, например, в Тинькофф Банке на счете-сейф;

3. С начислением процентов на среднемесячный остаток по счёту;

4. С изменением (дифференциацией) ставки в зависимости от суммы на счете (или от других факторов);

5. С начислением процентов на минимальный остаток по счёту.

Разные схемы могут комбинироваться, но особо стоит заострить внимание на последней, когда проценты за месяц начисляются на минимальный остаток в любой из дней месяца. То есть если у клиента открыт вклад на 200 000 рублей, но в течение месяца он сначала снял с него 70 000 рублей, а потом положил 150 000 рублей, то по итогам месяца доход ему будет начислен на минимальный остаток, который составлял 130 000 рублей.

Банков с такими условиями лучше избегать, так как такая схема чревата ещё несколькими особенностями:

- во-первых, вам могут вообще не начислить процент за первый месяц, если вы откроете счёт, а положите деньги на него только на следующий день (считайте, что в первый день у вас был нулевой остаток по счёту);

- во-вторых, по этой же причине вам не выплатят процент при переводе всей суммы со счёта в любой (не последний) день месяца, даже при закрытии счета.

Вам могут встретиться счета с – это является дополнительным преимуществом, так как позволит увеличить ваш доход.

Подводные камни счетов-копилок. Нюансы и подвохи

У накопительных счетов есть и недостатки.

Первый из них состоит в том, что этот банковский продукт является по своей сути обычным текущим счетом , а не вкладом. А это значит, что банк в любой момент по своему усмотрению (в одностороннем порядке) может изменить условия его обслуживания, например, снизив размер процентной ставки. С вкладами такого произойти не может, ведь там ставка фиксируется договором вклада на весь срок с момент размещения средств. Это затрудняет прогнозирование доходности даже при условии отсутствия дополнительных пополнений и снятий.

Ко второму недостатку можно причислить более низкий размер ставок по сравнению с вкладами (как правило, на один процентный пункт). Хотя несмотря на то что среднерыночные ставки по вкладам постоянно снижаются вслед за ключевой ставкой ЦБ РФ, стоит отметить, что ставки по накопительным вкладам снижаются не так резво, а в некоторых случаях даже оказываются выше. Не забываем при этом тщательно анализировать условия по этому счёту – там может быть подвох.

А подвохи могут встретиться различные, например:

1. Запрет на операции . Несмотря на то что счёт-копилка является текущим счётом, не все банки разрешают по нему такие операции, как межбанковский перевод или снятие наличных в кассах банка (это возможно, к примеру, в Райффайзенбанке, или в банке Открытие). Часто он используется совместно с другим счётом в том же банке (например, с карточным), с него можно пополнять накопительный счёт и на него же можно выводить средства. Так принято в Тинькофф Банке (обмен средствами возможен только с картой), в ВТБ (обмен с мастер-счётом), в Рокетбанке и в ряде других банков.

2. Комиссия за снятие средств со счета . При выводе средств со счёта (если такое возможно) можно попасть на комиссию – это касается и снятия наличных в кассах и переводов (к примеру, комиссию придётся заплатить в Райффайзенбанке). Единственный выход из этого положения – заводить бесплатную дебетовую карту (если такие есть в тарифной линейке банка), переводить деньги с копилки на неё, и снимать их без комиссии в банкомате.

3. Невыплата процентов за последний месяц использования счётом при выводе средств.

Как открыть счет-кошелек

Как уже было сказано выше, действующие клиенты почти каждого банка (где открытие накопительного счета предусмотрено) имеют возможность открывать такие счета дистанционно: в мобильном приложении или интернет-банке. В этом случае не происходит подписания бумажного договора, а лишь в соответствующем окне программы ставится галочка, подтверждающая факт ознакомления со всеми условиями банковского продукта.

Если человек не является клиентом банка, то ему необходимо лично посетить банковский офис для заключения договора комплексного банковского обслуживания. С собой необходимо взять лишь паспорт.

После этого достаточно оформить любую карту и получить доступ к , в котором можно открыть счёт-копилку. Также в ряде банков можно открыть счет напрямую и тут же зачислить на него деньги.

Примеры накопительных счетов в банках РФ. На какой доход можно рассчитывать?

Процентные ставки по накопительным счетам у разных банков значительно отличаются, да и в пределах одной финансово-кредитной организации они могут зависеть от ряда условий. Чаще всего процент меняется в зависимости от суммы, которая размещена на счете, но так бывает не всегда. Озвучивать ставки по конкретным счетам дело неблагодарное – они постоянно меняются, и, как правило, в меньшую сторону, приведём лишь несколько примеров на момент написания статьи.

Например, в Сбербанке, которому доверяют свои накопления довольно большое число граждан (в основном, по старинке), процент по сберегательному счету находится в прямой зависимости от суммы размещения, точнее, минимального остатка по счету. При остатке до 30 000 рублей можно рассчитываться на доход 1,5% годовых, а если остаток превышает 2 000 000 рублей, то процент составит 2,3% годовых. Это довольно низкая ставка, хотя и по своим вкладам Сбербанк предлагает не так уж и много – максимальный процент составляет 5,58% годовых.

В банке ВТБ, который также пользуется высоким доверием среди населения, ставки предлагает уже гораздо более привлекательные. Там начисляемый процент зависит не от суммы размещения, а от срока. На первый месяц предлагается ставка 4%, затем она ежемесячно повышается, достигая к двенадцатому месяцу 8,5% годовых. Если дополнительно заказать Мультикарту ВТБ, то доход через год использования счета составит 10% годовых (правда, при условии ежемесячных покупок по карте на достаточно большую сумму – 75 тысяч рублей).

В Промсвязьбанке по накопительному счету «Простые правила» можно получить от 2,5% (при сумме минимального остатка в течение календарного месяца ниже 5000 руб.) до 5% (при минимальном остатке от 100 тыс. рублей).

Банк Тинькофф предлагает фиксированный процент – 6% годовых с ежемесячной капитализацией. Счёт можно открыть дистанционно, предварительно оформив условно-бесплатную дебетовую карту Тинькофф Блэк (её, кстати, просто сделать совершенно бесплатной в обслуживании).

Рокетбанк даёт 6,5% годовых на всю сумму без нижних и верхних порогов (доступ через бесплатную карту).

Банк Открытие предлагает следующий процент при среднемесячном остатке денежных средств на смарт-счете (открывается для условно-бесплатной ):

- до 29 999,99 RUB – 7% годовых;

- от 30 000 RUB до 499 999,99 RUB – 5% годовых;

- от 500 000 RUB и более – 3% годовых.

Есть ещё Счет «Моя копилка», где можно получить доход до 6,5% годовых каждый месяц за любую сумму от 10 000 рублей. Можно открыть в отделении вклада.

В Тач банке открывается накопительный вклад к бесплатной банковской карте. На остаток средств на вкладе начисляется 6%, если вы не выводили средства в течение 30 дней, то начиная с 31 дня ставка поднимается до 6,25%. Наконец, ставка 7% начинает действовать, начиная с 91 дня, в случае отсутствия операций по выводу средств со счета вклада в течение предыдущих календарных 90 дней.

Стоит ли отказываться от традиционных вкладов? Советы банковским клиентам

Хотя ставки по счетам-копилкам в большинстве случаев ниже, чем по вкладам, возможность свободного использования размещенных там средств заставляет многих задуматься о выборе в пользу именно накопительного счета. На самом деле накопительные счета и классические банковские вклады - это немного разные инструменты, и для использования надо понимать плюсы и минусы каждого из них.

Напоследок дадим несколько советов вкладчикам:

- Используйте приведённые выше рекомендации и не попадайтесь на указанные подвохи со стороны банка;

- Если вы хотите открыть счёт-копилку и вклад, то лучше сделать это в разных банках (диверсификация рисков);

- Заказывайте бесплатные карты с доставкой (Рокет, Тач Банк, Тинькофф и др.) и удобно открывайте счета в мобильном приложении или интернет-банке – зачем тратить своё время на посещение банков, когда всё можно сделать дистанционно без отрыва от основной деятельности;

- Не держите много денег на счетах-копилках (однозначно не более 1,4 млн руб.), если вы не оформили их бумажным договором и не получили на руки приходный ордер – несмотря на то, что средства застрахованы АСВ, банк всё же может развалиться, и придётся «побегать», чтобы их получить. А переводы средств, не зафиксированные на бумаге, могут чудесным образом не оказаться на вашем счету (замучаетесь доказывать, что вы не верблюд) – слышали про забалансовые вклады? Погуглите;

- Открывайте счета по возможности с ежедневной выплатой процентов (Тач Банк, Юникредит).