— ценная бумага, удостоверяющая сумму вклада письменного свидетельства банка о депонировании денежных средств.

Виды финансовых вложений и их оценка

Осуществлению финансовых вложений должен предшествовать тщательный анализ рынка финансовых активов, что способствует выбору оптимального варианта, обеспечивающего надежность и прибыльность осуществляемых вложений.

Финансовые вложения — инвестиции в и ценные бумаги других организаций, затраты на приобретение ; средства, предоставленные взаймы на территории России и за ее пределами; депозитные вклады в кредитных организациях; дебиторская задолженность, приобретенная на основании уступки права требования, и пр.

В соответствии с ПБУ 19/02 "Учет финансовых вложений" в состав финансовых вложений организации для целей бухгалтерского учета необходимо включать следующие активы: государственные и муниципальные ценные бумаги, ценные бумаги других организаций, в том числе долговые ценные бумаги, в которых дата и стоимость погашения определена (облигации, векселя); вклады в уставные (складочные) капиталы других организаций (в том числе дочерних и зависимых хозяйственных обществ); предоставленные другим организациям займы, депозитные вклады в кредитных организациях, дебиторская задолженность, приобретенная на основании уступки права требования, и пр.

В составе финансовых вложений учитываются также вклады организации-товарища по договору простого товарищества (табл.12.1).

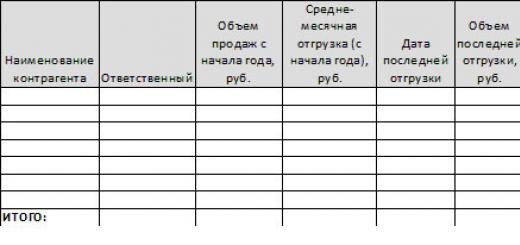

Состав финансовых вложений

Для принятия к бухгалтерскому учету активов в качестве финансовых вложений необходимо единовременное выполнение следующих условий:- наличие правильно оформленных документов, подтверждающих существование права у организации на финансовые вложения и на получение денежных средств или других активов, вытекающее из этого права;

- переход к организации финансовых рисков, связанных с финансовыми вложениями (риск изменения цены, риск неплатежеспособности должника, риск ликвидности и др.);

- способность приносить организации экономические выгоды (доход) в будущем в форме процентов, дивидендов, либо прироста их стоимости (в виде разницы между ценой продажи (погашения) финансового вложения и его покупной стоимостью, в результате его обмена, использования при погашении обязательств организации, увеличения текущей рыночной стоимости и т. п.).

- собственные акции, выкупленные акционерным обществом у акционеров для последующей перепродажи или аннулирования;

- векселя, выданные организацией-векселедателем и полученные организацией-продавцом при расчетах за проданные товары, продукцию, выполненные работы, оказанные услуги (в счет оплаты этих товаров (работ, услуг), если плательщиком по ним является сам покупатель;

- вложения организации в недвижимое и иное имущество, имеющее материально-вещественную форму, предоставляемые организацией за плату во временное пользование (временное владение и пользование) с целью получения дохода, т. е. активы, имеющие материально-вещественную форму, такие, как основные средства, материально-производственные запасы, а также нематериальные активы не являющиеся финансовыми вложениями;

- драгоценные металлы, ювелирные изделия, произведения искусства и иные аналогичные ценности, приобретенные не для осуществления обычных видов деятельности.

Единица бухгалтерского учета финансовых вложений выбирается организацией самостоятельно таким образом, чтобы обеспечить формирование полной и достоверной информации об этих вложениях, а также надлежащий контроль над их наличием и движением. В зависимости от характера финансовых вложений, порядка их приобретения и использования единицей финансовых вложений может быть серия, партия и т. п. однородная совокупность финансовых вложений.

Организация ведет аналитический учет финансовых вложений для того, чтобы обеспечить получение информации по единицам бухгалтерского учета финансовых вложений и организациям, в которые осуществлены эти вложения (эмитентам ценных бумаг, другим организациям, участником которых является организация, организациям-заемщикам и т. п.).

Организации необходимо вести аналитический учет финансовых вложений. Организация может формировать в аналитическом учете дополнительную информацию о финансовых вложениях организации, в том числе в разрезе их групп (видов).

Пункт 6 ПБУ 19/02 отдельно оговаривает, какую информацию о ценных бумагах в этом случае следует раскрыть. По принятым к бухгалтерскому учету государственным ценным бумагам и ценным бумагам других организаций в аналитическом учете должна быть сформирована как минимум следующая информация: наименование эмитента и название ценной бумаги, номер, серия и т. д., номинальная цена, цена покупки, расходы, связанные с приобретением ценных бумаг, общее количество, дата покупки, дата продажи или иного выбытия, место хранения. Особенности оценки и дополнительные правила раскрытия в бухгалтерской отчетности информации о финансовых вложениях в зависимые хозяйственные общества устанавливаются отдельным нормативным актом по бухгалтерскому учету.

Поступление и первоначальная оценка финансовых вложений

В соответствии с Гражданским кодексом РФ ценные бумаги являются движимым имуществом организации. Как и любое другое имущество, они подлежат обязательной денежной оценке отражения в бухгалтерском учете. Финансовые вложения при принятии к учету делятся на две группы: по которым можно определить текущую рыночную стоимость и по которым этого сделать нельзя. К первой группе относятся котируемые ценные бумаги, паи (если учредитель паевого фонда регулярно публикует их цену), а также другие финансовые вложения, текущая стоимость которых документально подтверждена. При этом финансовые вложения принимаются к бухгалтерскому учету по первоначальной стоимости.

Первоначальной стоимостью финансовых вложений, приобретенных за плату у других организаций, признается сумма фактических затрат организации на их приобретение, за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством Российской Федерации о налогах и сборах).

Фактическими затратами на приобретение активов в качестве финансовых вложений являются:- суммы, уплачиваемые в соответствии с договором продавцу;

- суммы, уплачиваемые организациям и иным лицам за информационные и консультационные услуги, связанные с приобретением указанных активов. В случае, если организации оказаны информационные и консультационные услуги, связанные с принятием решения о приобретении финансовых вложений, и организация не принимает решения о таком приобретении, стоимость указанных услуг относится на финансовые результаты коммерческой организации (в составе операционных расходов) или увеличение расходов некоммерческой организации того отчетного периода, когда было принято решение не приобретать финансовые вложения;

- вознаграждения, уплачиваемые посреднической организации или иному лицу, через которое приобретены активы в качестве финансовых вложений;

- иные затраты, непосредственно связанные с приобретением активов в качестве финансовых вложений.

Не включаются в фактические затраты на приобретение финансовых вложений общехозяйственные и иные аналогичные расходы, кроме случаев, когда они непосредственно связаны с приобретением финансовых вложений.

Фактические затраты на приобретение активов в качестве финансовых вложений могут определяться (уменьшаться или увеличиваться) с учетом суммовых разниц, возникающих в случаях, когда оплата производится в рублях в сумме, эквивалентной сумме в иностранной валюте (условных денежных единицах), до принятия активов в качестве финансовых вложений к бухгалтерскому учету.

В случае несущественности величины затрат (кроме сумм, уплачиваемых в соответствии с договором продавцу) на приобретение таких финансовых вложений, как ценные бумаги, по сравнению с суммой, уплачиваемой в соответствии с договором продавцу, такие затраты организация вправе признавать прочими операционными расходами организации в том отчетном периоде, в котором были приняты к бухгалтерскому учету указанные ценные бумаги.

Первоначальной стоимостью финансовых вложений, внесенных в счет вклада в уставный (складочный) капитал организации, признается их денежная оценка, согласованная учредителями (участниками) организации, если иное не предусмотрено законодательством Российской Федерации.

Первоначальной стоимостью таких финансовых вложений, как ценные бумаги, полученных организацией безвозмездно от учредителей или других организаций и лиц, признается:

- их текущая рыночная стоимость на дату принятия к бухгалтерскому учету. Для целей настоящего Положения под текущей рыночной стоимостью ценных бумаг понимается их рыночная цена, рассчитанная в установленном порядке организатором торговли на рынке ценных бумаг;

- сумма денежных средств, которая может быть получена в результате продажи полученных ценных бумаг на дату их принятия к бухгалтерскому учету — для ценных бумаг, по которым организатором торговли на рынке ценных бумаг не рассчитывается рыночная цена.

Первоначальной стоимостью финансовых вложений, приобретенных по договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами, признается стоимость активов, переданных или подлежащих передаче организацией. Стоимость активов, переданных или подлежащих передаче организацией, устанавливают исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных активов.

При невозможности установить стоимость активов, переданных или подлежащих передаче организацией, стоимость финансовых вложений, полученных организацией по договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами, определяют исходя из стоимости, по которой в сравнимых обстоятельствах приобретаются аналогичные финансовые вложения.

Первоначальной стоимостью финансовых вложений, внесенных в счет вклада организации-товарища по договору простого товарищества, признается их денежная оценка, согласованная товарищами в договоре простого товарищества.

Первоначальная стоимость финансовых вложений, стоимость которых при приобретении определена в иностранной валюте, определяется в рублях путем пересчета иностранной валюты по курсу Центрального банка Российской Федерации, действующему на дату их принятия к бухгалтерскому учету.

Ценные бумаги, не принадлежащие организации на праве собственности, хозяйственного ведения или оперативного управления, но находящиеся в ее пользовании или распоряжении в соответствии с условиями договора, принимаются к бухгалтерскому учету в оценке, предусмотренной в договоре.

Первоначальная стоимость финансовых вложений, по которой они приняты к бухгалтерскому учету, может изменяться в случаях, установленных законодательством и настоящим Положением.

Для целей последующей оценки финансовые вложения подразделяются на две группы: финансовые вложения, по которым можно определить текущую рыночную стоимость в установленном настоящим Положением порядке, и финансовые вложения, по которым их текущая рыночная стоимость не определяется.

Финансовые вложения, по которым можно определить в установленном порядке текущую рыночную стоимость, отражаются в бухгалтерской отчетности на конец отчетного года по текущей рыночной стоимости путем корректировки их оценки на предыдущую отчетную дату. Указанную корректировку организация может производить ежемесячно или ежеквартально.

Разница между оценкой финансовых вложений по текущей рыночной стоимости на отчетную дату и предыдущей оценкой финансовых вложений относится на финансовые результаты у коммерческой организации (в составе операционных доходов или расходов) или увеличение доходов или расходов у некоммерческой организации в корреспонденции со счетом учета финансовых вложений.

Финансовые вложения, по которым не определяется текущая рыночная стоимость, подлежат отражению в бухгалтерском учете и в бухгалтерской отчетности на отчетную дату по первоначальной стоимости.

При приобретении финансовых вложений за счет заемных средств затраты по полученным кредитам и займам учитываются в соответствии с Положением по бухгалтерскому учету ПБУ 10/99 "Расходы организации" и Положением по бухгалтерскому учету ПБУ15/01 "Учет займов и кредитов и затрат по их обслуживанию".

Одной из основных составляющих финансовых вложений являются ценные бумаги. К обращению в соответствии с Гражданским кодексом РФ на фондовом рынке России допущены следующие виды ценных бумаг: государственные облигации, облигации, вексели, чеки, депозитный и сберегательный сертификаты, банковские сберегательные книжки на предъявителя, простое и двойное складские свидетельства (и каждая их часть), коносаменты, акции, приватизационные ценные бумаги, жилищные сертификаты, а также производные ценные бумаги — опционные свидетельства.

Все ценные бумаги должны содержать обязательные реквизиты. Их отсутствие или несоответствие влечет недействительность совершаемой посредством их сделки.

Покупка ценных бумаг

При приобретении ценных бумаг за плату, в их первоначальную стоимость включаются:- суммы, уплаченные продавцу;

- стоимость информационных и консультационных услуг, связанных с приобретением этих бумаг;

- вознаграждение посредникам;

- иные затраты, непосредственно связанные с покупкой бумаг.

В этот список не включены проценты по займам, полученные на приобретение ценных бумаг (п. 3.2 приказа Минфина от 15 января 1997 г. № 2). С 1 января 2003 г. проценты по таким займам не увеличивают стоимость финансовых вложений (ценных бумаг), отраженных на балансовом счете 58 "Финансовые вложения". Они должны быть отнесены к операционным расходам (субсчет 91/2 "Прочие расходы").

Исключение составляет лишь тот случай, когда полученный заем компания использует для предварительной оплаты. Тогда на сумму процентов необходимо увеличивать дебиторскую задолженность (п. 15 ПБУ15/01). Но делать это нужно до того, как бумаги приняты к учету. Также в затраты на покупку ценных бумаг не входят общехозяйственные расходы (если только они напрямую не связаны с этой покупкой).

Пример . Организация приобрела 100 облигаций сторонней организации. Цена каждой облигации — 450 руб. Брокерская комиссия составила 540 руб. (в том числе НДС — 90 руб.).

Бухгалтер должен сделать проводки:

- дебет счета 19 "Налог на добавленную стоимость по приобретенным ценностям", кредит счета 76 "Расчеты с разными дебиторами и кредиторами" — 90 руб. — отражен НДС по брокерским услугам;

- дебет счета 58/2 "Долговые ценные бумаги", кредит счета 76 "Расчеты с разными дебиторами и кредиторами" — 45 450 руб. (45 000 +

+ 540 — 90) — облигации оприходованы на баланс.

В соответствии с Налоговым кодексом РФ ценные бумаги НДС не облагаются, поэтому отражать входящий НДС по ним не нужно.

В договоре купли-продажи может быть предусмотрено, что ценные бумаги (а также услуги на их приобретение) оплачиваются в рублях по курсу иностранной валюты на день перечисления денег покупателем. В такой ситуации цена покупки корректируется (увеличивается или уменьшается) на величину суммовых разниц. Правда, делать это можно только до того, как бумаги приняты к учету.

Как правило, большую часть затрат на покупку составляет непосредственно стоимость ценных бумаг. Если доля всех оставшихся затрат не превышает 5% от сумм, уплачиваемых продавцу, то их можно учесть как операционные расходы.

Пример . Воспользуемся условием предыдущего примера.

Прочие затраты на покупку облигаций составили 1% (540 руб. — 90 руб.) / 45 000 руб., что меньше 5%. Поэтому бухгалтер может учесть их либо на субсчете 58/2 "Долговые ценные бумаги", либо на субсчете 91/2 "Прочие расходы". Во втором случае необходимо сделать проводки:

- дебет счета 76 "Расчеты с разными дебиторами и кредиторами", кредит счета 51 "Расчетные счета" — 45 000 руб. (100 шт. * 450 руб.) — перечислены деньги в оплату облигаций;

- дебет счета 76 "Расчеты с разными дебиторами и кредиторами", кредит счета 51 "Расчетные счета" — 540 руб. — оплачено вознаграждение брокерской компании;

- дебет счета 19 "Налог на добавленную стоимость по приобретенным ценностям", кредит счета 76 "Расчеты с разными дебиторами и кредиторами" — 90 руб. — отражен НДС по брокерским услугам.

Финансовые вложения в зависимости от сроков, на которые они произведены, делятся на 2 вида: долгосрочные и краткосрочные.

Срок возврата долгосрочных финансовых вложений превышает 1 год. К таким вложениям относят вклады в уставные капиталы других организаций, в том числе затраты за рубежом на приобретение акций, процентных облигаций, предоставление займов.

Срок возврата или погашения краткосрочных финансовых вложений не превышает 1 год. К данному виду финансовых вложений относятся и вложения в ценные бумаги, срок погашения по которым не установлен без намерения получать доход более одного года.

Для учета финансовых вложений предназначен счет 58 "Финансовые вложения".

Порядок отражения займов на счетах бухгалтерского учета займов следующий:

отражение суммы денежных средств, переданных взаймы другой организации:- дебет счета 58/3 "Предоставленные займы",

- кредит счета 51 "Расчетные счета";

- дебет счета 76 "Расчеты с разными дебиторами и кредиторами,

- кредит счета 99 "Прибыли и убытки";

- кредит счета 76 "Расчеты с разными дебиторами и кредиторами".

Сторона, получающая заемные средства, обязана уплатить в бюджет налог на добавленную стоимость.

При погашении полученных займов производится следующая запись в бухгалтерском учете:

- дебет счета 51 "Расчетные счета",

- кредит счета 58 "Финансовые вложения".

Акция - эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации (статья 2 Федерального закона от 22 апреля 1996 года №39-ФЗ «О рынке ценных бумаг»). Акция является именной ценной бумагой.

Различают акции обыкновенные и привилегированные, распространяемые по открытой или закрытой подписке. Владельцы обыкновенных акций общества могут участвовать в общем собрании акционеров, имеют право голоса по всем вопросам его компетенции и право на получение дивидендов, а в случае ликвидации общества имеют право на получение части имущества (статья 31 Федерального закона от 26 декабря 1995 года № 208-ФЗ). Каждая обыкновенная акция дает ее владельцу одинаковый объем прав и не подлежит конвертации в и иные ценные бумаги.

Акционерные общества могут выпускать привилегированные акции нескольких типов, а в уставе общества должны быть определены размер дивиденда и (или) стоимость, выплачиваемая при ликвидации общества () по привилегированным акциям каждого типа. Определяется также очередность выплаты дивидендов и ликвидационная стоимость каждого типа привилегированных акций.

Различают акции кумулятивные и конвертируемые. По привилегированным кумулятивным акциям невыплаченный или не полностью выплаченный дивиденд накапливается и выплачивается не позднее срока, определенного уставом акционерного общества.

Уставом общества может быть предусмотрена конвертация привилегированных акций определенного типа в обыкновенные акции или привилегированные акции иных типов по требованию акционеров - их владельцев или конвертация всех акций этого типа в срок, определенный уставом общества. Конвертация привилегированных акций в облигации и иные ценные бумаги, за исключением акций, не допускается. Конвертация привилегированных акций в обыкновенные акции и привилегированные акции иных типов допускается только в том случае, если это предусмотрено уставом общества, а также при реорганизации общества.

Акционеры - владельцы привилегированных акций определенного типа, размер дивиденда по которым определен в уставе общества, за исключением акционеров - владельцев привилегированных кумулятивных акций, имеют право участвовать в общем собрании акционеров с правом голоса по всем вопросам его компетенции, начиная с собрания, следующего за годовым общим собранием акционеров, на котором независимо от причин не было принято решение о выплате дивидендов или было принято решение о неполной выплате дивидендов по привилегированным акциям этого типа. Право акционеров - владельцев привилегированных акций такого типа участвовать в общем собрании акционеров прекращается с момента первой выплаты по указанным акциям дивидендов в полном размере.

Акционеры - владельцы кумулятивных привилегированных акций определенного типа имеют право участвовать в общем собрании акционеров с правом голоса по всем вопросам его компетенции, начиная с собрания, следующего за годовым общим собранием акционеров, на котором должно было быть принято решение о выплате по этим акциям в полном размере накопленных дивидендов, если такое решение не было принято или было принято решение о неполной выплате дивидендов. Право акционеров - владельцев кумулятивных привилегированных акций определенного типа участвовать в общем собрании акционеров прекращается с момента выплаты всех накопленных по указанным акциям дивидендов в полном размере.

Нередко организации при осуществлении финансово-хозяйственной деятельности свободные денежные средства инвестируют в ценные бумаги (в том числе акции) других предприятий. Такой вид вложений относится к финансовым вложениям (пункт 3 Положения по бухгалтерскому учету «Учет финансовых вложений» ПБУ 19/02, утвержденного Приказом Минфина РФ от 10 декабря 2003 года № 126н).

Согласно пунктам 43 и 44 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного Приказом Минфина РФ от 29 июля 1998 года № 34н, инвестиции в ценные бумаги других организаций относятся к финансовым вложениям и принимаются к бухгалтерскому учету в сумме фактических затрат для инвестора.

Согласно пункту 9 ПБУ 19/02 первоначальной стоимостью финансовых вложений, приобретенных за плату, признается сумма фактических затрат организации на их приобретение, за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством Российской Федерации о налогах и сборах).

Фактическими затратами на приобретение активов в качестве финансовых вложений являются:

Суммы, уплачиваемые в соответствии с договором продавцу;

Суммы, уплачиваемые организациям и иным лицам за информационные и консультационные услуги, связанные с приобретением указанных активов. Если организации оказаны информационные и консультационные услуги, связанные с принятием решения о приобретении финансовых вложений, но она не принимает решения о таком приобретении, то стоимость указанных услуг относится на финансовые результаты коммерческой организации (в составе операционных расходов) или на увеличение расходов некоммерческой организации того отчетного периода, когда было принято решение не приобретать финансовые вложения;

Вознаграждения, уплачиваемые посреднической организации или иному лицу, через которое приобретены активы в качестве финансовых вложений;

Иные затраты, непосредственно связанные с приобретением активов в качестве финансовых вложений.

Согласно Плану счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению, утвержденным Приказом Минфина РФ от 31 октября 2000 года № 94н, для обобщения информации о движении и наличии инвестиций в акции других организаций предназначен счет 58 «Финансовые вложения "»/субсчет 58-1 «Паи и акции». Приобретение за плату акций отражается в учете по дебету счета /субсчет 58-1 в корреспонденции со счетами учета денежных средств или расчетов. Для учета расчетов с контрагентом, являющимся продавцом акций, может использоваться счет .

Выручка от продажи акций сторонних организаций является для организации операционным доходом, как и поступления от продажи иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров (пункт 7 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного Приказом Минфина РФ от 6 мая 1999 года № 32н). Согласно пункту 16 ПБУ 9/99 указанные поступления признаются в бухгалтерском учете при наличии условий, предусмотренных пунктом 12 ПБУ 9/99.

В соответствии с Инструкцией по применению Плана счетов для отражения в бухгалтерском учете операционных доходов предназначен счет 91 «Прочие доходы и расходы» /субсчет 91-1 «Прочие доходы». Поступления от продажи акций сторонних организаций при признании в бухгалтерском учете отражаются по кредиту счета /субсчет 91-1 в корреспонденции со счетами учета денежных средств или расчетов, в данном случае со счетом 76 «Расчеты с разными дебиторами и кредиторами» . Счет может использоваться для учета расчетов с физическим лицом - покупателем акций. Балансовая стоимость проданных акций списывается с кредита счета /субсчет 58-1 в дебет счета 91 «Прочие доходы и расходы» /субсчет 91-2 «Прочие расходы».

Пример.

В октябре 2002 года организация, не являющаяся профессиональным участником рынка ценных бумаг, приобрела 1000 штук акций ОАО, обращающихся на организованном рынке ценных бумаг, по цене 215 руб. за акцию. Номинальная стоимость акции - 200 руб. В декабре все акции были проданы по цене 200 руб. за акцию физическому лицу, не являющемуся работником организации и не зарегистрированному в качестве предпринимателя. Сделка совершена вне организованного рынка ценных бумаг. На дату продажи акций средневзвешенная рыночная цена одной акции, рассчитанная организатором торговли на рынке ценных бумаг, составила 256 руб., минимальная цена сделки с этими акциями на организованном рынке ценных бумаг - 237 руб.

В данном случае акции проданы физическому лицу по цене ниже рыночной. В соответствии с подпунктом 3 пункта 1 статьи 212 НК РФ в налоговую базу по налогу на доходы физических лиц включается материальная выгода, полученная физическим лицом от приобретения ценных бумаг. Пункт 4 статьи 212 НК РФ гласит:

4. При получении налогоплательщиком дохода в виде материальной выгоды, указанной в подпункте 3 пункта 1 настоящей статьи, налоговая база определяется как превышение рыночной стоимости ценных бумаг, определяемой с учетом предельной границы колебаний рыночной цены ценных бумаг, над суммой фактических расходов налогоплательщика на их приобретение.

Порядок определения рыночной цены ценных бумаг и предельной границы колебаний рыночной цены ценных бумаг устанавливается федеральным органом, осуществляющим регулирование рынка ценных

Согласно статье 40 Федерального закона от 22 апреля 1996 года № 39-ФЗ «О рынке ценных бумаг» таким органом является Федеральная комиссия по рынку ценных бумаг (ФКЦБ).

Если физическое лицо приобрело обращающиеся ценные бумаги по цене ниже рыночной, определяемой с учетом предельной границы колебаний, то налоговая база для целей применения пункта 4 статьи 212 НК РФ исчисляется как разница между рыночной ценой таких бумаг, скорректированной с учетом предельной границы колебаний, и фактическими расходами физического лица на их приобретение. Такие разъяснения даны МНС РФ в Письме от 14 августа 2001 года № ВБ-6-04/619.

Порядок расчета рыночной цены эмиссионных ценных бумаг, допущенных к обращению на фондовой бирже или через организатора торговли на рынке ценных бумаг, утвержден Распоряжением ФКЦБ РФ от 5 октября 1998 года № 1087-р. Этим же распоряжением утвержден и порядок установления предельной границы колебаний рыночной цены ценных бумаг.

В соответствии с пунктом 1 указанного Порядка предельная граница колебаний рыночной цены - 19,5%.

Материальная выгода от приобретения физическим лицом акций рассчитывается следующим образом ((256 - 256 x 19,5%) x 1000 - 205 x 1000) и составит 1080 руб.

В соответствии с подпунктом 3 пункта 1 статьи 223 НК РФ датой фактического получения дохода в виде материальной выгоды от приобретения физическим лицом ценных бумаг является день приобретения физическим лицом ценных бумаг, налогообложение материальной выгоды производится по ставке 13%, что следует из пункта 1 статьи 224 НК РФ.

Организация, от которой налогоплательщик получил доход, согласно пункту 1 статьи 226 НК РФ обязана исчислить, удержать у налогоплательщика и уплатить в бюджет сумму налога на доходы физических лиц. В соответствии с пунктом 4 статьи 226 НК РФ удержание начисленной суммы налога производится налоговым агентом за счет любых денежных средств, выплачиваемых налоговым агентом налогоплательщику.

Если невозможно удержать у налогоплательщика исчисленную сумму налога, то налоговый агент согласно пункту 5 статьи 226 НК РФ обязан в течение одного месяца с момента возникновения соответствующих обстоятельств письменно сообщить в налоговый орган по месту своего учета о невозможности удержать налог и сумме задолженности налогоплательщика.

| Содержание операций | Дебет | Кредит | Сумма (руб.) |

| Бухгалтерские записи в октябре 2002 г. | |||

| Приняты к учету в составе финансовых вложений приобретенные акции (1000 х 215) | 58-1 | 76 | 215 000 |

| Погашена задолженность перед продавцом акций | 76 | 51 | 215 000 |

| Бухгалтерские записи на дату продажи акций | |||

| Отражена продажная стоимость акций (1000 х 205) | 76 | 91-1 | 205 000 |

| Списана проданных акций | 91-2 | 58-1 | 215 000 |

| Списано сальдо прочих доходов и расходов заключительными записями месяца (в данном случае убыток от продажи акций) | 99 | 91-9 | 10 000 |

"Новая бухгалтерия", N 8, 2004

Акции других организаций могут быть приобретены как по номиналу, так и по стоимости, отличающейся от номинальной. Кроме того, организация может нести дополнительные расходы, связанные с приобретением акций. Порядок бухгалтерского учета таких затрат рассмотрен в данной статье.

Организация, приобретая акции других предприятий, может преследовать различные цели. Акции могут приобретаться с целью получения дохода от их дальнейшей перепродажи либо с целью получения дохода по ним в виде дивидендов. Иногда целью приобретения акций может быть формирование контрольного пакета акций, позволяющего влиять на деятельность того или иного общества.

В любом случае, когда акции приобретаются с целью получения в дальнейшем экономических выгод, они подлежат учету в составе финансовых вложений организации в порядке, предусмотренном Положением по бухгалтерскому учету "Учет финансовых вложений" ПБУ 19/02, утвержденным Приказом Минфина России от 10.12.2002 N 126н.

Организации, не являющиеся профессиональными участниками рынка ценных бумаг, не так часто в ходе своей деятельности совершают операции с ценными бумагами вообще и с акциями в частности.

Поэтому многие бухгалтеры, даже имеющие большой опыт практической работы, испытывают определенные затруднения при решении вопросов, связанных с учетом операций с ценными бумагами.

Рассмотрим конкретную ситуацию, в которой оказался один из наших подписчиков.

Ситуация. ЗАО приобретало акции ОАО у владельцев - физических лиц по цене 10 руб. при номинальной стоимости 2 руб. Акции не обращаются на рынке ценных бумаг. Они приобретались через физическое лицо, с которым ЗАО заключило договор, поручив ему приобретение, оформление, перерегистрацию и получение выписки независимого регистратора. По договору ЗАО выплачивало физическому лицу вознаграждение в размере 1 руб. за каждую приобретенную акцию.

У бухгалтера возникли следующие вопросы.

- По какой стоимости акции нужно оприходовать на баланс и на какой счет, если акции приобретаются не для перепродажи, а для получения по ним в дальнейшем дохода?

- За счет каких источников следует списывать разницу между покупной ценой и номинальной стоимостью акций?

- За счет каких средств производятся выплата вознаграждения физическому лицу по договору и оплата услуг независимого регистратора?

* * *

В данном случае приобретенные обществом акции ОАО должны приниматься к бухгалтерскому учету в составе финансовых вложений на счете 58 "Финансовые вложения".

Финансовые вложения принимаются к бухгалтерскому учету по первоначальной стоимости, которая формируется по правилам, установленным ПБУ 19/02.

По общему правилу первоначальной стоимостью финансовых вложений, приобретенных за плату, признается сумма фактических затрат на их приобретение (п.9 ПБУ 19/02).

Фактическими затратами на приобретение финансовых вложений являются:

- суммы, уплачиваемые в соответствии с договором продавцу;

- суммы, уплачиваемые организациям и иным лицам за информационные и консультационные услуги, связанные с приобретением финансовых вложений;

- вознаграждения, уплачиваемые посреднической организации или иному лицу, через которое приобретаются финансовые вложения;

- иные затраты, непосредственно связанные с приобретением финансовых вложений.

Таким образом, в данном случае первоначальная стоимость приобретенных акций, по которой они принимаются к учету на счете 58, складывается исходя из следующих затрат на их приобретение:

- фактической покупной стоимости (10 руб. за акцию);

- суммы вознаграждения, выплаченной физическому лицу - посреднику;

- суммы, уплаченной независимому регистратору за услуги по регистрации и предоставлению выписки.

В бухгалтерском учете приобретение акций должно отражаться следующими проводками:

Дебет 58 - Кредит 76

Дебет 76 - Кредит 50

Дебет 58 - Кредит 70 (76) <*>

- 1 руб. - начислено вознаграждение физическому лицу - посреднику;

Дебет 70 (76) - Кредит 68

Дебет 70 (76) - Кредит 50

Дебет 58 - Кредит 69

- начисления во внебюджетные фонды на сумму вознаграждения;

Дебет 58 - Кредит 60

- отражена стоимость услуг независимого регистратора (вместе с НДС);

Дебет 60 - Кредит 51

- оплачены услуги регистратора.

Обратим внимание, что в дебет счета 58 отнесена стоимость услуг независимого регистратора вместе с НДС, поскольку общество не имеет права на вычет НДС по услугам регистратора.

Объясняется это тем, что вычет НДС возможен только по тем услугам, которые приобретаются для осуществления операций, облагаемых НДС (п.2 ст.171 НК РФ).

В данном случае приобретение услуг связано с приобретением ценных бумаг, а операции по реализации ценных бумаг освобождены от НДС (пп.12 п.2 ст.149 НК РФ). Не облагаются НДС и доходы, получаемые обществом по данным ценным бумагам (если таковые будут).

Поэтому согласно п.2 ст.170 НК РФ сумма НДС по услугам регистратора должна учитываться обществом в стоимости оказанных услуг.

В п.11 ПБУ 19/02 предусмотрен и иной альтернативный вариант формирования фактической себестоимости таких финансовых вложений, как ценные бумаги.

Этот вариант можно применять в том случае, если величина дополнительных затрат (кроме сумм, уплачиваемых в соответствии с договором продавцу), связанных с приобретением ценных бумаг, незначительна по сравнению с суммой, уплачиваемой в соответствии с договором продавцу.

Если это так, то все дополнительные затраты организация может признавать прочими операционными расходами в том отчетном периоде, в котором ценные бумаги были приняты к бухгалтерскому учету. В этом случае первоначальная стоимость приобретенных ценных бумаг будет равна их покупной стоимости (стоимости, уплаченной продавцу).

При применении второго способа формирования первоначальной стоимости ценных бумаг (только по цене приобретения без учета дополнительных затрат) схема бухгалтерских проводок будет выглядеть следующим образом:

Дебет 58 - Кредит 76

- 10 руб. - отражена покупная стоимость акции;

Дебет 76 - Кредит 50

- 10 руб. - погашена задолженность перед продавцом;

Дебет 91 - Кредит 70

- 1 руб. - вознаграждение физическому лицу отнесено в состав операционных расходов;

Дебет 70 - Кредит 68

- 0,13 руб. - удержан подоходный налог;

Дебет 70 - Кредит 50

- 0,87 руб. - выплачено вознаграждение;

Дебет 91 - Кредит 69

- начисления во внебюджетные фонды на сумму вознаграждения отражены в составе операционных расходов;

Дебет 91 - Кредит 60

- стоимость услуг независимого регистратора (вместе с НДС) отражена в составе операционных расходов;

Дебет 60 - Кредит 51

- оплачены услуги регистратора.

Поскольку ПБУ 19/02 предусматривает два возможных варианта формирования первоначальной стоимости ценных бумаг, применяемый организацией вариант должен быть отражен в приказе об учетной политике организации.

При выборе второго варианта (только по покупной стоимости без учета дополнительных затрат) организации необходимо определить порог существенности. Ведь этот вариант может применяться только в том случае, если величина дополнительных затрат несущественна по сравнению с покупной стоимостью самих ценных бумаг.

В приказе об учетной политике может быть определен, например, следующий порядок формирования первоначальной стоимости приобретаемых ценных бумаг:

"Первоначальная стоимость ценных бумаг, приобретаемых в качестве финансовых вложений, формируется исходя из суммы всех фактических затрат, связанных с их приобретением.

В том случае, когда величина дополнительных затрат на приобретение ценных бумаг не превышает 10% от их покупной стоимости, эти затраты должны учитываться в составе операционных расходов в том периоде, в котором ценные бумаги приняты к бухгалтерскому учету".

Т.Крутякова

АКДИ "Экономика и жизнь"

Организация может получить акции (доли) другой организации не только как учредитель при первичном размещении акций (распределении долей), но и приобрести их по договору купли-продажи у акционера (участника) общества (п. 2, 4 ст. 454 ГК РФ).

Внимание: о приобретении акций (долей) нужно уведомить налоговую инспекцию. За нарушение данного порядка предусмотрена ответственность.

В течение месяца со дня приобретения акций или долей направьте в свою налоговую инспекцию сообщение об участии:

- в российских организациях по форме № С-09-6, утвержденной приказом ФНС России от 9 июня 2011 г. № ММВ-7-6/362;

- в иностранных организациях по форме, которая должна быть разработана ФНС России (письмо ФНС России от 16 января 2015 г. № ОА-3-17/87).

Исключение составляет участие в хозяйственных товариществах и ООО или если доля такого участия не более 10 процентов. Об этих фактах в инспекции сообщать не нужно.

Такой порядок установлен подпунктом 2 пункта 2 и подпунктом 1 пункта 3.1 статьи 23 Налогового кодекса РФ.

Сделайте это независимо от следующих факторов:

- является организация профессиональным участником рынка ценных бумаг или нет;

- какова цель, для которой приобретены акции (доли): получение доходов, дальнейшая перепродажа и т. д.

Это следует из писем Минфина России от 17 июля 2008 г. № 03-02-07/1-290, от 28 января 2008 г. № 03-02-07/1-34.

Если не уведомить налоговую инспекцию о приобретении акций (долей), при проверке организацию могут привлечь к налоговой ответственности по пункту 1 статьи 126 Налогового кодекса РФ (см., например, постановление ФАС Уральского округа от 9 июля 2008 г. № Ф09-4833/08-С3). По решениям налоговых инспекций, вынесенным после 2 сентября 2010 года (дата вступления в силу Закона от 27 июля 2010 г. № 229-ФЗ), размер штрафа может составлять 200 руб. за каждый непредставленный документ. Это следует из положений пунктов 1 и 12 статьи 10 Закона от 27 июля 2010 г. № 229-ФЗ.

Ситуация: когда к покупателю переходит право собственности на акцию и иные права, возникающие при приобретении акции?

Акция - именная эмиссионная ценная бумага (ст. 2 Закона от 22 апреля 1996 г. № 39-ФЗ). Она выпускается только в бездокументарной форме (ст. 16 Закона от 22 апреля 1996 г. № 39-ФЗ). Поэтому момент перехода права собственности на акции зависит от того, как организован учет прав по данной ценной бумаге.

Право на именную бездокументарную ценную бумагу и права, ею удостоверенные, переходят к приобретателю:

- с момента внесения приходной записи по счету депо организации-покупателя - в случае учета прав на ценные бумаги в депозитарии;

- с момента внесения приходной записи по лицевому счету организации покупателя - в случае учета прав на ценные бумаги в системе ведения реестра ценных бумаг.

Документальное оформление

Факт получения акций (долей) в результате совершения сделки купли-продажи финансовых вложений подтвердите первичным документом . Составьте его в произвольной форме (п. 1, 4 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ). Например, это может быть акт приема-передачи акций (долей) , содержащий все обязательные реквизиты в соответствии с пунктом 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ. Кроме того, для подтверждения приобретения акций могут понадобиться выписки из счета депо или реестра ценных бумаг. Это связано с особым порядком перехода права собственности на данный вид активов.

Ситуация: как оформить договор купли-продажи акций (долей) другой организации?

Сделки организаций между собой, с предпринимателями и гражданами должны заключаться в письменной форме (п. 1 ст. 161 ГК РФ). Следовательно, договор купли-продажи финансовых вложений нужно оформить письменно (п. 2 ст. 454 ГК РФ).

В договоре укажите, в частности:

- реквизиты покупателя и продавца;

- данные об объекте купли-продажи, позволяющие идентифицировать его (например, серия, номер, эмитент, номинал акции);

- стоимость объекта купли-продажи;

- другие существенные условия, по которым, по мнению любой из сторон, должно быть достигнуто соглашение (например, сроки расчетов, штрафные санкции и т. д.).

Заключением письменного договора может считаться не только составление единого документа, но и обмен документами по электронной, почтовой или иной связи. Примером такого обмена может служить переписка сторон сделки, из которой явно следуют намерения продать и купить определенное количество акций по определенной цене.

Такой порядок следует из статьи 432 и пункта 1 статьи 454 Гражданского кодекса РФ.

Бухучет

Для целей бухучета акции (доли), приобретенные у другой организации, являются финансовыми вложениями (п. 2 и 3 ПБУ 19/02). Учтите их на счете 58 «Финансовые вложения» субсчет 1 «Паи и акции».

При приобретении акций (долей) сделайте такую проводку:

Дебет 58-1 Кредит 76

- приобретены доли (акции).

Это следует из Инструкции к плану счетов.

Аналитический учет полученных акций (долей) можно организовать:

- поштучно (т. е. каждую акцию или долю);

- однородными совокупностями (т. е., например, сериями, партиями и т. п.).

При этом в аналитическом учете нужно раскрыть такую информацию: наименование эмитента, номер, серия ценной бумаги, номинальная цена, цена покупки, расходы, связанные с приобретением, общее количество, дата покупки, место хранения и т. д.

Единицу учета выбирайте таким образом, чтобы сформировать полную и достоверную информацию об акциях, обеспечить контроль за их наличием и движением, а также рационализировать работу бухгалтерии.

Выбор единицы учета и правила раскрытия информации о финансовых вложениях отразите в учетной политике организации для целей бухучета.

Такой порядок установлен пунктами 5-7 ПБУ 19/02 и пунктами 7-8 ПБУ 1/2008.

Полученные финансовые вложения учтите по первоначальной стоимости. В нее включите:

- стоимость приобретения акций (долей);

- стоимость информационных и консультационных услуг, связанных с приобретением акций (долей);

- вознаграждения посредников, через которых приобретены акции (доли);

- суммы НДС с расходов, непосредственно связанных с приобретением акций (долей).

Такой порядок установлен пунктами 8-9 ПБУ 19/02, пунктом 2 статьи 170 Налогового кодекса РФ и подпунктом 12 пункта 2 статьи 149 Налогового кодекса РФ.

В дальнейшем стоимость приобретенной доли в уставном капитале организации не изменяется. Исключением является случай, когда увеличение уставного капитала происходит за счет внесения дополнительных вкладов учредителями. Уменьшение или увеличение уставного капитала без привлечения дополнительных средств учредителя не влияет на стоимость финансовых вложений. Это связано с тем, что при изменении уставного капитала учрежденной организации учредитель не несет никаких затрат, и, следовательно, стоимость финансовых вложений, отраженная на счете 58-1 «Паи и акции», не подлежит изменению. Такой порядок установлен пунктами 8 и 18 ПБУ 19/02.

Затраты, непосредственно связанные с приобретением ценных бумаг, также можно учесть в бухучете не в их первоначальной стоимости, а единовременно в составе прочих расходов организации. Организация вправе поступить так, если размер затрат на приобретение ценных бумаг (кроме их стоимости) несущественно отклоняется от суммы их приобретения. Расходы, размер которых признан несущественным, можно признать прочими в том отчетном периоде, в котором ценная бумага была принята к учету, то есть оприходована на счете 58-1 «Паи и акции». Этот порядок установлен пунктом 11 ПБУ 19/02 и Инструкцией к плану счетов.

Возможность единовременно учесть в составе прочих расходов организации затраты на приобретение ценных бумаг, а также критерии существенности расходов отразите в учетной политике организации для целей бухучета (п. 7 и 8 ПБУ 1/2008).

Общехозяйственные расходы в первоначальной стоимости акций (долей) не учитывайте (кроме случаев, когда они прямо связаны с приобретением финансовых вложений) (абз. 8 п. 9 ПБУ 19/02). Если акции (доли) были приобретены на заемные средства, проценты по кредитам и займам в первоначальную стоимость также не включайте (абз. 7 п. 9 ПБУ 19/02 и п. 7 ПБУ 15/2008).

Ситуация: по какой стоимости в бухучете оприходовать приобретенные акции, обращающиеся на рынке ценных бумаг?

Приобретенные акции отразите в бухучете по первоначальной стоимости .

Тот факт, что акции обращаются на рынке ценных бумаг, для целей их оприходования в бухучете не имеет значения (п. 8 и 9 ПБУ 19/02). Это будет иметь значение при их дальнейшей переоценке (раздел III ПБУ 19/02) и выбытии (раздел IV ПБУ 19/02).

Пример отражения в бухучете приобретения акций другой организации

6 мая ООО «Торговая фирма "Гермес"» приобрело пакет акций АО «Производственная фирма "Мастер"» через посредника ООО «Альфа». Количество купленных акций - 10 штук. Стоимость приобретения - 6000 руб. за акцию. Вознаграждение посредника - 2360 руб. (в т. ч. НДС - 360 руб.).

Оплату стоимости акций и вознаграждение посреднику «Гермес» перечислил на счет «Альфы» 12 мая одним платежным поручением (посредник участвует в расчетах).

Несущественные затраты по приобретению финансовых вложений «Гермес» учитывает в составе прочих расходов. Критерий существенности, установленный в учетной политике организации, - 5 процентов от стоимости приобретаемого финансового вложения. Единица бухучета финансовых вложений - акция.

Для учета расчетов с посредниками бухгалтер «Гермеса» открыл к счету 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Расчеты с посредниками».

6 мая бухгалтер «Гермеса» отразил приобретение 10 акций следующим образом:

Дебет 58-1 Кредит 76 субсчет «Расчеты с посредниками»

- 60 000 руб. (6000 руб. × 10 шт.) - приобретены акции организации «Мастер».

При этом в аналитическом учете «Гермеса» в составе финансовых вложений числятся 10 единиц бухучета - 10 акций «Мастера».

Вознаграждение посредника по своему размеру является несущественными расходами, так как не превышает 5 процентов стоимости поступающих финансовых вложений:

2360 руб. : (6000 руб./шт. × 10 шт.) × 100% = 4%.

Поэтому бухгалтер «Гермеса» списал данные затраты в состав прочих расходов текущего отчетного периода:

Дебет 91-2 Кредит 76 субсчет «Расчеты с посредниками»

- 2360 руб. - учтено в прочих расходах вознаграждение посредника.

12 мая бухгалтер отразил оплату стоимости акций и вознаграждения посреднику:

Дебет 76 субсчет «Расчеты с посредниками» Кредит 51

- 62 360 руб. (60 000 руб. + 2360 руб.) - перечислены посреднику стоимость приобретенных акций и вознаграждение.

Резерв под обесценение вклада в уставный капитал

Вклад в уставный капитал другой организации учитывайте в составе финансовых вложений. В бухгалтерском учете отразите его по первоначальной стоимости исходя из денежной оценки, согласованной учредителями.

По общему правилу финансовые вложения необходимо проверять на обесценение. В случае устойчивого существенного снижения стоимости такого актива, по нему необходимо создать резерв. Величину резерва определяйте как разницу между учетной и расчетной стоимостью финансового вложения.

Это следует из пунктов 3, 8, 12, 37-39 ПБУ 19/02.

А теперь рассмотрим порядок формирования резерва.

1. Признаки обесценения

При проверке на обесценение вклада в уставный капитал обратите внимание на следующее:

- стоимость акций АО или стоимость доли организации в уставном капитале ООО, рассчитанная исходя из чистых активов АО или ООО, имеет отрицательную динамику и ниже учетной стоимости финансовых вложений;

- цена акций, которые обращаются на рынке ценных бумаг, значительно ниже их учетной стоимости;

- отсутствуют или существенно снижаются поступления дивидендов при высокой вероятности дальнейшего уменьшения этих поступлений в будущем.

При наличии признаков обесценения проверку проводите не реже одного раза в год по состоянию на 31 декабря. При необходимости это можно делать и чаще: ежемесячно, ежеквартально. Результаты проверки подтвердите документально, например актом .

Проверка выявила вклады в уставный капитал с признаками устойчивого обесценения? Тогда по каждому из них нужно определить расчетную стоимость.

2. Расчетная стоимость

Расчетная стоимость вклада в уставный капитал - это оценочное значение . Принятую в компании методику определения расчетной стоимости нужно закрепить в учетной политике для целей бухучета .

Например, за основу можно взять стоимость доли в чистых активах. Для этого компании, акциями (долями) которой владеет ваша фирма на последнюю отчетную дату.

Для определения расчетной стоимости воспользуйтесь формулой:

| Расчетная стоимость вклада в уставный капитал | = | Величина чистых активов компании, акциями (долями) которой владеет ваша фирма на последнюю отчетную дату перед формированием резерва | В бухучете резерв под обесценение финансовых вложений является прочим расходом. При создании резерва сделайте проводку: Дебет 91-2 Кредит 59

В налоговом учете резерв под обесценение финансовых вложений не создается. Поэтому в бухучете нужно отразить разницу согласно ПБУ 18/02. По своей экономической сути возникающая разница временная. Дело в том, что в бухучете расход в виде резерва возникает временно, до момента его погашения. Например, в связи с увеличением стоимости вложения либо его выбытием. Исходя из этого на дату создания резерва отразите отложенный налоговый актив:

При дальнейшем устойчивом снижении стоимости финансового вложения величину резерва увеличьте. Если по результатам дальнейшей проверки финансового вложения выявится повышение его расчетной стоимости, то сумму резерва уменьшите, а разницу отнесите на прочие доходы. Дебет 59 Кредит 91-1

Если при последующих проверках выявится, что финансовое вложение не содержит признаков устойчивого снижения стоимости, всю сумму созданного резерва отнесите на прочие доходы. Временную разницу при этом нужно погасить: Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 09

В бухгалтерском балансе суммовые показатели финансовых вложений отражайте за вычетом резерва под их обесценение. Такие правила предусмотрены пунктами 39 и 40 ПБУ 19/02. Пример определения резерва под обесценение вклада в уставный капитал ООО «Альфа» в 2014 году внесло вклад в уставный капитал ООО «Гермес» в сумме 600 000 руб. Доля вклада составляет 30 процентов. По итогам 2014 года и отчетных периодов 2015 года «Гермес» не получил чистую прибыль. Соответственно, «Альфа» со своего вклада в уставный капитал «Гермеса» не получила дивидендов. Бухгалтер проанализировал бухгалтерскую отчетность «Гермеса» и выяснил, что величина чистых активов «Гермеса» уменьшилась и на 30 сентября 2015 года составила 1 100 000 руб. Исходя из этого комиссия определила устойчивое снижение стоимости вклада в уставный капитал и приняла решение о создании резерва под обесценение вклада. Расчетная стоимость финансового вложения на 31 декабря 2015 года составила: 1 100 000 руб. × 0,30 = 330 000 руб. Размер резерва под обесценение финансового вложения равен: 600 000 руб. - 330 000 руб. = 270 000 руб. В бухучете бухгалтер сделал проводку: Дебет 91-2 Кредит 59

Дебет 09 Кредит 68 субсчет «Расчеты по налогу на прибыль»

|

Издержки инвестора при покупке и продаже ценных бумаг на бирже состоят не только из налогов. Точное количество статей расходов и их размер зависят от условий обслуживания у конкретного брокера и того тарифного плана, который вы выберете

1. Комиссия брокера за предоставление доступа на биржу. Взимается по итогам месяца или каждого дня, в который вы заключили хотя бы одну сделку. Нет сделок за период – нет комиссии.

Как правило, комиссия устанавливается в виде процента от оборота клиента. В среднем комиссия составляет 0,03-0,1%. Часто можно встретить тарифные планы с плавающей ставкой: чем выше сумма, на которую клиент уже заключил сделки через брокера, тем ниже процент, который для него будет действовать. В зависимости от конкретного тарифного плана текущее значение плавающей ставки может изменяться как внутри каждого дня, так и по итогам предыдущего дня или же предыдущего календарного месяца.

В некоторых случаях комиссия может определяться не в виде процента, а как фиксированная сумма за каждую проведенную сделку (от 30 рублей).

Некоторые брокеры устанавливают минимально допустимый размер комиссии, ниже которого она не может опускаться. Минимальная комиссия может быть предусмотрена по каждой заключаемой сделке, по итогам каждого торгового дня или календарного месяца;

В документах брокеров размер комиссионного вознаграждения часто приводится без учета НДС, то есть фактический размер комиссии превышает указанные цифры на 18%;

Некоторые брокеры предлагают активно торгующим клиентам платить комиссию, размер которой ограничен сверху – порядка 25 000 - 35 000 рублей в месяц. Например, такие условно безлимитные тарифы предлагает банк «Зенит» и компания «Уником Партнер»;

2. Плата за ведение брокерского счета. В отличие от ежемесячной минимальной комиссии подлежит оплате независимо от того, совершали вы сделки с ценными бумагами или нет. Как правило, составляет 118-300 рублей в месяц и не удерживается, если комиссия клиента за истекший период превышает эту сумму. У отдельных брокеров плата за ведение брокерского счета не предусмотрена. В частности, ее не удерживают «КИТ Финанс», «Альфа-банк», «ВТБ24».

Дополнительно может взиматься разовый сбор за открытие брокерского счета и регистрацию нового клиента на бирже (100-300 рублей);

Иногда абонентская плата удерживается только с тех клиентов, у которых сумма на брокерском счете или стоимость портфеля ценных бумаг ниже определенного значения, например 50 000 рублей, как в брокерском доме «Открытие».

3. Плата за депозитарные услуги брокера. Берется за хранение ценных бумаг и обработку операций с ними. Может взиматься ежедневно, по итогам месяца или же один раз в год. Обычно составляет 100-300 рублей в месяц и не удерживается за месяцы, в которые вы не проводили никаких сделок на бирже, а просто хранили свои бумаги.

Издержки на хранение ценных бумаг могут включать в себя следующие статьи:

а) абонентскую плату за ведение счета депо;

б) ежегодную или ежемесячную плату за хранение ценных бумаг;

в) ежедневный сбор за обработку биржевых операций с ценными бумагами.

Тарифы депозитария обычно публикуются отдельно от тарифов на все остальные брокерские услуги. Поэтому важно не забыть их найти и отдельно изучить, при сравнении условий обслуживания у разных брокеров;

Некоторые брокеры дополнительно взимают разовый сбор за открытие и/или закрытие счета депо (100-200 рублей);

Дополнительно может взиматься комиссия за зачисление дивидендов по акциям и процентов по облигациям, которыми вы владеете (0,2-1,5% от зачисляемой суммы).

4. Плата за использование стандартной программы для заключения биржевых сделок(Quik, Netinvestor и т.п.) чаще всего не взимается. Оплачивать необходимо только дополнительное программное обеспечение, если вы решите им воспользоваться.

В тех случаях, когда брокер все-таки взимает плату за использование стандартной торговой программой, она составляет 100-300 рублей в месяц;

Эта плата может уменьшаться на сумму, уплаченную в виде брокерской комиссии.

5. Комиссия биржи при покупке или продаже акций составляет 0,01% от стоимости пакета, но не менее 3 копеек по сделке.

При покупке или продаже облигаций комиссия биржи рассчитывается по формуле: 0,0001% * K, где К – число календарных дней, остающихся до погашения облигации. При этом комиссия не может превышать 0,01% от суммы сделки и быть ниже 3 копеек;

Некоторые брокеры включают биржевые сборы в состав собственной комиссии, то есть не требуется оплачивать их дополнительно.

6. Комиссия при зачислении или выводе денег с брокерского счета, как правило, составляет порядка 0,2-1,5% от суммы операции. Чаще всего брокеры удерживает ее только при выводе денежных средств, а некоторые не взимают вовсе.

7. Маржинальное кредитование является дополнительной, но очень востребованной услугой при торговле акциями. Поэтому расходы инвесторов, которые активно пользуются кредитным плечом, иногда превышают все остальные издержки.

Кредиты денежными средствами (для покупки акций с плечом) предоставляются в среднем по ставке 14-18% годовых. Кредиты акциями (для открытия коротких позиций) – в среднем по ставке 12-18% годовых. Плата взимается только за перенос маржинальных позиций на следующий день. Внутри одного дня кредитование является бесплатным.

Чаще всего плата за пользование маржинальным кредитом списывается ежедневно. Если продолжать держать позицию открытой дольше, то фактическая стоимость кредита окажется чуть выше заявленной из-за того, что будет набегать «процент на процент». Например, если целый год не закрывать длинную маржинальную позицию под 16% годовых, то в действительности придется заплатить 17,3%;

Если в тарифах интересующего вас брокера отсутствует четкое указание на стоимость кредитования акциями, ищите строчку «комиссия брокера за заключение специальных сделок РЕПО» или аналогичную - именно она содержит нужную вам информацию.

8. Оплата иных услуг брокера - полезных, но необязательных. Например, платным может быть доступ к расширенной новостной ленте, смс-информирование о ситуации на рынке и состоянии вашего счета, распечатка каких-либо бумажных документов и т.д.

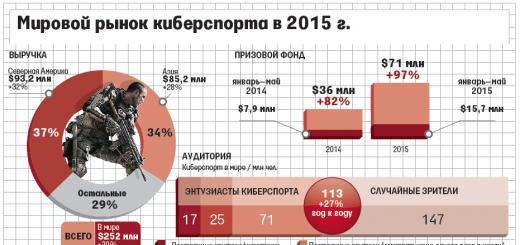

| Основные ведущих розничных брокеров (с учетом НДС) | ||||||||

| Брокер | Тариф | Комиссия по ценным бумагам | Стоимость переноса маржинальных позиций | Комиссия на срочном рынке, руб./контракт | Услуги депозитария, руб./мес. | |||

| % | Минимум в день, руб. | Минимум в месяц*, руб. | Деньгами, % годовых | Акциями, % годовых | ||||

| Финам | Дневной | 0,0354-0,0094 (мин. 41,3 руб. за поручение) | 0 | 177 | 14 | 10 | 0,45 | 177 |

| Фиксированный | 0,0295-0,0094 | 0 | 3540 | 14 | 10 | 0,45 | 177 | |

| БКС | Старт | 0,0354-0,0177 | 35,4 | 354 | Согласовывается индивидуально | 0,7-0,2 | 177 | |

| Профессиональный | 0,0531-0,0177 | 35,4 | 177 | 1-0,24 | 177 | |||

| Спекулятивный | 0,0354-0,0177 | 35,4 | 354 | 1-0,24 | 177 | |||

| Маржинальный бесплатная ночь | 0,0566-0,0212 | 35,4 | 177 | 16 | 14 | 1-0,24 | 177 | |

| Маржинальный турбо | 0,0531-0,0236 | 35,4 | 177 | 16-8 | 14-8 | 1-0,24 | 177 | |

| Сбербанк | Самостоятельный | 0,2-0,007 | 0 | 0 | 12 | 10 | 0,9 | 0 |

| Активный | 0,4-0,015 | 0 | 0 | 12 | 10 | 0,9 | 0 | |

| ВТБ24 | Инвестор стандарт | 0,0413 | 0 | 0 | 14,5 | 11,5 | 1 | 150 |

| Профессиональный стандарт | 0,0472-0,0212 | 0 | 0 | 14,5 | 11,5 | 1 | 150 | |

| Альфа-банк | Оптимальный | 0,03-0,01 | 0 | 0 | 15,1 + 100 руб. в месяц | Равна комиссии биржи | 0,06% годовых от стоимости пакета | |

| Профессионал | 0,03-0,01 | 0 | 0 | |||||

| Финансист | 0,05-0,005 | 0 | 0 | |||||

| Атон | Стартовый | 0,1652 | 0 | 0 | 24,46 | 16,75 | 2 | 0 |

| Универсальный | 0,0354-0,0118 | 0 | 0 | 15,33 | 10,5 | 100-10% комиссии биржи | 150 | |

| Открытие | Универсальный | 0,0472 (мин. 0,01 рубля за сделку**) | 0 | 295 рублей (если чистые активы клиента меньше 50 тыс. рублей) | 16,06 | 11,34 | 1,65-0,4 | 0,0118% от среднегодовой стоимости портфеля (удерживается раз в год) |

| Инвестор | 0,0354 (мин. 35,4 руб. за поручение) | 0 | 13,87 | 9,15 | 1,65-0,4 | |||

| Инвестор + | 0,0153 (мин. 76,7 руб. за поручение) | 0 | 13,14 | 8,42 | 1,65-0,4 | |||

| Профессионал | 0,0767-0,0024 (мин. 0,01 рубля за сделку**) | 0 | 13,14 | 8,42 | 1,65-0,4 | |||

| Алор | Первый | 0,05-0,03 | 30 | 150 | 17 | От 11,38 | 200-25% комиссии биржи | 100 |

| Активный | 0,08-0,01 | 30 | 150 | 15,99 | От 9,92 | 100 | ||

| Профессионал | 0,04-0,025 | 30 | 150 | 17,99 | От 12,84 | 100 | ||

| КИТ Финанс | Базовый | 0,06-0,03 | 0 | 0 | 14,45 | 14,88 | 0,45 | 8 руб. в день (при наличии операций) |

| Дистанционный | 0,054-0,027 | 0 | 0 | 14,45 | 14,88 | 0,4 | ||

| КИТ-брокер | 0,035 | 0 | 0 | 14,45 | 14,88 | Недоступен | ||

| Интенсивный | 0,06-0,0025 | 0 | 1000 | 14,95 | 14,88 | 0,45 | ||

| Нэттрэйдер | Все включено | 0,0372-0,0136*** | 0 | 400 | 20,08 | 20,08 | 1 | 0 |

| * В том числе плата за ведение брокерского счета, если она предусмотрена. Плата может уменьшаться на размер комиссии. ** При исполнении одного поручения на бирже может пройти ряд сделок. *** Тариф на сайте компании отличается от указанного, поскольку включает комиссию биржи | ||||||||