Понятие ликвидности означает не только текущее состояние расчетов, но и характеризует соответствующие перспективы. Потребность в анализе ликвидности баланса возникает в условиях усиления финансовых ограничений и необходимости оценки кредитоспособности предприятия. Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств.

Ликвидность активов -- величина, обратная ликвидности баланса по времени превращения активов в денежные средства. Чем меньше требуется времени, чтобы данный вид активов обрел денежную форму, тем выше его ликвидность. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков. В зависимости от степени ликвидности активы предприятия разделяются на следующие группы:

А1 - наиболее ликвидные активы - денежные средства предприятия и краткосрочные финансовые вложения;

А2- быстро реализуемые активы - дебиторская задолженность и прочие активы;

А3 - медленно реализуемые активы - запасы, а также статьи из раздела I актива баланса «Долгосрочные финансовые вложения» (уменьшенные на величину вложения в уставные фонды других предприятий);

А4 - труднореализуемые активы - итог раздела I актива баланса, за исключением статей этого раздела, включенных в предыдущую группу.

Пассивы баланса группируются по степени срочности их оплаты:

П1- наиболее срочные обязательства - кредиторская задолженность, прочие пассивы, а также ссуды, не погашенные в срок;

П2 - краткосрочные пассивы - краткосрочные кредиты и заемные средства;

П3 - долгосрочные пассивы - долгосрочные кредиты и заемные средства;

П4 - постоянные пассивы - итог раздела IV пассива баланса.

Если у предприятия имеются убытки (итог раздела III актива баланса), то для сохранения баланса на величину убытков уменьшаются собственные источники, соответственно корректируется валюта баланса.

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место соотношения:

А1>П1, А2>П2, АЗ>ПЗ, А4<П4. (5)

Выполнение первых трех неравенств с необходимостью влечет выполнение и четвертого неравенства, поэтому практически существенным является сопоставление итогов первых трех групп по активу и пассиву. Четвертое неравенство носит «балансирующий» характер и в то же время имеет глубокий экономический смысл: его выполнение свидетельствует о соблюдении минимального условия финансовой устойчивости - наличии у предприятия собственных оборотных средств.

В случае, когда одно или несколько неравенств имеют знак, противоположный зафиксированному в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком по другой группе, хотя компенсация при этом имеет место лишь по стоимостной величине, поскольку в реальной платежной ситуации менее ликвидные активы не могут заместить более ликвидные.

Сопоставление наиболее ликвидных средств (А1) и быстрореализуемых активов (А2) с наиболее срочными обязательствами (П1) и краткосрочными пассивами (П2) позволяет оценить текущую ликвидность. Сравнение же медленно реализуемых активов с долгосрочными и среднесрочными пассивами отражает перспективную ликвидность. Текущая ликвидность свидетельствует о платежеспособности (или неплатежеспособности) предприятия на ближайший к рассматриваемому моменту промежуток времени.

Проводимый по изложенной схеме анализ ликвидности баланса является приближенным и по той причине, что соответствие степени обязательств в пассиве намечено ориентировочно из-за ограниченности информации, которой располагает аналитик, проводящий внешний анализ на основе бухгалтерской отчетности.

Перспективная ликвидность представляет собой прогноз платежеспособности на основе сравнения будущих поступлений и платежей.

Показатели, характеризующие платежеспособность предприятия. Мгновенную платежеспособность предприятия характеризует коэффициент абсолютной ликвидности, показывающий, какую часть краткосрочной задолженности может покрыть организация за счет имеющихся денежных средств и краткосрочных финансовых вложений.

Краткосрочные обязательства включают: краткосрочные кредиты банков и прочие краткосрочные займы, краткосрочную кредиторскую задолженность, включая задолженность по дивидендам, резервы предстоящих расходов и платежей, прочие краткосрочные пассивы. Нормальное ограничение k ? 0,2, распространенное в экономической литературе означает, что каждый день подлежат погашению 20% краткосрочных обязательств предприятия или, другие словами равномерного поступления платежей от контрагентов краткосрочная кредиторская задолженность, имеющая место на отчетную дату, может быть погашена за 5 дней (1:0,2). Учитывая неоднородную структуру сроков погашения задолженности, данный норматив следует считать завышенным.

Коэффициент текущей ликвидности показывает, в какой степени текущие активы покрывают краткосрочные обязательства. Он рассчитывается как отношение всех оборотных средств (текущих активов) к текущим обязательствам.

Нормальным значением для данного коэффициента считается 1-2. Значение нижней границы коэффициента, равное 1, обусловлено тем, что оборотных средств должно быть столько же, сколько возникает краткосрочных обязательств. Превышение оборотных активов (в два раза) над краткосрочными обязательствами создает условия для устойчивого развития производственно-финансовой деятельности, в результате чего формируются рабочий капитал, или «чистые оборотные активы».

Коэффициент быстрой (критической) ликвидности рассчитывается как отношение денежных средств, краткосрочный финансовых вложений и сомнительной дебиторской задолженности к сумме краткосрочных обязательств предприятия.

Коэффициент быстрой ликвидности отражает прогнозируемые платежные способности предприятия при условии своевременного проведения счетов с дебиторами. Нормальное ограничение данного коэффициента 0,5 - 1,0.

Таким образом, понятие ликвидности означает не только текущее состояние расчетов, но и характеризует соответствующие перспективы. Ликвидность активов -- величина, обратная ликвидности баланса по времени превращения активов в денежные средства. Чем меньше требуется времени, чтобы данный вид активов обрел денежную форму, тем выше его ликвидность. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

Баланс считается абсолютно ликвидным, если:

А 1 ³ П 1 , то наиболее ликвидные активы равны наиболее срочным обязательствам или перекрывают их;

А 2 ³ П 2 , то быстрореализуемые активы равны краткосрочным пассивам или перекрывают их;

А 3 ³ П 3 , то медленнореализуемые активы равны долгосрочным пассивам или перекрывают их;

А 4 £ П 4 , то постоянные пассивы равны труднореализуемым активам или перекрывают их.

Одновременное соблюдение первых трех правил обязательно влечет за собой достижение и четвертого, ибо если совокупность первых трех групп активов больше (или равна) суммы первых трех групп пассивов баланса (т.е. [А 1 + А 2 + А 3 ] ³ [П 1 + П 2 + П 3 ]), то четвертая группа пассивов обязательно перекроет (или будет равна) четвертую группу активов (т.е. А 4 £ П 4). Последнее положение имеет глубокий экономический смысл: когда постоянные пассивы перекрывают труднореализуемые активы, соблюдается важное условие платежеспособности - наличие у предприятия собственных оборотных средств, обеспечивающих бесперебойный воспроизводственный процесс; равенство же постоянных пассивов и труднореализуемых активов отражает нижнюю границу платежеспособности за счет собственных средств предприятия.

Важными критериями, характеризующими финансовое состояние предприятия, как было уже сказано, являются его рентабельность и кредитоспособность.

Под кредитоспособностью предприятия понимаются его возможности в получении кредита и способности его своевременного погашения за счет собственных средств и других финансовых ресурсов.

Для достижения и поддержания финансовой устойчивости предприятия важна не только абсолютная величина прибыли, но и ее уровень относительно вложенного капитала или затрат предприятия, т.е. рентабельность (прибыльность).

Финансовое состояние предприятия зависит от многих факторов, которые можно классифицировать как зависящие (внутренние) и не зависящие (внешние) от деятельности самого предприятия.

К внутренним факторам можно в первую очередь отнести способность руководителей предприятия и его менеджеров эффективно управлять предприятием с целью достижения рационального использования всех ресурсов, выпуска конкурентоспособной продукции и на этой основе устойчивого финансового состояния предприятия.

Внешние факторы зависят в основном от проводимой экономической политики государства: финансово-кредитной, налоговой, амортизационной, протекционистской и внешнеэкономической, которая в конечном итоге создает благоприятные или плохие экономические условия хозяйствования.

Высшей формой устойчивости предприятия является его способность развиваться в условиях изменяющейся внутренней и внешней среды.

Финансовое состояние характеризуют многие показатели, которые можно, исходя из их назначения, объединить в следующие группы.

I. Показатели платежеспособности:

Коэффициент абсолютной ликвидности;

Промежуточный коэффициент покрытия;

Общий коэффициент покрытия.

II. Показатели финансовой устойчивости:

Коэффициент собственности (независимости);

Доля заемных средств;

Соотношение заемных и собственных средств.

III. Показатели деловой активности:

Общий коэффициент оборачиваемости;

Скорость оборота;

Оборачиваемость собственных средств.

IV. Показатели рентабельности:

Имущество предприятия;

Собственные средства;

Производственные фонды;

Долгосрочные и краткосрочные финансовые вложения;

Собственные и долгосрочные заемные средства;

Норма балансовой прибыли;

Чистая норма прибыли.

Исходными данными для расчета показателей всех этих групп в основном являются данные бухгалтерского баланса предприятия и формы № 2.

Анализ финансового состояния предприятия необходим не только для того, чтобы знать, в каком положении находится предприятие на тот или иной отрезок времени, но и для эффективного управления с целью обеспечения финансовой устойчивости предприятия.

Остановимся более подробно на сущности и методике расчета вышеупомянутых показателей.

Методика расчета показателей платежеспособности. В целом показатели платежеспособности характеризуют возможность предприятия в конкретный момент времени рассчитаться с кредиторами по краткосрочным платежам собственными средствами.

Предприятие считается платежеспособным, если эти показатели не выходят за рамки следующих предельных значений:

Коэффициент абсолютной ликвидности - 0,2 - 0,25;

Промежуточный коэффициент покрытия - 0,7 - 0,8;

Общий коэффициент покрытия - 2,0 - 2,5.

Показатели финансовой устойчивости характеризуют степень защищенности привлеченного капитала. Эти показатели, как и предыдущие, рассчитываются на основе данных бухгалтерского баланса предприятия.

В странах с развитой рыночной экономикой установлены следующие их предельные значения:

коэффициент собственности (независимости) не ниже 0,7;

коэффициент заемных средств не выше 0,3;

соотношение заемных и собственных средств не выше 1.

Показателиделовой активности рассчитываются следующим образом:

Существует и ряд других показателей, характеризующих деловую активность предприятия. Показатели деловой активности необходимо наглядно представлять в коэффициентах. В странах с развитой рыночной экономикой по наиболее важным показателям деловой активности устанавливаются нормативы по экономике в целом и по отраслям. Как правило, такие нормативы отражают средние фактические значения этих коэффициентов. Так, в большинстве цивилизованных рыночных стран нормативом оборачиваемости запасов являются 3 оборота, т.е. примерно 122 дня, нормативом оборачиваемости дебиторской задолженности - 4,9, или примерно 73 дня.

Следует заметить, что среднюю стоимость активов и пассивов за период, например год, рассчитывают как среднюю хронологическую по месячным данным; если нет такой возможности - то по квартальным данным; если в распоряжении финансового аналитика имеется лишь годовой баланс, то применяется упрощенный прием: средняя из сумм данных на начало и конец периода (года).

Показателиоценки рентабельности предприятия определяются следующим образом:

В зарубежной практике этот показатель называется маржой прибыли (коммерческой маржой). Экономический смысл его - отражение удельного веса чистой прибыли в каждом рубле оборота.

Выводы

В современных условиях правильное определение реального финансового состояния предприятия имеет большое значение не только для самого предприятия, его акционеров, но и для возможных инвесторов.

Систематический контроль финансового состояния предприятия позволяет оперативно выявлять негативные стороны в работе предприятия и своевременно принимать действенные меры по выходу из сложившейся ситуации. Поэтому анализу финансового состояния на предприятии должно уделяться самое пристальное внимание.

Ликвидность баланса определяется как степень покрытия обязательств организации его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств.

Платежеспособность организации предполагает способность своевременно осуществлять платежи с взаимодействующими субъектами. Платежеспособность является важнейшим условием кредитоспособности, которая означает наличие у организации предпосылок для получения кредита, способность возвратить его в срок.

В зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, активы разделяются на следующие группы:

А1 – наиболее ликвидные активы – денежные средства организации и краткосрочные финансовые вложения без займов, предоставленных другим организациям;

А2 – быстрореализуемые активы – краткосрочная дебиторская задолженность, товары отгруженные, займы, предоставленные организациям на срок менее 12 месяцев и прочие активы;

А3 – медленнореализуемые активы – они включают запасы минус товары отгруженные, минус расходы будущих периодов, плюс долгосрочные финансовые вложения из раздела 1 актива баланса, уменьшенные на величину вложений в уставные фонды других организаций;

А4 – труднореализуемые активы – статьи раздела 1 актива баланса за исключением долгосрочных финансовых вложений.

Пассивы баланса группируются по степени срочности их оплаты:

П1 – наиболее срочные обязательства; к ним относятся кредиторская задолженность и прочие краткосрочные обязательства;

П2 – краткосрочные пассивы – краткосрочные кредиты и заемные средства;

П3 – долгосрочные пассивы – долгосрочные кредиты и заемные средства.

П4 – постоянные пассивы – статьи раздела 3 пассива баланса.

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место соотношения: А1 ³ П1; А2 ³ П2; А3 ³ П3; А4 £ П4. После составления баланса ликвидности рассчитывают показатели ликвидности: абсолютной, критической и текущей.

Коэффициент абсолютной ликвидности = Денежные средства + краткосрочные финансовые вложения / Краткосрочные обязательства (0,3-0,5)

Коэффициент критической ликвидности = Денежные средства + Краткосрочные финансовые вложения + дебиторская задолженность / Краткосрочные обязательства (норматив 0,8-1,0)

Коэффициент текущей ликвидности = Текущие активы / Краткосрочные обязательства (рекомендуемый критерий £ 2)

Показатели структуры капитала характеризуют степень защищенности интересов кредиторов и инвесторов, имеющих долгосрочные вложения в компанию. Они отражают способность предприятия погашать долгосрочную задолженность. Коэффициенты этой группы называются также коэффициентами платежеспособности. Речь идет о коэффициенте собственного оборотного капитала, коэффициенте обеспеченности оборотными активами и величине чистых оборотных активов.

Коэффициент собственного оборотного капитала характеризует долю собственного капитала в структуре капитала компании, а, следовательно, соотношение интересов собственников предприятия и кредиторов. Это является защитой от больших потерь в периоды спада деловой активности и гарантией получения кредитов.

Коэффициент обеспеченности собственными оборотными средствами характеризует наличие собственных оборотных средств необходимых для финансовой устойчивости предприятия

Чистые активы – это, по существу, уточненный реальный собственный капитал предприятия. Поэтому при оценке использования собственного капитала важен расчет чистых активов.

В соответствии с приказом Министерства финансов РФ от 29.01.2003 № 10н и Федеральной комиссии по рынку ценных бумаг № 03-6 пз «Об утверждении порядка оценки стоимости чистых активов акционерных обществ» под стоимостью чистых актив понимается величина, определяемая путем вычитания из суммы активов, принимаемых к расчету, суммы пассивов, принимаемых к расчету.

В состав активов принимаемых к расчету:

Внеоборотные активы, отражаемые в разделе 1. бухгалтерского баланса

Оборотные активы, отражаемые в активе баланса во 2 разделе, за исключением задолженности участников по взносам в уставный капитал

В состав пассивов, принимаемых к расчету:

Долгосрочные обязательства и прочие долгосрочные обязательства,

Краткосрочные обязательства по займам и кредитам;

Кредиторская задолженность;

Задолженность участникам по выплате доходов;

Резервы предстоящих расходов;

Прочие краткосрочные обязательства.

Величина активов таким образом принимаемых в расчет чистых активов составляет стр. 300 минус задолженность участников по взносам в уставный капитал. Уточненная величина заемных средств вычитаемых из актива, составляет сумму итогов по разделам 4 и 5 за вычетом стр. 640.

9. Диагностика вероятности банкротства предприятия: отечественный опыт. Оценка вероятности банкротства в зарубежных странах

Банкротство (финансовый крах, разорение) - это подтвержденная документально неспособность субъекта хозяйствования платить по своим долговым обязательствам и финансировать текущую основную деятельность из-за отсутствия средств.

Основным признаком банкротства является неспособность предприятия обеспечить выполнение требований кредиторов в течение трех месяцев со дня наступления сроков платежей. По истечении этого срока кредиторы получают право на обращение в арбитражный суд о признании предприятия-должника банкротом.

Банкротство предопределено самой сущностью рыночных отношений, которые сопряжены с неопределенностью достижения конечных результатов и риском потерь.

Несостоятельность субъекта хозяйствования может быть:

«несчастной», не по собственной вине, а вследствие непредвиденных обстоятельств (стихийные бедствия, военные действия, политическая нестабильность общества, кризис в стране, общий спад производства, банкротство должников и другие внешние факторы);

«ложной» (корыстной) в результате умышленного сокрытия собственного имущества с целью избежания уплаты долгов кредиторам;

«неосторожной» вследствие неэффективной работы, осуществления рискованных операций.

В первом случае государство должно оказывать помощь предприятиям по выходу из кризисной ситуации. Злоумышленное банкротство уголовно наказуемо. Наиболее распространенным является третий вид банкротства.

"Неосторожное» банкротство наступает, как правило, постепенно. Для того чтобы вовремя предугадать и предотвратить его, необходимо систематически проводить анализ финансового состояния, который позволит обнаружить его «болевые» точки и принять конкретные меры по финансовому оздоровлению экономики предприятия.

Предпосылки банкротства многообразны - это результат взаимодействия многочисленных факторов как внешнего, так и внутреннего характера. Их можно классифицировать следующим образом.

Внешние факторы

1. Экономические: кризисное состояние экономики страны, общий спад производства, инфляция, нестабильность финансовой системы, рост цен на ресурсы, изменение конъюнктуры рынка, неплатежеспособность и банкротство партнеров. Одной из причин несостоятельности субъектов хозяйствования может быть неправильная фискальная политика государства. Высокий уровень налогообложения может оказаться непосильным для предприятия.

2. Политические: политическая нестабильность общества,

внешнеэкономическая политика государства, разрыв экономических связей, потеря рынков сбыта, изменение условий экспорта и импорта, несовершенство законодательства в области хозяйственного права, антимонопольной политики, предпринимательской деятельности и прочих проявлений регулирующей функции государства.

3. Усиление международной конкуренции в связи с развитием научно-технического прогресса.

4. Демографические: численность, состав народонаселения, уровень благосостояния народа, культурный уклад общества, определяющие размер и структуру потребностей и

платежеспособный спрос населения на те или другие виды то

варов и услуг.

Внутренние факторы

1. Дефицит собственного оборотного капитала как следствие

неэффективной производственно-коммерческой деятельности

или неэффективной инвестиционной политики.

2. Низкий уровень техники, технологии и организации производства.

3. Снижение эффективности использования производственных ресурсов предприятия, его производственной мощности и,

как следствие, высокий уровень себестоимости, убытки, «проедание» собственного капитала.

4. Создание сверхнормативных остатков незавершенного

строительства, незавершенного производства, производственных запасов, готовой продукции, в связи с чем происходит затоваривание, замедляется оборачиваемость капитала и образуется его дефицит. Это заставляет предприятие залезать в долги и может быть причиной банкротства.

5. Плохая клиентура предприятия, которая платит с опозданием или не платит вовсе по причине банкротства, что вынуждает предприятие самому залезать в долги. Так зарождается цепное банкротство.

6. Отсутствие сбыта из-за низкого уровня организации маркетинговой деятельности по изучению рынков сбыта продукции, формированию портфеля заказов, повышению качества и конкурентоспособности продукции, выработке ценовой политики.

7. Привлечение заемных средств в оборот предприятия на не

выгодных условиях, что ведет к увеличению финансовых расходов, снижению рентабельности хозяйственной деятельности и способности к самофинансированию.

8. Быстрое и неконтролируемое расширение хозяйственной

деятельности, в результате чего запасы, затраты и дебиторская

задолженность растут быстрее объема продаж. Отсюда появляется потребность в привлечении краткосрочных заемных средств, которые могут превысить чистые оборотные активы (собственный оборотный капитал). В результате предприятие попадает под

контроль банков и других кредиторов и может подвергнуться угрозе банкротства.

Банкротство является, как правило, следствием совместного действия внутренних и внешних факторов. В развитых странах с рыночной экономикой, устойчивой экономической и политической системой разорение субъектов хозяйствования на 1/3 связано с внешними факторами и на 2/3 - с внутренними.

Для целей признания неудовлетворительной структуры баланса используются несколько подходов, основанных на применении:

1. анализа обширной системы критериев и признаков;

2. ограниченного круга показателей;

3. интегральных показателей, рассчитанных с помощью различных моделей (скоринговых, матричных и др.).

Признаками неудовлетворительной структуры баланса при многокритериальном подходе в соответствии с рекомендациями Комитета по обобщению практики аудирования (Великобритания) можно разделить на две группы.

К первой группе относятся показатели, свидетельствующие о возможных финансовых затруднениях в недалеком будущем:

Повторяющиеся существенные потери в основной деятельности, выражающиеся в хроническом спаде производства, сокращении объемов продаж и хронической убыточности;

Наличие хронически просроченной кредиторской и дебиторской задолженности;

Низкие значения коэффициентов ликвидности и тенденция их к снижению;

Увеличение до опасных пределов доли заемного капитала в общей его сумме;

Дефицит собственного оборотного капитала;

Систематическое увеличение продолжительности оборота капитала;

Наличие сверхнормативных запасов сырья и готовой продукции;

Использование новых источников финансовых ресурсов на невыгодных условиях;

Неблагоприятные изменения в портфеле заказов;

Падение рыночной стоимости акций предприятия;

Снижение производственного потенциала.

Во вторую группу входят показатели, неблагоприятные значения которых не дают основания рассматривать текущее финансовое состояние как критическое, но сигнализируют о возможности резкого его ухудшения в будущем при непринятии действенных мер. К ним относятся:

Чрезмерная зависимость предприятия от какого-либо одного конкретного проекта, типа оборудования, вида актива, рынка сырья или рынка сбыта;

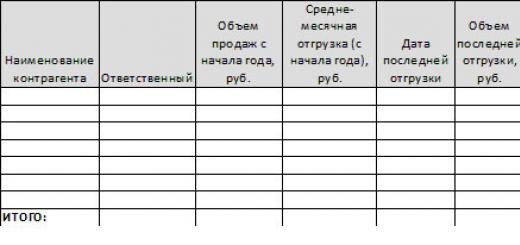

Потеря ключевых контрагентов;

Недооценка обновления техники и технологии;

Потеря опытных сотрудников аппарата управления;

Вынужденные простои, неритмичная работа;

Неэффективные долгосрочные соглашения;

Недостаточность капитальных вложений и т.д.

К достоинствам этой системы индикаторов можно отнести системный и комплексный подходы, а к недостаткам - более высокую степень сложности принятия решения в условиях многокритериальной задачи, информативный характер рассчитанных показателей, субъективность прогнозного решения.

В соответствии с действующим законодательством о признании структуры баланса неудовлетворительной в отечественной практике применяется ограниченный круг показателей:

Коэффициент текущей ликвидности;

Коэффициент обеспеченности собственным оборотным капиталом;

Коэффициент обеспеченности финансовых обязательств активами;

Коэффициент обеспеченности просроченных обязательств активами.

В соответствии с действующими правилами структура баланса признается неудовлетворительной, а предприятие неплатежеспособным при наличии одного из следующих условий:

коэффициент текущей ликвидности на конец отчетного периода ниже нормативного значения для соответствующей отрасли;

коэффициент обеспеченности предприятия собственными оборотными средствами на конец отчетного периода ниже нормативного значения для соответствующей отрасли.

Предприятие считается устойчиво неплатежеспособным в том случае, если в течение последних четырех кварталов у него неудовлетворительная структура баланса.

Для признания неплатежеспособного предприятия и неудовлетворительной структуры баланса необходимо наличие одного из следующих условий:

коэффициент обеспеченности финансовых обязательств активами на конец отчетного периода имеет значение выше нормативного (для всех отраслей не более 0,85);

коэффициент обеспеченности просроченных финансовых обязательств активами предприятия на конец отчетного периода имеет значение выше нормативного (для всех отраслей не более 0,5).

Первый показатель характеризует способность предприятия рассчитаться по своим финансовым обязательствам после реализации всех активов.

Второй характеризует способность предприятия рассчитаться по просроченным финансовым обязательствам после реализации всех активов. Определяют его величину отношением суммы просроченных краткосрочных и долгосрочных долгов предприятия к общей валюте баланса

Если величина данных коэффициентов превышает уровень нормативных значений, то это свидетельствует о критической ситуации, при которой предприятие не сможет рассчитаться по своим обязательствам, даже распродав все свое имущество. Такая ситуация может привести к реальной угрозе ликвидации предприятия. Выводы и решения о признании устойчиво неплатежеспособного предприятия потенциальным банкротом принимаются министерствами и иными республиканскими органами государственного управления, в том числе государственным комитетом по делам о банкротстве. Данные органы по результатам оценки финансового состояния заполняют «Перечень показателей реестра финансового состояния предприятий с неудовлетворительной структурой баланса».

Включению в этот перечень подлежат все предприятия, имеющие коэффициент текущей ликвидности и коэффициент обеспеченности собственным оборотным капиталом ниже нормативного.

Для осуществления мониторинга и оперативного анализа платежеспособности подведомственных предприятий в целях выявления неплатежеспособных субъектов хозяйствования и потенциальных банкротов в данном Реестре, кроме четырех выше названных коэффициентов, отражают еще и такие показатели, как:

а) коэффициент финансовой независимости;

б) общая рентабельность производственного капитала;

в) отдача основных производственных средств;

г) коэффициент оборачиваемости оборотных производственных запасов;

д) коэффициент оборачиваемости всех оборотных активов.

Предприятия, занесенные в этот Перечень, должны проводить углубленный анализ финансового состояния с целью выяснения причин сложившейся кризисной ситуации и поиска путей выхода из нее.

Учитывая многообразие показателей финансовой устойчивости, различие в уровне их критических оценок и возникающие в связи с этим сложности в оценке кредитоспособности, многие отечественные и зарубежные экономисты рекомендуют производить интегральную оценку финансовой устойчивости на основе скорингового анализа. Методика кредитного скоринга впервые была предложена американским экономистом Д. Дюраном в начале 1940-х годов.

Сущность этой методики заключается в классификации предприятий по степени риска исходя из фактического уровня показателей финансовой устойчивости и рейтинга каждого показателя, выраженного в баллах на основе экспертных оценок.

В качестве примера можно привести следующую классификацию предприятий по классам:

1 класс – предприятия с хорошим запасом финансовой устойчивости, позволяющем быть уверенным в возврате заемных средств;

2 класс – предприятия, которые демонстрируют некоторую степень риска по задолженности, но еще не рассматриваются как рискованные;

3 класс – проблемные предприятия;

4 класс – предприятия с высоким риском банкротства даже после принятия мер по финансовому оздоровлению. Кредиторы рискуют потерять свои средства и проценты;

5 класс – предприятия высочайшего риска, практически несостоятельные.

В зарубежных странах для оценки риска банкротства и кредитоспособности предприятий широко используются факторные модели известных западных экономистов Альтмана, Лиса, Таффлера, Тишоу и др., разработанные с помощью многомерного дискриминантного анализа.

Наиболее широкую известность получила модель Альтмана:

Z= 0,717 х1, + 0,847х 2 + 3,107 х3 + 0,42х 4 + 0,995х 5 ,

х1 - собственный оборотный капитал / сумма активов;

х 2 - нераспределенная (реинвестированная) прибыль / сумма активов;

х 3 - прибыль до уплаты процентов / сумма активов;

х 4 - балансовая стоимость собственного капитала / заемный капитал;

х 5 - объем продаж (выручка) / сумма активов.

Константа сравнения - 1,23.

Если значение Z< 1,23, то это признак высокой вероятности банкротства, тогда как значение Z> 1,23 и более свидетельствует о малой его вероятности.

В 1972 году Лис разработал следующую формулу для Великобритании:

Z= 0,063 х1, + 0,092х 2 + 0,057 х3 + 0,01х 4 ;

Х1 (Оборотный капитал/ Сумма активов)

Х2 (прибыль от реализации/ сумма активов)

Х3 (нераспределенная прибыль/сумма активов)

Х4 (СК/заемный капитала)

Здесь предельное значение равняется 0,037.

Значение счета Z по методу Лиса говорит о том, что предприятию следует быть более внимательным к изменению показателей финансового состояния, так как все же есть незначительный риск. Дальнейшее уменьшение прибыли за счет роста издержек может отрицательно сказаться на финансо-хозяйственной деятельности предприятия. Следовательно, необходим ряд мероприятий способствующий сокращению издержек.

В 1997 году Таффлер предложил следующую формулу:

Z= 0,53 х1, + 0,13х 2 + 0,18 х3 + 0,16х 4 ;

Где х1 – прибыль от реализации/краткосрочные обязательства;

х2 – оборотные активы/сумма обязательств;

х3 –краткосрочные обязательства/сумма активов;

х4 – выручка/ сумма активов.

Если величина Z-счета больше 0,3, это говорит о том. что у предприятия неплохие долгосрочные перспективы, если меньше 0,2, то банкротство более чем вероятно.

Платежеспособность предприятия зависит, прежде всего, от его ликвидности. Ликвидность означает способность ценностей легко превращаться в деньги, т.е. абсолютно ликвидные средства. Ликвидность можно рассматривать с двух сторон: как время, необходимое для продажи актива, и как сумму, вырученную от продажи актива. Обе эти стороны тесно связаны: зачастую можно продать актив за короткое время, но со значительной скидкой в цене.

Ликвидность предприятия – это его способность превращать свои активы в деньги для покрытия всех необходимых платежей по мере наступления их срока. Предприятие, оборотный капитал которого состоит преимущественно из денежных средств и краткосрочной дебиторской задолженности, обычно считается более ликвидным, чем предприятие, оборотный капитал которого состоит преимущественно из запасов.

Для определения платежеспособности предприятия с учетом ликвидности его актива обычно используют баланс. Потребность в анализе ликвидности баланса возникает в условиях рынка в связи с усилением финансовых ограничений и необходимостью оценки платежеспособности предприятия.

Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. Ликвидность активов - величина, обратная ликвидности баланса повремени превращения активов в денежные средства. Чем меньше требуется времени, чтобы данный вид активов обрел денежную форму, тем выше его ликвидность.

Для предварительной оценки ликвидности предприятия привлекаются данные бухгалтерского баланса. На их основе составляется баланс ликвидности средств. Актив и пассив в нем имеют четыре раздела.

Все активы фирмы в зависимости от степени ликвидности, т. е. скорости превращения в денежные средства, можно условно подразделить на следующие группы.

1. Наиболее ликвидные активы (А 1) - суммы по всем статьям денежных средств, которые могут быть использованы для выполнения текущих расчетов немедленно. В эту группу включают также краткосрочные финансовые вложения (ценные бумаги).

2. Быстрореализуемые активы (А 2) - активы для обращения которых в наличные средства требуется определенное время. В эту группу можно включить дебиторскую задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) и прочие оборотные активы. Ликвидность этих активов различна и зависит от субъективных и объективных факторов: квалификации финансовых работников предприятия, взаимоотношений с плательщиками и их платежеспособности, условий предоставления кредитов покупателям, организации вексельного обращения.

3. Медленно реализуемые активы (A 3) - наиболее ликвидные активы - это запасы, дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты), налог на добавленную стоимость по приобретенным ценностям. Желательно, использовав, данные аналитического учета, уменьшить НДС на сумму возмещения из прибыли предприятия. Товарные запасы не могут быть проданы до тех пор, пока не найден будет покупатель. Запасы сырья, материалов и незавершенной продукции могут потребовать предварительной обработки, прежде чем их можно будет продать н преобразовать в наличные средства. Следует обратить внимание, что статья «Расходы будущих периодов» не включается в эту группу.

4. Труднореализуемые активы (А 4) - активы, которые предназначены для использования в хозяйственной деятельности в течение относительно продолжительного периода времени. В эту группу можно включить статьи 1 раздела актива баланса «Внеоборотные активы».

Первые три группы активов в течение текущего хозяйственного периода могут постоянно меняться, и относятся к текущим активам предприятия. Текущие активы более ликвидные, чем остальное имущество предприятия.

Пассивы баланса по степени возрастания сроков погашения обязательств группируются следующим образом:

Наиболее срочные обязательства (П 1) - кредиторская задолженность, расчеты по дивидендам, прочие краткосрочные обязательства, а также ссуды, не погашенные в срок (по данным приложений к бухгалтерскому балансу).

2. Краткосрочные пассивы (П 2) - краткосрочные заемные кредиты банков н прочие займы, подлежащие погашению в течение 12 месяцев после отчетной даты.

3. Долгосрочные пассивы (П 3) - долгосрочные заемные кредиты и прочие долгосрочные пассивы (статьи 1V раздела баланса «Долгосрочные пассивы»).

4. Постоянные пассивы (П 4) - статьи I11 раздела баланса «Капитал и резервы» и отдельные статьи V раздела баланса, не вошедшие в предыдущие группы: «Доходы будущих периодов», «Резервы предстоящих расходов и платежей».

Классификация активов и пассивов баланса, их сопоставление позволяют дать оценку ликвидности баланса.

Ликвидность баланса - это степень покрытия обязательств предприятия такими активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств. Баланс считается абсолютно ликвидным, если:

А 1 > П 1

А 2 > П 2 (1)

А 3 > П 3

А 4 < П 4

Одновременное соблюдение первых трех правил обязательно влечет за собой достижение и четвертого, ибо если совокупность первых трех групп активов больше (или равна) суммы первых трех групп пассивов баланса, то четвертая группа пассивов обязательно перекроет (или будет равна) четвертую группу активов. Последнее положение имеет глубокий экономический смысл: когда постоянные пассивы перекрывают труднореализуемые активы, соблюдается важное условие платежеспособности - наличие у предприятия собственных оборотных средств, обеспечивающих бесперебойный воспроизводственные процесс; равенство же постоянных пассивов и труднореализуемых активов отражает нижнюю границу платежеспособности за счет собственных средств предприятия.

В случае, когда одно или несколько неравенств имеют знак, противоположный зафиксированному в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком по другой группе, хотя компенсация при этом имеет место лишь по стоимостной величине, поскольку в реальной платежной ситуации менее ликвидные активы не могут заменить более ликвидные.

Балансы ликвидности за несколько периодов дают представление о тенденциях к изменению финансового положения предприятия.

Для комплексной оценки ликвидности баланса в целом следует использовать общий показатель ликвидности (L), вычисляемый по формуле:

где А j ,П j – итоги соответствующих групп по активу и пассиву;

j

– весовые коэффициенты.

j

– весовые коэффициенты.

С помощью данного показателя осуществляется оценка изменения финансовой ситуации на предприятии с точки зрения ликвидности. Данный показатель применяется также при выборе наиболее надежного партнера из множества потенциальных партнеров на основе отчетности.

Общий показатель ликвидности баланса показывает отношение суммы всех ликвидных средств организации к сумме всех платежных обязательств (как краткосрочных, так и долгосрочных), при условии, что различные группы ликвидных средств и платежных обязательств входят в указанные суммы с весовыми коэффициентами, учитывающими их значимость с точки зрения сроков поступления средств и погашения обязательств. Данный показатель позволяет сравнивать балансы предприятия, относящиеся к разным отчетным периодам, а также балансы различных предприятий и выяснять, какой баланс более ликвиден.

Рассмотренный выше общий показатель ликвидности баланса выражает способность предприятия осуществлять расчеты по всем видам обязательств - как по ближайшим, так и по отдаленным. Этот показатель не дает представления о возможностях предприятия в плане погашения именно краткосрочных обязательств.

Степень покрытия обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Ликвидность баланса достигается установлением равенства между обязательствами предприятия и его активами.

Ликвидность предприятия отражают финансовые коэффициенты:

абсолютная ликвидность (ликвидность 1 степени) рассчитывается как отношение суммы денежных средств и краткосрочных финансовых вложений к краткосрочным долговым обязательствам; показывает, какая часть текущей задолженности может быть погашена в ближайшее к моменту составления баланса время;

ликвидность (ликвидность 2 степени) определяется как отношение денежных средств, краткосрочных финансовых вложений и дебиторской задолженности к краткосрочным долговым обязательствам;

покрытие, или текущая ликвидность (ликвидность 3 степени), рассчитывается как отношение всех оборотных средств (за вычетом расходов будущих периодов) к сумме срочных обязательств (сумма кредиторской задолженности и краткосрочных кредитов); показывает, в какой степени текущие активы покрывают краткосрочные обязательства.

Анализ основных показателей работы и инвестиционных процессов на предприятии будет неполным, если не рассчитать срок окупаемости инвестиций (t), направляемых на развитие предприятия или предотвращение кризиса.

Расчет ведется по формуле

t = А З / А П,

где А З - дополнительные затраты (инвестиции) на реализацию управленческого решения или бизнес-плана; А П - дополнительная прибыль, полученная в результате вложения инвестиций.

В условиях рыночных отношений считается эффективным дополнительное вложение средств на реализацию бизнес-планов (инвестиционных проектов) и других мероприятий на период, не превышающий три года. Вызвано это динамичностью процессов на мировом рынке, обусловленной воздействием научно- технического прогресса, возрастающей конкуренцией и других факторов.

Еще по теме Ликвидность баланса:

- Какие коэффициенты характеризуют ликвидность баланса?

- Понятие ликвидности и факторы, определяющие ее уровень