Кредиты Сбербанка - это программы, которые пользуются большой популярностью среди россиян. И причин для этого достаточно. Во-первых, это крупнейшее финансовое учреждение страны. Во-вторых, условия кредитования в этой компании по многим продуктам являются лучшими на рынке. В-третьих, учреждение имеет крупнейшую филиальную сеть, поэтому проблем с внесением платежей не возникает. Рассмотрим общие условия кредитования в Сбербанке.

Для кредитования физических лиц представлено два вида необеспеченных займа.

Кредит без поручителей в Сбербанке можно получить на сумму 1,5 млн рублей. Выданный заем необходимо погасить в течение пяти лет.

Кредит без справок и поручителей в Сбербанке может только получить владелец зарплатной карты. Все остальные заемщики обязательно подтверждают свою платежеспособность документально. Процентная ставка по данной программе находится в пределах 16,9–22,9% годовых. Оформление всех бумаг займет не более 2-3 дней.

Взять в Сбербанке может гражданин России, возраст которого 21−65 лет (на дату окончания договора). Клиент должен иметь официальное место работы и стабильный источник дохода.

Владельцам зарплатных карт дают кредит в кратчайшие сроки. Данная категория заемщиков может оформить кредит в Сбербанке на льготных условиях. Для них снижена процентная ставка. Для предоставления займа достаточно только одного паспорта.

Как взять кредит, вы уже знаете. Если условия выдачи потребительского кредита без поручителей в Сбербанке вас устраивают, то оставить заявку на его получение можете на сайте этой организации.

Оформить потребительский кредит в данном учреждении на более выгодных условиях могут клиенты, которые готовы предоставить поручительство физического лица. По этой программе сумма выдачи составляет 3 млн рублей. Процентная ставка равна 13,9–15,9% годовых. немногие банки. И при этом выдается кредит в Сбербанке без поручителей.

Как взять кредит, понятно. Остается заполнить анкету и воплотить свои планы в реальность.

Ипотека от Сбербанка

Сегодня ипотека - это реальный шанс приобрести собственные квадратные метры. Жилищный заем в Сбербанке можно оформить по следующим программам:

- приобретение готового и строящегося жилья;

- ипотека с государственной поддержкой;

- приобретение загородного жилья;

Самым выгодным предложением является программа с государственной поддержкой. Условия ее получения и рассмотрим более подробно.

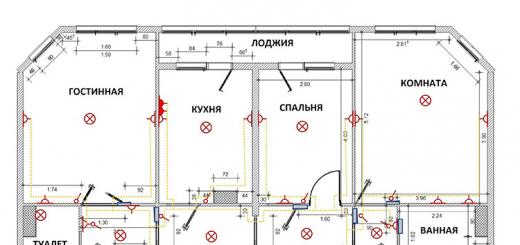

Ипотека предоставляется на приобретение строящегося жилья или имеющегося в готовой новостройке у аккредитованного банком застройщика.

Минимальный авансовый взнос - 20% от стоимости приобретаемой недвижимости. Для его оплаты может быть использован материнский капитал, но при условии, что ребенку уже исполнилось три года.

Льготная процентная ставка - фиксированная в течение всего срока кредитования. Она составляет 11,4% годовых. Сбербанк кредит по данной программе выдает на сумму до 8 млн рублей (для Москвы и Санкт-Петербурга). Жители других регионов могут получить не более 3 млн рублей. Договор заключается на срок от 12 до 360 месяцев.

Воспользоваться льготной ипотечной программой могут следующие категории лиц:

- россияне, которые стоят в очереди на получение жилья;

- граждане, нуждающиеся в улучшении жилищных условий;

- сотрудники бюджетной сферы.

Для получения ипотечного кредита в Сбербанке клиент должен соответствовать следующим требованиям:

- возраст заемщика 21−75 лет;

- официальное трудоустройство в течение последних шести месяцев;

- положительная кредитная история;

- стабильное финансовое состояние.

Если вышеуказанные требования соблюдены, то с получением ипотеки не возникнет никаких проблем. После того как заявка будет согласована, заемщику дается два месяца на выбор недвижимости.

В течение всего срока кредитования приобретенная недвижимость находится под арестом. Заемщик является ее владельцем, но пока долг не будет выплачен, не сможет ее ни продать, ни подарить.

Как получить кредит в Сбербанке на покупку недвижимости, вы уже знаете. Не откладывайте свою мечту об уютном и красивом доме. Все в ваших руках. Заполните заявку на кредит в Сбербанке прямо сейчас.

Залоговые займы

Также есть возможность получить нецелевые кредиты от Сбербанка России под залог недвижимости. Если у вас есть имущество, то вы можете его передать в залог. В таком случае ссуда выдается на более длительный срок и на большую сумму. По данной программе можно взять кредит в Сбербанке под 14–14,75% годовых.

В Сбербанке может только гражданин РФ. Это требование не может быть нарушено, несмотря на наличие залога. Подать заявку на кредит можно на сайте или в отделении. В первом случае заемщик экономит свое время, зато во втором получает полноценную консультацию специалиста. Он сообщит, как оформить кредит на выгодных условиях, поможет составить заявление-анкету и просчитает график выплат долга.

Оформить потребительский кредит в Сбербанке можно в течение одной-двух недель. Поданный пакет документ проанализируют за 2–5 дней, а затем нужно оформить сделку у нотариуса.

В качестве обеспечения рассматривается только недвижимое имущество. Кредит под залог автомобиля в Сбербанке не оформляется. Как правило, только автоломбарды принимают транспортные средства в качестве залога. Но заем будет очень дорогим, поэтому брать кредит в этих учреждениях не рекомендуется. Кредиты в Сбербанке для физических лиц имеют гораздо меньшую переплату.

Кредиты для бизнеса

Сбербанк представителям малого бизнеса предлагает различные программы: на пополнение оборотного капитала, приобретение коммерческой недвижимости и транспортных средств, банковские гарантии, экспресс-заемы, рефинансирование займов в других банках, лизинг.

Рассмотрим, на каких условиях можно получить экспресс-заем под залог без целевого назначения. Именно данная программа пользуется большим спросом у представителей малого бизнеса.

Полученные средства заемщик может использовать на приобретение товаров, пополнение активов, выплату заработной платы, выполнение расчетов с контрагентами и бюджетными организациями, на развитие бизнеса. Клиент, получающий заем, не должен подтверждать целевое использование денежных средств.

Кредит малому бизнесу в Сбербанке выдается под залог ликвидного имущества: оборудования и недвижимости. Дают его на сумму до 5 млн рублей. Погасить долг необходимо в течение 48 месяцев. Процентная ставка составляет от 17 до 19% годовых.

В Сбербанке кредиты для малого бизнеса выдают заемщикам, которые соответствуют следующим требованиям:

- возраст 23–60 лет;

- предпринимательская деятельность ведется не менее одного года (взять кредит на развитие бизнеса с нуля не получится);

- годовой объем выручки - не менее 60 млн рублей;

- расчетный счет предпринимателя должен быть открыт в отделении, в котором .

Возможная сумма выдачи займа зависит от прибыльности бизнеса и стоимости предоставленного залога. в Сбербанке взять сложнее. В качестве обеспечения лучше предоставить недвижимое имущество.

Предпринимательство и вся деятельность будет тщательно анализироваться. Заявку одобрят только в том случае, если бизнес является прибыльным.

Как подать заявку, мы рассмотрели выше. По такому же правилу вы можете заполнить анкету на кредит для малого бизнеса от Сбербанка.

Преимущества и недостатки

Следует отметить, что получение залогового кредита в Сбербанке России связано с определенными затратами для клиента. Во-первых, необходимо оплатить услуги нотариуса и оценщика. Во-вторых, вносить страховые платежи в течение всего срока кредитования. Но это того стоит.

Процентная ставка по обеспеченным займам значительно ниже, чем по потребительским ссудам. Поэтому лучше потратить немного больше времени и собрать все необходимые документы. Как правильно взять кредит, всегда можно узнать в отделении банка. Сотрудники предоставят подробную консультацию и ответят на все ваши вопросы.

Оформление ссуды в столь крупной компании также дает гарантии уверенности в будущем, ведь стабильность и надежность - главные качества, присущие данной организации. Широкая филиальная сеть тоже имеет свои плюсы. Даже находясь в командировке или отпуске, оплатить ежемесячный взнос по займу можно будет с легкостью, ведь банкоматы Сбербанка можно найти везде - как в мегаполисе, так и в небольшом районном центре.

Кроме того, у компании отлично развиты и другие каналы погашения. В последние годы все более востребованной становится оплата через интернет. В личный кабинет можно войти как через браузер компьютера, так и скачав приложение на любой гаджет. Эта новинка позволяет оплачивать долги из любой точки мира, что соответствует тенденции мобильности современного мира.

Конечно, если сравнить процентные ставки Сбера и других банков, можно увидеть, что в первом они могут быть несколько выше, поэтому самыми выгодными условия предоставления ссуд назвать нельзя. В то же время, оформляя заем здесь, можно быть уверенными в прозрачности сделки и отсутствии скрытых комиссий - репутация компании важнее, чем сиюминутные выгоды.

А вот небольшие кредитные компании такой щепетильностью не отличаются, поэтому даже при минимальной ставке переплатить там можно больше: за дополнительные услуги, комиссию при оплате задолженности и так далее. Кроме того, оформление займа в Сбербанке позволит рассчитывать на специальные предложения в будущем, которые действующим клиентам позволяют получить новые ссуды под низкий процент или получить премиальное обслуживание дебетовых карт.

Кредиты предоставляются физическим лицам - гражданам Российской Федерации в возрасте от 21 года при условии, что срок возврата кредита по договору:

При дифференцированных платежах - наступает до исполнения Заемщику 75 лет;

При аннуитетных платежах - ограничивается трудоспособным возрастом Заемщика.

Кредиты предоставляются, если иное не установлено другими нормативными документами Сбербанка России по кредитованию физических лиц:

По месту регистрации Заемщиков;

По месту нахожденияпредприятия – работодателя Заемщика, клиента Банка, при наличии заключенного трудового договора на неопределенный срок между ним и Заемщиком.

Предоставление кредита не по месту регистрации Заемщика осуществляется после получения от Банка по месту регистрации Заемщика информации о наличии (либо отсутствии) задолженности по кредитам, кредитной истории с последующим его уведомлением о факте выдачи кредита.

Кредитование Заемщика производится на основе:

Кредитного договора, предусматривающего единовременную выдачу кредита;

Договора об открытии невозобновляемой кредитной линии с установлением максимальной суммы кредита (лимита выдачи), которую сможет получить Заемщик в течение обусловленного срока и при соблюдении определенных условий (устанавливаются иными нормативными документами по кредитованию физических лиц). Выдача кредита производится в пределах лимита выдачи, при этом погашенная часть кредита не увеличивает свободный лимит выдачи.

Генерального соглашения об открытии рамочной кредитной линии с установлением лимита задолженности, на основе которого заключаются отдельные кредитные договоры.

Выдача и погашение кредитов производится в пределах установленного лимита задолженности в течение всего срока действия Генерального соглашения об открытии рамочной кредитной линии, при этом погашение ранее предоставленного кредита увеличивает свободный остаток лимита задолженности до первоначально установленного по Генеральному соглашению.

Максимальный размер кредита для каждого Заемщика определяется на основании оценки его платежеспособности и предоставленного обеспечения возврата кредита на момент его обращения в Банк (день регистрации в Банке заявления о предоставлении кредита), а также с учетом его благонадежности.

В качестве обеспечения Банк принимает:

Поручительства граждан Российской Федерации, имеющих постоянный источник дохода;

Поручительства юридических лиц;

Залог недвижимого имущества (в качестве единственного обеспечения не принимается, если другое не установлено иными нормативными документами Сбербанка России по кредитованию физических лиц);

Залог незавершенного строительством недвижимого имущества (в качестве единственного обеспечения не принимается, если другое не установлено иными нормативными документами Сбербанка России по кредитованию физических лиц);

Залог транспортных средств и иного имущества (в качестве единственного обеспечения не принимается, если иное не установлено другими нормативными документами Сбербанка России по кредитованию физических лиц);

Залог мерных слитков драгоценных металлов с обязательным хранением закладываемого имущества в Банке;

Залог эмиссионных и неэмиссионных ценных бумаг;

Гарантии субъектов Российской Федерации или муниципальных образований.

Банк вправе заключать договоры о сотрудничестве с третьими лицами - платежеспособными предприятиями, находящимися на расчетно-кассовом обслуживании в Банке, исполнительными органами субъектов Российской Федерации, муниципальных образований с целью кредитования отдельных категорий Заемщиков (работников этих предприятий, граждан, нуждающихся в улучшении жилищных условий) на условиях, соответствующих требованиям настоящего Порядка и иных нормативных документов Сбербанка России по кредитованию физических лиц.

Заемщик (Созаемщики) расписываются в получении информации об условиях предоставления кредита, расходах по кредиту и примерного графика платежей.

Принимая решение взять кредит, многие заемщики в первую очередь рассматривают предложения Сбербанка. Это закономерно: здесь выгодные тарифы и удобные условия обслуживания. В статье мы расскажем, какие есть виды кредитов для физических лиц в Сбербанке, в чем их преимущества и ограничения.

Требования к заемщикам

Сбербанк, как все коммерческие финансовые структуры, заинтересован в отношениях с платежеспособными клиентами. На этапе приема заявок, специалисты банка оценивают рейтинг заемщика, предупреждая риски невозвратов и просрочек.

Итак, кому одобрят заявку на ссуду в Сбербанке?

Основные требования к заемщикам таковы:

- Граждане РФ в возрасте от 21 года и до 75 лет на момент возврата ссуды;

- Наличие постоянных трудовых отношений и подтвержденного дохода. Суммы дохода семьи должно хватать на оплату повседневных нужд и обслуживание кредита;

- Наличие положительного кредитного рейтинга, отсутствие судебных исков.

Здесь приведены стандартные требования банка, но заявки заемщиков рассматриваются индивидуально. Поэтому, в каждом конкретном случае кредитования могут быть определенные условия, касающиеся обеспечения кредита, привлечения созаемщиков или поручителей, предоставления дополнительных справок или гарантий.

Кредитные продукты

Банк предлагает линейку кредитных продуктов, отвечающих различным потребностям клиентов. Здесь можно получить кредитку, оформить ипотеку, взять деньги по потребительскому займу. Рассмотрим подробнее виды кредитов для физических лиц в Сбербанке, и условия, действующие в 2017 году.

Потребительские кредиты

Самый популярный у населения вид кредитования – . Под этим термином понимают нецелевые денежные займы. В зависимости от суммы, срока и других параметров, банк выдает деньги с обеспечением либо без залога.

Приведем основные условия потребительских кредитов Сбербанка в 2017 году:

- Без обеспечения. Деньги выдаются на любые цели, не требуется залог и отчет о потраченных суммах. По условиям этого займа, можно получить сумму до 3 млн. рублей на период до 5 лет. Минимальный тариф составит 14,9% годовых, для держателей зарплатных карт есть льготы. Для одобрения заявки, заемщик должен представить подтверждение своих доходов и полный пакет документов;

- Под поручительство физических лиц. По этому виду займа, клиенты банка могут взять 5 млн. рублей в долг на 5 лет под ставку 13,9% годовых. Для получения ссуды необходимо поручительство одного или двух лиц, имеющих постоянный подтвержденный доход. Держатели зарплатных карт могут представить в банк всего два документа для рассмотрения заявки. Кредит выдается наличными либо перечислением на карту. Погашение производится равными частями;

- Нецелевой займ под залог недвижимости. Этот вид кредита дает возможность получить крупную сумму на длительный срок. По условиям максимальный размер ссуды составит 10 млн. рублей. Ограничением суммы будет стоимость залоговой недвижимости: кредит выдается в размере до 60% от цены объекта. Период пользования деньгами – до 20 лет. В залог можно предоставить любой объект, находящийся в собственности заемщика: квартиру, дом, гараж, дачу или земельный участок. Супруг(а) заемщика выступает в роли созаемщика, если его доход учитывался для определения максимального размера ссуды. Залоговое имущество подлежит обязательному страхованию. Страховка жизни и здоровья заемщика проводится на добровольной основе. Ограничения: данный вид кредита не выдается индивидуальным предпринимателям, собственникам бизнесов, членам КФХ;

- Кредит военнослужащим — участникам НИС. Специальное предложение банка для военнослужащих, участвующих в НИС и являющихся ипотечными заемщиками Сбербанка: потребительская ссуда на срок до 5 лет. На выбор два варианта: кредит без залога на сумму 500 000 рублей или с привлечением поручителей на сумму 1 000 000 рублей. Тариф составит 13,5% для обеспеченного займа или 14,5% для ссуды без залога. Деньги предоставляются на любые цели. Как правило, заемщики используют их на доплату за приобретаемое жилье, или на ремонт и оснащение новой квартиры. Банк не требует отчета о расходовании суммы;

- Кредит владельцам личных подсобных хозяйств. Лица, работающие в личных подсобных хозяйствах, могут получить до 1,5 млн. рублей под ставку 17,0% годовых на период до 5 лет. Обязательные условия: заемщик должен быть собственником (владельцем) подсобного хозяйства и представить поручительство физических лиц. В банк кроме заявления, паспорта и справки о доходах, нужно представить выписку из книги по учету подсобного хозяйства.

Ипотека

Ипотечные займы выдаются под залог недвижимости. Сбербанк предлагает несколько вариантов ипотеки, как на приобретение, так и на строительство жилья. Рассмотрим, какие условия действуют в 2017 году:

- Новостройки. Партнерами банка являются крупные компании-застройщики, и не удивительно, что здесь наиболее выгодные предложения по ипотеке на квартиры в новостройках. Кредит можно оформить на период до 30 лет, под ставку от 10,9% годовых. Требуется первоначальный взнос от 20% суммы покупки. Кроме стандартного предложения, есть акции от застройщиков с тарифами от 8,9% годовых. Обязательным условием является страхование приобретаемой квартиры;

- Готовое жилье. Кредиты на покупку жилья вторичного фонда в Сбербанке сегодня можно оформить на срок до 30 лет, имея 20% собственных средств на первый взнос. Минимальный размер ссуды составит 300 тыс. рублей, базовый тариф от 11,25% годовых. Проценты могут быть выше, если заемщик не имеет зарплатной карты банка и полиса страхования жизни и здоровья;

- Военная ипотека. Военнослужащих Сбербанк кредитует для покупки готового и строящегося жилья в рамках государственной программы. Размер ссуды составляет 2,22 млн. рублей, под ставку 10,9% годовых. Максимальный срок кредита 20 лет, но в каждом конкретном случае он устанавливается персонально и не может превышать 45-летия заемщика;

- Ипотека с материнским капиталом. Стоит отметить, что практически все ипотечные кредиты в Сбербанке можно оформить с применением материнского сертификата. Этим правом часто пользуются семьи с двумя и более детьми, решая свою жилищную проблему. Программа доступна для всех категорий заемщиков, в том числе для бюджетников, военнослужащих, молодых семей. Стандартные условия кредита: первый взнос от 20% стоимости недвижимости, ставки от 13% годовых, период до 30 лет. Особые требования: приобретаемая недвижимость должна быть оформлена в общую долевую собственность на всех членов семьи;

- Загородный дом. Немногие банки сегодня кредитуют проекты по строительству и приобретению загородных домов. В Сбербанке можно оформить такую ссуду, получить целевые деньги на строительство либо покупку дачи, приобретение в собственность земельного участка. Первый взнос составит 25% от суммы, ставка 11,75%, минимальный размер ссуды 300 тысяч рублей. Допускается привлечение трех созаемщиков в целях увеличения суммы кредитования. Супруги заемщиков выступают в роли созаемщиков в обязательном порядке, независимо от возраста;

- Кредитные карты. Отдельного внимания заслуживают кредитки Сбербанка. Кроме удобства использования, простоты оформления, преимущество их для клиентов в отличном сервисе и поддержке. Сбербанк предлагает держателям карт лучшие мобильные приложения и интернет-банкинг. Пользоваться счетом карты можно, находясь в любом месте, без ограничений во времени. В линейке кредиток есть классические и премиальные варианты. Лимиты кредитования устанавливаются для каждого клиента персонально, максимальный размер может составить 3 млн. рублей. Тарифы составляют от 21,9% годовых. Для оформления карты достаточно подать заявку в отделение банка. Владельцам зарплатных карт банк оформит оперативно, по двум документам. Перечень кредиток представлен на сайте .

Рефинансирование

Обсуждая виды кредитов в Сбербанке, нельзя обойти тему рефинансирования. К этому инструменту стоит обращаться в ряде случаев, например, для снижения ежемесячного взноса или удобства обслуживания нескольких займов.

Банк предлагает рефинансирование кредитов, полученных в сторонних банках: можно взять до 3 млн. рублей под 13,9% годовых, без залога. Многие заемщики получат выгоду, погасив более дорогие займы и переведя свой кредитный портфель в один банк.

Рефинансировать можно и ипотечные ссуды: в 2017 году Сбербанк предлагает такую услугу, выдавая деньги на срок до 30 лет с базовой ставкой 10,9% годовых. Этот вариант кредитования залоговый и требует страхования объекта недвижимости.

Раньше к заимствованию прибегали в крайних случаях, а сейчас покупка в рассрочку становится обыденным делом. Кредитные продукты являются источником дохода финансовых учреждений, поэтому они стараются предоставить клиенту больше предложений. Какие существуют кредиты Сбербанка физическим лицам в 2017 году, на каких условиях, по каким ставкам предлагает кредитная организация клиентам заемные средства?

Требования Сбербанка к заемщикам

В течение длительного периода Сбербанк демонстрирует финансовую стабильность и предлагает клиентам выгодные условия заимствования, льготные программы кредитования. Этого удается достичь благодаря тщательному подходу к отбору клиентов с целью минимизации рисков невозврата ссуд. В банке повышенные требования к заемщикам – перед предоставлением заимствования обязательно изучается кредитная история клиента и его платежеспособность.

Воспользоваться заемными средствами могут лица, которым исполнился 21 год. Предельным возрастом кредитования в день полного погашения задолженности считается 65 лет (для кредитов без предоставления обеспечения и поручительства) или 75 лет для всех других заимствований. Обязательным требованием является наличие дохода и не меньше шести месяцев трудового стажа на момент обращения за займом (общего – не меньше года).

Виды кредитов в Сбербанке для физических лиц

Предлагаемые кредитным учреждением заемные средства можно использовать для решения финансовых проблем, для покупки товаров, жилья, земельных участков. Разрабатывая кредитные программы Сбербанка для физических лиц, менеджмент банка старается учесть потребности различных категорий заемщиков. В зависимости от назначения, в банке можно взять:

- Потребительские ссуды. Такое заимствование относят к нецелевым, для него не предусмотрено подтверждение использования кредитных средств.

- Ипотечные займы. Оформление предполагает выдачу кредитных средств исключительно для приобретения недвижимости: домов, квартир, земельных участков, дач.

Потребительские кредиты физическим лицам

Самым затребованным видом заимствования в Сбербанке считается потребительская ссуда. Она доступна большинству клиентов, ее оформление упрощено – можно быстро получить, предоставив минимальное число документов. При выдаче кредита определяющим является размер дохода. Для гарантии возврата заемных средств величина заработка должна в два раза превышать месячную сумму погашения долга. Банк предлагает заемщикам оформить:

- Ссуду без обеспечения. Погасить ее необходимо до исполнения 65 лет.

- Заем с предоставлением поручителя. Под поручительство выдают кредитные средства клиентам, которые смогут вернуть деньги до 75 лет. В этом случае можно рассчитывать на заимствование гражданам с небольшими заработками, потому что для расчета общего дохода учитывается заработок созаемщика.

- Кредитование для военных, которые принимают участие в накопительно-ипотечной системе. Заемные средства предусмотрены для обустройства, приобретенного военнослужащим в кредит, жилья.

Ипотечные кредиты физическим лицам

В разработке кредитных продуктов для приобретения жилья учитывались потребности разных категорий населения. Кредитополучателям предоставляется возможность использовать средства материнского капитала для погашения задолженности, предлагается льготное кредитование молодым семьям. Существуют следующие физическим лицам в 2017 году:

- На покупку жилой площади в новостройках.

- На приобретения жилья на вторичном рынке.

- На строительство дома.

- Военная ипотека. Выгодный кредит для военнослужащих, когда основная часть или вся сумма долга и расходов по ссуде покрывается за счет поступлений накопительно-ипотечной системы.

Залоговые кредиты

Для нуждающихся в заимствовании больших сумм предусмотрен особый кредит Сбербанка для физических лиц, который предполагает предоставление в обеспечение имеющегося имущества. Такая ссуда сочетает характеристики двух видов кредитов – ипотечного и потребительского:

- может быть использована на любые цели без подтверждения использования;

- предусматривает оформление дополнительного залогового договора;

- можно одолжить до 10 млн рублей на период до 20 лет.

Условия кредитования в Сбербанке для физических лиц

Для жилищного и потребительского кредитования условия предоставления займов Сбербанком отличаются сроком и размером, но можно выделить общие условия финансового учреждения:

- выдаются заемные средства в национальной валюте без удержания комиссии;

- банком предусмотрена возможность для кредитополучателей досрочно полностью закрыть задолженность или внести большую, чем в утвержденном графике, сумму для погашения.

Нецелевые займы, рассчитаны на решение повседневных нужд, поэтому получение денег возможно на условиях:

- в размере от 300 тыс. рублей до 3 млн рублей (без предоставления обеспечения), 5 млн рублей (с предоставлением поручителя), максимально 10 млн рублей (при оформлении залога);

- на период от трех месяцев до пяти лет (10 лет при подписании залогового договора).

Кредиты на покупку жилья предусматривают наличие двух договоров: кредитования и залогового. Кредитный договор оформляется на условиях:

- средства выдаются от 300 тыс. рублей;

- срок заимствования до 30 лет;

- первоначальный взнос составляет не меньше 15% стоимости приобретаемого объекта;

- для первоначального взноса можно использовать средства материнского капитала;

- страхование имущества, которое передано в залог.

Процентные ставки в 2017 году

Приятной новостью для всех кредитополучателей стало снижение финансовым учреждением процентных ставок в феврале по всем кредитным продуктам. Воспользоваться акцией клиенты могут до июня 2017 года. Базовые ставки рассчитаны на клиентов банка. Самым выгодным периодом потребительского кредитования является срок до двух лет. Базовые процентные ставки на потребительский кредит начинаются с 12,9%, на жилищный – с 10,25%, они могут увеличиваться или снижаться при таких условиях:

- Полис медицинского страхования не является обязательным при заимствовании, но отказ от него означает повышение ставки на 1%.

- Для клиентов других банков ставка увеличивается на 1% в случае нецелевого займа, на 0,5% - при жилищной ссуде.

- Снижение возможно на 1% для подавших заявку на потребительский заем онлайн и на 0,5% при электронной регистрации сделки покупки жилья.

Предложения Сбербанка по кредитам физических лиц

Финансовым учреждением предусмотрены льготные условия кредитования:

- молодым семьям предоставляется снижение процентов по займу при приобретении жилья в построенных домах;

- при приобретении жилых площадей у застройщика – партнера банка продавец на семь лет компенсирует заемщику часть процентов по долговым обязательствам;

- пенсионерам.

Кредит без справок и поручителей

Даже при строгом подходе к отбору клиентов на предоставление ссуды банком учитывается реальность, что не все заемщики могут подтвердить свои доходы. Сбербанк выдает ипотечные ссуды без предоставления заемщиком поручителей и справки о доходах. Получить такое заимствование можно кредитополучателю, если он внесет первоначальный взнос больше 50% стоимости покупаемого жилья.

Для держателей зарплатных карт

С меньшим количеством документов могут заимствовать деньги участники зарплатного проекта. Для оформления потребительской ссуды без обеспечения в Сбербанке им необходимо предоставить только один документ – паспорт. Заемные средства выдаются зарплатным клиентам и владельцам вкладов по минимальной базовой процентной ставке. Получателям займа предлагается оформление кредитной карты с предоставлением лимита 150000-200000 рублей.

Для пенсионеров

По условиям финансового учреждения кредитование предоставляется трудоустроенным лицам до 75 лет, но, когда у пенсионера нет поручителя, тогда оформить ссуду могут лица до 65 лет. Для пенсионеров, получателей выплат в Сбербанке предоставляются те же льготы, что и для зарплатных клиентов:

- выдача ссуды без предоставления справок о доходах;

- назначение минимальной процентной ставки согласно тарифу кредитного продукта.

Рефинансирование кредитов 2017

С целью привлечения новых клиентов банк предлагает удобный кредитный продукт с привлекательной процентной ставкой, которая начинается с 13,9%. При наличии нескольких (до пяти) займов в других банках или Сбербанке, их можно объединить без предоставления залога в одну ссуду (рефинансировать) и получить преимущества:

- сэкономить на снижении процентов;

- при наличии займа с предоставлением залога снять обременение при переоформлении договора.

Документы для оформления кредита физическим лицам в Сбербанке

Заемщикам, чтобы оформить потребительский кредит, необходимо предоставить стандартный пакет документов:

- паспорт заявителя;

- справку о доходах.

При предоставлении поручителя нужно иметь паспорт и подтверждение доходов поручителя. При оформлении ипотечного кредитования или займа с залогом заявителю необходимо предъявить дополнительно документы на имущество, а если нет справки на доходы, то можно показать один из документов:

- военный билет;

- водительское удостоверение;

- загранпаспорт.

Порядок выдачи и погашения кредита физическим лицам

Получения займа предполагает следующий алгоритм действий:

- Подать заявку на ссуду в офисе банка или онлайн.

- Получить сообщение от сотрудника банка о решении на выдачу заимствования (происходит на протяжении 2-6 дней, быстрее – для зарплатных клиентов).

- Прийти в банк с предусмотренными для конкретного кредитного продукта документами и подписать договор кредитования.

Деньги выдаются кредитополучателю наличными или зачисляются на кредитную карту без удержания комиссии. Вместе с договором заемщик получает график погашения ссуды с указанием даты и суммы взноса. Вносить деньги необходимо ежемесячно равными частями (аннуитетами), величина взноса состоит из суммы процентов и долга. При несоблюдении сроков или размеров погашения заемщик уплачивает банку неустойку.

Как получить кредит в Сбербанке онлайн

Удобно заемщикам подавать заявку на получение ссуды онлайн, так можно сэкономить время и получить снижение процентной ставки. Клиенту необходимо:

- Определиться с видом кредитного продукта. Для облегчения выбора займа на сайте банка предусмотрен кредитный калькулятор. Можно ввести в ячейки калькулятора свой доход, запрашиваемую сумму ссуды, предполагаемый период заимствования и рассчитать ежемесячный платеж и сумму переплаты, а потом сравнить результаты по нескольким кредитам.

- Заполнить заявление-анкету под выбранным продуктом и отправить ее.

- После сообщения о положительном решении банка, посетить отделение с пакетом документов для оформления договора.

Видео: ставка кредита в Сбербанке для физических лиц в 2017 году

Некоторые кредитные продукты разработаны банком в тесной взаимосвязи с государственными программами поддержки отдельных категорий граждан.

Май 2016 года ознаменовался снижением процентных ставок. А вот предоставление отдельных видов займов для физических лиц временно приостанавливалось.

Как взять

По каждому отдельному кредитному продукту к заемщику банк может выдвигать специфические требования, но основные стандарты их сохраняются независимо от вида займа.

К ним относятся:

- Основной «кредитный» возраст не менее 21 года и не более 75 лет. При оформлении кредитной карты – не более 65 лет, образовательного кредита – от 14 лет, кредит без определенной цели (потребительский) с поручителем – с 18 лет.

- Гражданство РФ.

- Официальная трудовая занятость с непрерывным стажем на последнем месте 6 и более месяцев. Причем общий стаж должен быть не меньше 12 месяцев за последний 5-тилетний период. При кредитовании покупки жилья требуется только шестимесячный стаж на текущей работе. А для «зарплатных» клиентов не устанавливаются ограничения в сроках общего стажа.

- Соответствие регистрации месту оформления займа, нахождения объекта кредитования (жилья), работодателя заемщика (созаемщика), образовательного учреждения (при оформлении кредита на образование).

- Чистая история гашения предыдущих кредитов в российских банках.

- Документально доказанная способность оплачивать займ и проценты по нему. Для этого предоставляются справки о среднем доходе за последние 6 месяцев, налоговая декларация и т.д.). Некоторые кредитные продукты позволяют учесть доходы всей семьи или нескольких созаемщиков (не более 3-х).

(Образец заявки на кредит в Сбербанке Вы можете скачать ).

Потребительские займы

Нецелевые кредиты (потребительские) – это займы, выдача которых не требует предоставления залога и указания в кредитном договоре конкретной цели.

Без поручительства и залога. Недостатки такого продукта – это самые высокие проценты за пользование и выдача его только в российских рублях сроком до 5 лет.

Без поручительства и залога. Недостатки такого продукта – это самые высокие проценты за пользование и выдача его только в российских рублях сроком до 5 лет.

А вот оформление его не требует суеты с документами и занимает минимум времени. Также при оформлении есть возможность воспользоваться определенными льготами, если заемщик соответствует установленным требованиям.

Получить по кредиту можно от 15 000 руб. до полутора млн. Ставка по процентам будет зависеть от срока кредитования и от того, является ли заемщик клиентом банка. Диапазон процента варьируется в пределах 17,5-26,5% годовых.

При наличии зарплатной или пенсионной карты в Сбербанке срок принятия решения снижается до 2-х часов, а пакет предоставляемых документов ограничивается паспортом. Если же карты нет, то необходимо еще предоставить трудовую книжку и справку о трудовом доходе за последнее полугодие.

С финансовым поручительством. Оформление этого кредита позволит снизить расходы на уплату процентов, причем сумма кредита значительно увеличивается и может составить 3 млн. рублей.

С финансовым поручительством. Оформление этого кредита позволит снизить расходы на уплату процентов, причем сумма кредита значительно увеличивается и может составить 3 млн. рублей.

Срок кредитования остается таким же, как при необеспеченном займе, а вот возрастной диапазон расширяется.

Если при негарантированном займе возраст заемщика должен попадать под ограничения 25-65 лет, то с финансовым поручительством получить средства можно уже с 18 лет и аж до 75.

Ставки процентов составляют от 16,5 до 25,5. Причем наличие зарплатной или пенсионной карты также является приоритетным.

Кредит на рефинансирование.

Кредит на рефинансирование.

Служит специально для гашения ранее возникших кредитных долгов перед другими банками или финансовыми организациями. оформление данного вида кредита предусматривает дополнительные расходы на страховку, комиссии, услуги нотариуса и независимого оценщика.

Поэтому следует сопоставить общую сумму таких расходов с имеющимся долгом, подлежащим рефинансированию, и рассчитать выгоду от оформления кредита на рефинансирование. (Кстати, интересную статью о рефинансировании ипотеки Вы можете прочитать ).

Кредитные карты. Удобный вариант, когда обеспечен постоянный доступ к безналичным средствам.

Кредитные карты. Удобный вариант, когда обеспечен постоянный доступ к безналичным средствам.

Выдержав установленные банком сроки гашения истраченной суммы (50 дней), заемщик практически не понесет растрат на за пользование кредитными средствами, кроме ежегодно взимаемой платы за обслуживание в размере 750 руб. в год. А вот при просрочке процентная ставка может достигать 33.

К возможным расходам еще стоит добавить комиссии при снятии наличных с кредитки. При безналичном расчете она отсутствует. Карта выдается на три года с максимальным лимитом кредитования в 600 тыс. руб.

Стоит учесть: независимо от срока действия карты, кредитный счет закроется только после полного гашения долга и по заявлению клиента.

Ипотечные

Для содействия в решении жилищной проблемы населения, государством разработано несколько выгодных программ для приобретения жилья.

Для содействия в решении жилищной проблемы населения, государством разработано несколько выгодных программ для приобретения жилья.

Они широко применяются в кредитовании покупки жилья населением. Для семей более, чем с одним ребенком Сбербанк в 2016 году предлагает предоставление ипотечного кредита с частичной оплатой долга средствами материнского капитала.

Ипотечные займы делятся на:

Примите к сведению: имеется такой вид кредитования, как частичная выдача средств по мере продвижения строительства. Обязательным является предоставление заемщиком документов, подтверждающих расход средств на строительные работы.

Целевые предложения

Отдельной группой кредитных предложений государственного банка являются кредиты на реализацию конкретных целей:

- Целевой образовательный кредит. Позволит обеспечить получение среднего и высшего профессионального образования независимо от формы обучения.

Срок кредитования может изменяться в зависимости от срока обучения, а сумма кредита равняться полной стоимости всего периода обучения. Обеспечение для получения займа не является обязательным.

- Кредит на развитие подсобного хозяйства. Владельцы частных хозяйств могут воспользоваться кредитным предложением для развития своего дела. Привлекательным это кредитное предложение делают сроки кредитования от 2 до 5 лет и сумма кредита до 700 тыс.

Акции

Для поддержания интереса к банковским продуктам и для соответствия рынку спроса и предложений Сбербанк периодически обновляет акционную линейку кредитных продуктов.

Для поддержания интереса к банковским продуктам и для соответствия рынку спроса и предложений Сбербанк периодически обновляет акционную линейку кредитных продуктов.

Востребованной оказалась «Акция на новостройки», которая будет действовать до конца 2016 года и предусматривает сниженную процентную ставку на жилищные кредиты.

Смотрите актуальное видео об условиях получения в Сбербанке: