Паи ПИФов - слаборазвитый на российском рынке ценных бумаг вид финансовых инструментов, который вызвал действия регулятора, направленные на возвращение фондам изначальных инвестиционных функций. Рассмотрим особенности бухгалтерского учета паев инвестиционных фондов и включения таких вложений в расчет капитала кредитных организаций, а также особенности резервирования паев, которое служит своего рода защитным механизмом от использования банками ПИФов в качестве способа избавления от некачественных активов.

Паи паевых инвестиционных фондов отнюдь не самый распространенный вид вложений из встречающихся в инвестиционных и торговых портфелях кредитных организаций. В первую очередь это связано со слабым развитием данного вида финансовых инструментов на российском рынке ценных бумаг. В то же время большая часть ПИФов не имеют листинга на бирже и представляют собой одну из форм, опять же не самую распространенную, управления активами относительно ограниченной группы инвесторов.

Чтобы обозначить тему статьи, вспомним определения, приведенные в Федеральном законе от 29.11.2001 N 156-ФЗ "Об инвестиционных фондах".

Паевой инвестиционный фонд (ПИФ) - это обособленный имущественный комплекс, состоящий из имущества, переданного его учредителем (учредителями) в доверительное управление управляющей компании, и из имущества, полученного в процессе такого управления; доля в праве собственности на имущество удостоверяется ценной бумагой, выдаваемой управляющей компанией.

Инвестиционный пай является именной ценной бумагой, удостоверяющей долю его владельца в праве собственности на имущество, составляющее ПИФ. Каждый инвестиционный пай удостоверяет одинаковые права и одинаковую долю в праве общей собственности на имущество, составляющее паевой инвестиционный фонд.

В зависимости от порядка погашения паев по требованию владельца ПИФы бывают открытыми, биржевыми, интервальными, закрытыми.

Согласно Положению о составе и структуре активов акционерных инвестиционных фондов и активов паевых инвестиционных фондов, утвержденному Приказом ФСФР России от 28.12.2010 N 10-79/пз-н, в зависимости от состава и структуры активов ПИФы относятся к одной из следующих категорий:

1) фонд денежного рынка;

2) фонд облигаций;

3) фонд акций;

4) фонд смешанных инвестиций;

5) фонд прямых инвестиций;

6) фонд особо рисковых (венчурных) инвестиций;

7) фонд фондов;

8) рентный фонд;

9) фонд недвижимости;

10) ипотечный фонд;

12) кредитный фонд;

13) фонд товарного рынка;

14) хедж-фонд;

15) фонд художественных ценностей;

16) фонд долгосрочных прямых инвестиций.

Бухгалтерский учет паев инвестиционного фонда

Пай, удостоверяя долю в имуществе ПИФа, является долевой ценной бумагой и в соответствии с требованиями Положения Банка России от 16.07.2012 N 385-П "О Правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации" (далее - Положение N 385-П) отражается в бухгалтерском учете на лицевом счете одного из двух балансовых счетов:

506 "Долевые ценные бумаги, оцениваемые по справедливой стоимости через прибыль или убыток";

507 "Долевые ценные бумаги, имеющиеся в наличии для продажи".

Бухгалтерский учет паев осуществляется в порядке, аналогичном учету других долевых ценных бумаг. Приобретение паев за счет денежных средств отражается следующим образом:

Дт 506 "Долевые ценные бумаги, оцениваемые по справедливой стоимости через прибыль или убыток" (507 "Долевые ценные бумаги, имеющиеся в наличии для продажи")

Кт 30602 "Расчеты кредитных организаций - доверителей (комитентов) по брокерским операциям с ценными бумагами и другими финансовыми активами" (20202 "Касса кредитных организаций", 47407 "Расчеты по конверсионным операциям, производным финансовым инструментам и прочим договорам (сделкам), по которым расчеты и поставка осуществляются не ранее следующего дня после дня заключения договора (сделки)", 47408 "Расчеты по конверсионным операциям, производным финансовым инструментам и прочим договорам (сделкам), по которым расчеты и поставка осуществляются не ранее следующего дня после дня заключения договора (сделки)").

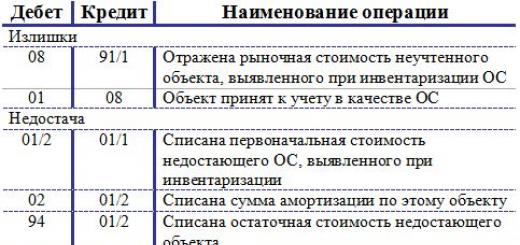

Поскольку приобретение паев может осуществляться за счет передачи в состав ПИФа имущества (недвижимости, ценных бумаг), операции по приобретению пая должны отражаться параллельно с выбытием данного имущества. На примере не используемой в основной деятельности недвижимости выглядеть это должно следующим образом:

Дт 61209 "Выбытие (реализация) имущества"

Кт 60408 "Недвижимость (кроме земли), временно не используемая в основной деятельности";

Дт 60602 "Амортизация недвижимости (кроме земли), временно не используемой в основной деятельности"

Кт 61209 "Выбытие (реализация) имущества";

Дт 50708 "Долевые ценные бумаги, имеющиеся в наличии для продажи прочих нерезидентов"

Кт 61209 "Выбытие (реализация) имущества".

Аналогичным образом операции по приобретению паев в счет ценных бумаг следует отражать посредством балансового счета 61210 "Выбытие (реализация) ценных бумаг", а по приобретению прав требования - посредством балансового счета 61212 "Выбытие (реализация) и погашение приобретенных прав требования".

Определяя для себя способ учета паев ПИФов по справедливой стоимости, кредитной организации следует выбрать релевантную модель переоценки и утвердить ее в учетной политике. Источниками информации для переоценки могут служить:

Текущие рыночные котировки для паев, имеющих листинг на бирже;

Информация о внебиржевых сделках;

Стоимость имущества, составляющего ПИФ, определяемая на основании отчета управляющей компании.

Переоценка паев ПИФов, учитываемых по справедливой стоимости через прибыль или убыток, отражается на счетах 50620 "Переоценка ценных бумаг - отрицательные разницы", 50621 "Переоценка ценных бумаг - положительные разницы" в корреспонденции со счетами 70602 "Доходы от переоценки ценных бумаг" и 70607 "Расходы от переоценки ценных бумаг".

Переоценка паев ПИФов, имеющихся для продажи, отражается на счетах 50720, 50721 в корреспонденции со счетами 10603 "Положительная переоценка ценных бумаг, имеющихся в наличии для продажи" и 10605 "Отрицательная переоценка ценных бумаг, имеющихся в наличии для продажи".

Выбытие паев отражается аналогично операциям по выбытию иных ценных бумаг - на балансовом счете 61210 "Выбытие (реализация) ценных бумаг". В упрощенном виде - при отсутствии переоценки или резервов на возможные потери - это будет отражено в учете следующим образом:

Дт 61210 "Выбытие (реализация) ценных бумаг"

Кт 50708 "Долевые ценные бумаги, имеющиеся в наличии для продажи прочих нерезидентов" (иной счет по учету вложений в паи);

Дт 20202 "Касса кредитных организаций" (иной счет по учету денежных средств)

Кт 61210 "Выбытие (реализация) ценных бумаг".

Резервирование паев ПИФов

Согласно п. 1.1 Положения Банка России от 20.03.2006 N 283-П "О порядке формирования кредитными организациями резервов на возможные потери" (далее - Положение N 283-П) его требования не распространяются на активы, учитываемые по текущей (справедливой) стоимости, равно как и нормы Положения N 385-П не предусматривают создания резервов на возможные потери по ценным бумагам, учитываемым по справедливой стоимости. Таким образом, котируемые на рынке ценных бумаг паи резервированию не подлежат.

Ниже, в таблице, приведены данные ММВБ о паях ПИФов, имеющих листинг на бирже, по состоянию на 1 декабря 2013 г. Как можно заметить, лишь 11 паев включены в котировальные списки А, а в целом котировальные списки содержат информацию по 68 паям.

Таблица

Данные ММВБ о паях ПИФов, имеющих листинг на бирже, по состоянию на 1 декабря 2013 г.

|

Уровень листинга |

Количество паев |

Количество эмитентов |

|

Котировальный список А1 |

||

|

Котировальный список А2 |

||

|

Котировальный список Б |

||

|

Всего по котировальным спискам |

||

|

Всего по перечню внесписочных ценных бумаг |

||

Но стоимость большей части паев ПИФов не может быть определена на основании рыночных котировок.

Если справедливая стоимость паев не может быть надежно определена ни одним из возможных способов, они подлежат резервированию в соответствии с п. 2.6 Положения N 283-П. Появление данной нормы связано с практикой использования ПИФов для целей, отличных от инвестирования.

Когда в п. 2 ст. 170 НК РФ еще не было пп. 5, ПИФы позволяли кредитным организациям избавиться от двойного налогообложения НДС при реализации недвижимого (и не только) имущества. Передача отступного является объектом налогообложения НДС, а при дальнейшей реализации банк до недавнего времени был обязан начислять налог вторично. Особенно болезненно это было в отношении коммерческой недвижимости, которая и составляла львиную долю внеоборотных запасов, поэтому передача данного имущества в состав ПИФа недвижимости (операция, не облагаемая НДС) представлялась разумным выходом из сложившейся ситуации. В кризисные 2008 - 2010 гг. эта проблема стала особенно актуальна, равно как и риск снижения капитала от переизбытка материальных запасов в соответствии с п. 5.2 Положения Банка России от 10.02.2003 N 215-П "О методике определения собственных средств (капитала) кредитных организаций". Таким образом, передача недвижимости в состав ПИФа стала востребованным способом вывода данных активов с баланса кредитной организации.

В настоящее время согласно п. 2.7 Положения N 283-П при передаче в состав имущества ПИФа недвижимости, не используемой в банковской деятельности, данные активы остаются элементами расчетной базы пропорционально их доле в составе имущества ПИФа и доле банка в данном фонде. Резервы создаются с применением коэффициентов, приведенных в п. 2.7.3 Положения N 283-П:

Для активов, учитываемых на балансе от 1 года до 2 лет, - не менее 10%;

Для активов, учитываемых на балансе от 2 до 3 лет, - не менее 20%;

Для активов, учитываемых на балансе от 3 до 4 лет, - не менее 35%;

Для активов, учитываемых на балансе от 4 до 5 лет, - не менее 50%;

Для активов, учитываемых на балансе 5 лет и более, - не менее 75%.

Точкой для отсчета срока должна стать дата принятия не используемой в банковской деятельности недвижимости на баланс кредитной организации.

Другой причиной пристального внимания регулятора к проблеме резервирования паев ПИФов стала практика перевода в состав их активов некачественных ссуд. Реакцией на данную проблему стало Письмо Банка России от 04.09.2009 N 106-Т "Об особенностях оценки рисков банков в отношении вложений в паи закрытых паевых инвестиционных фондов" (далее - Письмо N 106-Т). Впоследствии изложенная в данном Письме позиция с небольшими дополнениями была официально закреплена в п. 2.6 Положения N 283-П и сводится к следующему:

1. Передача ссуд в состав активов ПИФа не освобождает кредитную организацию от оценки рисков и создания резервов по ним.

2. Если по переданным в состав активов ПИФа ссудам ранее был сформирован резерв в соответствии с требованиями Положения Банка России от 26.03.2004 N 254-П "О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности", то и в дальнейшем оценка данного актива должна производиться аналогичным образом.

3. Минимальный размер резерва по ссудам в составе активов ПИФа должен составлять 21%.

Величина элементов расчетной базы по рассмотренным активам должна рассчитываться исходя из соотношения различных видов активов в составе имущества ПИФа, а также доли участия кредитной организации в ПИФе.

Капитал и нормативы

Поскольку ПИФы представляют собой имущественный комплекс, состоящий из различного рода активов, этим обусловлен ряд нюансов, подробно раскрытых в Положении Банка России от 28.12.2012 N 395-П "О методике определения величины и оценке достаточности собственных средств (капитала) кредитных организаций (Базель III)" (далее - Положение N 395-П).

1. Величину базового (основного) капитала согласно п. 2.2.4 Положения N 395-П уменьшают не только вложения в собственные акции, но и вложения в паи ПИФов, в том числе переданные в доверительное управление, если составляющее фонды имущество является акциями (долями) и иным источником собственного капитала кредитной организации. В расчет принимается часть акций, приходящаяся на принадлежащую кредитной организации долю в праве общей долевой собственности на имущество, составляющее ПИФ.

2. Величину базового капитала в соответствии с п. 2.2.9 Положения N 395-П уменьшают вложения кредитной организации в обыкновенные акции (доли) финансовых организаций (в т.ч. финансовых организаций - нерезидентов), в том числе вложения в паи ПИФов, включая переданные в доверительное управление, если составляющее фонды имущество является акциями (долями) или иным источником капитала финансовой организации, и (или) средства фондов в соответствии с отчетами доверительных управляющих инвестированы в акции (доли) или иные источники капитала финансовой организации (в части источников капитала финансовой организации, приходящихся на принадлежащую кредитной организации долю в праве общей долевой собственности на имущество, составляющее фонд).

3. Согласно п. 4.2.2 Положения N 395-П величину собственного капитала уменьшают превышающие сумму источников основного и дополнительного капитала вложения кредитной организации:

В сооружение, создание и приобретение основных средств (за вычетом начисленной амортизации), а также материальных запасов, в том числе переданных в доверительное управление;

Паи ПИФов недвижимости, включая переданные в доверительное управление, в случае если имущество фондов составляют здания, сооружения, объекты незавершенного строительства, земельные участки (права аренды указанных объектов) и (или) средства которых в соответствии с отчетами доверительных управляющих инвестированы в сооружение, создание и приобретение аналогичных объектов (в части вложений, приходящихся на принадлежащую кредитной организации долю в праве общей долевой собственности на имущество, составляющее паевой инвестиционный фонд).

Вложения в паи паевых инвестиционных фондов не участвуют в расчете рыночного риска.

Вложения в паи ПИФов включаются в расчет кодов 8823 и 8824, участвующих в расчете норматива достаточности собственных средств (капитала) банка (Н1).

В Письме N 106-Т регулятором также выражено мнение по нескольким аспектам учета вложений в паи ПИФов для целей расчета нормативов:

1. При включении в расчет норматива достаточности собственных средств (капитала) банка (Н1) паев ЗПИФов к ним применяются коэффициенты риска, установленные в отношении ссуд, права требования по которым переданы в состав активов ЗПИФа.

2. Расчет нормативов максимального размера риска на одного заемщика или группу связанных заемщиков (Н6), а также максимального размера крупных кредитных рисков (Н7), максимального размера кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам) (Н9.1), и совокупной величины риска по инсайдерам банка (Н10.1) производится в отношении прав требований по ссудам, составляющим имущество ЗПИФа.

3. Норматив Н6 в отношении управляющей компании кредитного ЗПИФа не рассчитывается. В расчет норматива использования собственных средств (капитала) банка для приобретения акций (долей) других юридических лиц (Н12) в рассматриваемом случае не включаются паи ЗПИФа.

Выводы

Усилия регулятора в части правил резервирования паев ПИФов, а также их участия в расчете капитала и нормативов направлены в первую очередь на противодействие использованию ПИФов в качестве инструмента избавления от некачественных активов. Практически все закрепленные в законодательной базе ограничения касаются ПИФов, используемых кредитными организациями для вывода с баланса непрофильной недвижимости, некачественных ссуд, собственных выкупленных акций. Благодаря этому попытки завуалировать возникшие риски лишились смысла, а предназначение ПИФов выполнять прежде всего инвестиционные функции, таким образом, приобрело законодательные предпосылки.

Активы паевого инвестиционного фонда должны быть обособлены от активов управляющей компании и имущества владельцев инвестиционных паев фонда. Это требование обеспечивается за счет учета активов ПИФ на отдельном балансе управляющей компании. Для расчетов по операциям, связанным с доверительным управлением паевым инвестиционным фондом, открывается отдельный банковский счет (счета), а для учета прав на ценные бумаги, составляющие паевой инвестиционный фонд, отдельный счет (счета) депо. Такие счета открываются на имя управляющей компании с указанием на то, что она действует в качестве доверительного управляющего, и с указанием названия паевого инвестиционного фонда. Имена (наименования) владельцев инвестиционных паев при этом не указываются. При регистрации прав на недвижимосе имущество в отношении недвижимости ЗПИФН в Росреестре делается специальная запись о том, что собственниками объекта недвижимости являются владельцы инвестиционных паев такого-то ПИФа под управлением такой-то управляющей компании.

Самостоятельные требования к специальному учету активов ПИФ в рамках инвестиционного законодательства установлены, прежде всего, в отношении форм регистров и отчетности, которая предоставляются в ЦБ РФ, ежедневной регистрации каждой операции с имуществом ПИФ, ежедневном составлении перечней имущества, составляющего паевой инвестиционный фонд (см. Постановление ФКЦБ РФ от 18.02.2004 №04-5/пс "О регулировании деятельности управляющих компаний акционерных инвестиционных фондов и паевых инвестиционных фондов", Постановление ФКЦБ РФ от 22.10.2003 №03-41/пс "Об отчетности акционерного инвестиционного фонда и отчетности управляющей компании паевого инвестиционного фонда"). Параллельно осуществляется бухгалтерский учет имущества ПИФ по стандартным правилам.

Основные нормы, регулирующие вопросы документооборота в управляющей компании содержатся в Постановлении ФКЦБ РФ от 18.02.2004 N 04-5/пс "О регулировании деятельности управляющих компаний акционерных инвестиционных фондов и паевых инвестиционных фондов" и Постановлении ФКЦБ РФ от 10.02.2004 N 04-3/пс "О регулировании деятельности специализированных депозитариев акционерных инвестиционных фондов, паевых инвестиционных фондов и негосударственных пенсионных фондов".

Особенности учета управляющей компанией имущества ПИФ:

- учет каждой операции, а также ведение и хранение в этой связи системы документов в порядке, определяемом нормативными актами ФСФР России (ЦБ РФ);

- предварительное согласование почти всех операций, совершаемых управляющей компанией в ходе доверительного управления ПИФ, в том числе путем подписания и обмена электронными документами между управляющей компанией, специализированным депозитарием и банком.

Управляющая компания, наряду с подлинными экземплярами первичных документов и копиями документов, подтверждающих права на недвижимое имущество, составляющее закрытый паевой инвестиционный фонд, обязана хранить:

- учетный журнал (ведется в контексте учета операций Фонда);

- перечни имущества (составляются каждый день);

- документы, связанные с определением стоимости чистых активов паевого инвестиционного фонда, а также расчетной стоимости инвестиционного пая паевого инвестиционного фонда;

- документы, подтверждающие согласие специализированного депозитария на распоряжение имуществом, составляющим паевой инвестиционный фонд;

- документы, подтверждающие правильность начисления и выплаты вознаграждения управляющей компании, специализированному депозитарию, лицу, осуществляющему ведение реестра владельцев инвестиционных паев паевого инвестиционного фонда, аудитора и оценщика,

- а также собственно первичные документы, являющиеся основаниями для совершения операций с имуществом Фонда.

Приложение

К Приказу № СГ-02/03-09

от 01.01.01 г.

ПОЛОЖЕНИЕ

3.2. Требования к аналитике по счетам бухгалтерского учета:

Счет 51 «Расчетные счета».

Банковские счета

Счет 52 «Валютные счета».

Банковские счета

Виды валют

Счет 55 «Специальные счета в банках».

Банковские счета

Счет 57 «Переводы в пути».

Рубли, валюта (по видам валют)

Счет 58 «Финансовые вложения (ценные бумаги)».

Эмитент

Расходы принимаются к бухгалтерскому учету в сумме, исчисленной в денежном выражении, равной величине оплаты в денежной и иной форме или величине кредиторской задолженности . Величина оплаты и (или)кредиторской задолженности определяется из цены и условий, установленных договором между Фондом и поставщиком (продавцом) или иным контрагентом .

Для целей бухгалтерского учета расходами Фонда не признается выбытие активов в виде предварительной оплаты товаров, услуг и иных ценностей (авансов). На соответствующих субсчетах «Доходы от переоценки финансовых вложений», и «Расходы от переоценки финансовых вложений» счета «Прочие доходы и расходы» отражается результат от переоценки финансовых вложений.

На субсчете «Доходы в виде дивидендов и процентов по финансовым вложениям» счета «Прочие доходы и расходы» учитываются доходы в виде дивидендов и процентов по финансовым вложениям, полученным по финансовым вложениям, являющихся имущества Фонда.

На субсчете «Доходы в виде штрафов, пеней, неустоек» счета «Прочие доходы и расходы» учитываются доходы в виде штрафов, пеней, неустоек по договорам заключенным в рамках деятельности Фонда.

Штрафы, пени, неустойки, возникающие при невыполнении обязательств по оплате договоров заключаемых в рамках деятельности Фонда, уплачивает Управляющая компания Фонда.

По кредиту счета 91 «Прочие доходы и расходы» субсчет «Прочие доходы от операционной деятельности» отражается информация о доходах в виде

Дивидендов и процентов по финансовым вложениям в корреспонденции с дебетом счета 76 «Расчеты с разными дебиторами и кредиторами, субсчет «Расчеты по процентам и дивидендам к получению;

В виде штрафов, пеней и неустоек, полученных Фондом и прочих доходах в корреспонденции с дебетом счета 76 «Расчеты с разными дебиторами и кредиторами» по субсчетам в зависимости от вида дохода.

По дебету счета 91 «Прочие доходы и расходы» учитываются все расходы, связанные с операционной деятельностью Фонда и осуществляемые за счет имущества Фонда, за исключением расходов:

· отнесенных на увеличение первоначальной стоимости финансовых вложений,

· квалифицируемых как расходы на продажу ценных бумаг и отнесенных в дебет счета «Продажи»

· расходов на выплату вознаграждения управляющей компании и оплату услуг специализированного депозитария, аудитора, оценщика, относимых за счет резерва предстоящих расходов.

Расходы начисляются по кредиту счета 91 «Прочие доходы и расходы» в корреспонденции со счетом 76 «Расчеты с разными дебиторами и кредиторами» по субсчетам в зависимости от вида расходов либо со счетом 68 «Расчеты по налогам и сборам» субсчет «расчеты по прочим платежам в бюджет »

Списание итогового результата по счету 91 «Прочие доходы и расходы», осуществляется ежемесячно на счет 86 «Целевое финансирование», субсчет «Прирост или уменьшение стоимости Фонда» в корреспонденции со счетом 91.9 «Сальдо прочих доходов и расходов»

Закрытие субсчета «Доходы по ценным бумагам» счета 91 «Прочие доходы и расходы» внутренними записями на субсчет «Сальдо прочих доходов и расходов» счета 91 «Прочие доходы и расходы» производится по окончании отчетного года.

3.3.12. Учет операций с инвестиционными паями.

Для обобщения информации о наличии и движении инвестиционных паев Фонда, а также для учета прироста или уменьшения стоимости имущества Фонда используется счет 86 «Целевое финансирование», субсчет «Инвестиционные паи».

Аналитический учет по счету 86 «Целевое финансирование», субсчет «Инвестиционные паи», ведется по каждому инвестору, предоставившему имущество в доверительное управление.

3.3.13. Учет выданных инвестиционных паев.

Денежные средства и иное имущество, поступившие от инвесторов в счет оплаты стоимости инвестиционных паев, после внесения приходной записи в Реестре владельцев инвестиционных паев отражаются в учете записью по дебету счета 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Расчеты по размещению паев» и кредиту счета 86 «Целевое финансирование», субсчет «Инвестиционные паи».

3.3.14. Учет погашенных инвестиционных паев.

Денежные средства, причитающиеся пайщику при погашении инвестиционных паев, после внесения расходной записи в Реестре владельцев инвестиционных паев отражаются в учете записью по дебету счета 86 «Целевое финансирование», субсчет «Инвестиционные паи» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Расчеты по погашению паев».

При погашении инвестиционных паев Управляющая компания Фонда является налоговым агентом по исчислению и уплате налога на доходы физических лиц. Указанный налог Управляющая компания исчисляет в соответствии с положениями 23 Налогового кодекса РФ.

Если физическое лицо приобрело инвестиционные паи у третьих лиц, то для подтверждения расходов по приобретению инвестиционных паев необходимо предоставить в бухгалтерию Управляющей компании следующие документы:

а) если инвестиционные паи Фонда приобретены через брокера:

Брокерский договор, отчет брокера,

Расходы по регистрационным и брокерским услугам подтверждаются документами о совершении платежа.

Расходы по депозитарным услугам подтверждаются договором и документами о совершении платежа.

б) если инвестиционные паи Фонда приобретены по договору купли-продажи:

Договор купли-продажи инвестиционных паев,

Документы, подтверждающие совершение платежа продавцу инвестиционных паев.

Документы, подтверждающие расходы должны быть предоставлены физическим лицом не позднее 15 дней с даты подачи заявки на погашение инвестиционных паев. По окончании этого срока Управляющая компания рассчитывает и удерживает налог на доходы физических лиц с суммы исчисленного дохода, причитающегося за погашенные паи в момент выплаты этого дохода.

Погашение инвестиционных паев Фонда осуществляется за счет денежных средств, составляющих Фонд. В случае недостаточности денежных средств для погашения инвестиционных паев, Управляющая компания обязана продать иное имущество, составляющее Фонд. До продажи имущества, составляющего Фонд, Управляющая компания вправе использовать для погашения инвестиционных паев свои собственные средства или привлечь заемные средства , в том числе под залог имущества Фонда.

3.3.15. Очередность списания паев.

При погашении паев и расчете налога на доходы физических лиц - владельцев паев применяется метод, указанный пайщиком в заявлении при подаче первой в текущем году заявки на погашение паев и действует в течение года. При отсутствии указаний пайщика применяется метод ФИФО.

3.3.16. Учет расчетов с разными дебиторами и кредиторами.

Для обобщения информации о расчетах по операциям с дебиторами и кредиторами используется счет 76 «Расчеты с разными дебиторами и кредиторами».

Дебиторская задолженность возникает:

При реализации ценных бумаг (на условиях предпоставки) в момент передачи ценных бумаг покупателю. Основанием для начисления дебиторской задолженности является выписка со счета Депо в специализированном депозитарии, свидетельствующая о передаче бумаг новому владельцу. Сроки погашения дебиторской задолженности оговариваются в Договоре купли-продажи ценных бумаг.

При приобретении ценных бумаг в момент оплаты ценных бумаг (на условиях предоплаты). Основанием для начисления дебиторской задолженности является выписка с расчетного счета Фонда, свидетельствующая об оплате приобретаемых ценных бумаг. Сроки погашения дебиторской задолженности оговариваются в Договоре купли-продажи ценных бумаг.

Расчет резерва на выплату вознаграждений Управляющей компании, Специализированного депозитария, Регистратора, Аудитора, Оценщика, производится один раз в месяц в размере, определенном в Правилах Фонда и учитывается в последний рабочий день месяца по дебету счета 86 «Целевое финансирование» субсчет «Прирост или уменьшение имущества» и кредиту счета 96 «Резервы предстоящих расходов».

Выплата вознаграждения Управляющей компании, специализированного депозитария, специализированного регистратора, аудитора, оценщика и прочих лиц в учете отражается по дебету счета 96 «Резервы предстоящих расходов» и кредита счета 76 «Расчеты с разными дебиторами и кредиторами» по субсчетам в зависимости от вида услуг.

В соответствии со сроками, установленными в Правилах Фонда, сумма начисленного резерва списывается в счет выплаты вознаграждения в дебет счета 96 «Резервы предстоящих расходов» субсчет «Расходы за счет имущества Фонда» с кредита счета 51 «Расчетные счета».

Резерв предстоящих расходов формируется нарастающим итогом в течение отчетного года в следующем порядке: сумма резерва ежемесячно увеличивается на сумму, равную одной двенадцатой части расчетной величины вознаграждения на соответствующую отчетную дату.

Для целей определения стоимости чистых активов размер сформированного резерва уменьшается на суммы, выплачиваемые в течение отчетного года в качестве вознаграждения и оплаты услуг указанным в настоящем пункте лицам. Невыплаченные вознаграждения отражаются в составе кредиторской задолженности.

Расходы, связанные с доверительным управлением Фондом, оплачиваемые за счет имущества Фонда и согласованные со специализированным депозитарием, принимаются к учету в момент оплаты выставленного счета как дебиторская задолженность. Погашение дебиторской задолженности происходит в момент получения документов, подтверждающих факт выполнения обязательств. В случае задержки в получении Фондом первичных документов (актов, счетов-фактур и т. д.), на документе ставится дата получения и подпись. Днем получения вышеуказанных документов делается соответствующая проводка.

Суммы, начисленные в связи с управлением имуществом Фонда, но не выплаченные в связи с отсутствием документов, подтверждающих необходимость оплаты, учитываются по дебету счета 96 «Резервы предстоящих расходов» субсчет «Расходы за счет имущества фонда» и кредиту счета 76 «Расходы с разными дебиторами и кредиторами» субсчет «Расчеты с дебиторами и кредиторами», а при наличии документов по дебету счета 76 и кредиту счета 51.

Превышение суммы фактически выплаченных расходов, в том числе вознаграждения Управляющей компании, Специализированного депозитария, Регистратора, Аудитора, по отношению к суммам определенным в Правилах Фонда, отражаются в конце года по кредиту счета 86 «Целевое финансирование» субсчет «Прирост или уменьшение стоимости Фонда» и дебету счета 76 «Расчеты с разными дебиторами и кредиторами» как задолженность Управляющей компании перед Фондом.

Процедура начисления резервов на выплату вознаграждений Управляющей компании, Специализированному депозитарию, Регистратору, Аудитору и Оценщику в последние нерабочие дни года определяется дополнительно в отдельном документе в соответствии с указаниям регулирующих органов. В конце года корректируются вознаграждения за текущий год Управляющей компании, Специализированному депозитарию, Регистратору из расчета среднегодовой стоимости чистых активов фонда.

В последний календарный день отчетного года делаются соответствующие бухгалтерские проводки по сторнированию излишне начисленных сумм резерва предстоящих расходов по отношению к фактическим расходам, связанным с управлением имуществом Фонда.

Излишне начисленные в отчетном году суммы резерва предстоящих расходов на выплату вознаграждения Управляющей компании, Специализированному депозитарию, Регистратору, Аудитору и Оценщику (с учетом вознаграждений декабря) списываются в первый рабочий день года: дебет счета 96 «Резервы предстоящих расходов» - кредит счета 91 субсчет «Прочие доходы».

Генеральный директор

компания «Стольный Град»

Задачи: 1. Разработка регламентов и положений в рамках управления паевыми фондами 2. Разработка ежегодной учетной политики по каждому паевому фонду 3. Ежедневный мониторинг законодательства 4. Составление и отправка ежемесячной, ежеквартальной и ежегодной отчетности компании в рамках профессиональной деятельности в ФСФР 5. Постановка тех заданий разработчикам 1С-рарус для внедрения новых систем внутреннего учета под каждую не стандартную операцию и приведение системы внутреннего учета в соответствие нормативным правовым актам 6. Раскрытие информации (уведомления, отчетность, сообщения) в сроки и месте, установленные законодательством 7. Проверка правильности составления отчетности ПИФ на основании данных внутреннего учета (ежемесячная, ежеквартальная, ежегодная) 8. Участие в оформлении сделок в рамках ДУ и собственных сделках 9. Анализ всех договоров и сделок, передаваемых в паевой фонд 10. Согласование всех договоров и сделок со спецдепозитарием 11. Составление и ведение регистров паевого инвестиционного фонда 12. составление поручений, ведение и сопровождение всех сделок в рамках контрагентов-нерезидентов 13. предоставление на биржу ммвб отчетов маркет-мейкера 14. взаимодействие со всеми контрагентами компании по любым вопросам 15. подготовка документов для судов (по переданным просроченным активам в кредитный ЗПИФ) 16. подготовка различной документации для контрагентов (справки, отчетность, анкеты и прочий неограниченный объем) по запросу (банки, биржа, спецдепозитарий, потенциальные и нынешние пайщики) 17. составление регламента компании по ведению кадрового учета и приведение кадрового учета в порядок (кадровый учет совершенно не велся) 18. консультирование сотрудников/отделы по различным вопросам в рамках деятельности управляющей компании 19. ежедневный процесс согласования со спецдепозитарием различных схем и механизмов передачи на фонд активов, а также согласование и приведение в соответсвие с законодательством расходов фонда 20. выполнение поручений вышестоящего руководства Достижения: - вывод ценных бумаг на организованные торги (паи, акции) - создание отдела по учету и управлению ценными бумагами, в том числе отлажен процесс взаимодействия с другими отделами компании (бухгалтерия, юридический) - работа с большими объемами информации по совершенно разным задачам - изучение, разработка описания процесса эндаумента и постановка его в доверительное управление - решение общих вопросов (представитель при проведении выездной налоговой проверки, выездной трудовой инспекции, заключение договоров с контрагентами, прием и собеседование сотрудников, организация и участие собраний и встреч и т.д.) - регистрация всех ПИФ компании в ЦБ РФ (ранее ФСФР) - запуск кредитного ПИФа со сложными активами. Разработка систематизированной таблицы по ежедневной оценке вышеуказанных активов

В соответствии с п. 4.2. Постановления ФКЦБ от 18.02.2004 г. № 04-5/пс "О регулировании деятельности управляющих компаний акционерных инвестиционных фондов и паевых инвестиционных фондов", управляющая компания обязана регистрировать каждую операцию с имуществом, составляющим инвестиционные резервы акционерного инвестиционного фонда, имуществом, составляющим паевой инвестиционный фонд, в журнале учета указанного имущества и операций с ним (далее - учетный журнал ). По каждому паевому инвестиционному фонду ведется отдельный учетный журнал, а каждая запись в учетном журнале должна содержать, кроме прочего, дату и время регистрации операции, дату и время согласия специализированного депозитария на совершение операции, наименование, номер и дату регистрации документа, направленного специализированному депозитарию.

В нарушение п. 4.2. Постановления ФКЦБ от 18.02.2004 г. № 04-5/пс "О регулировании деятельности управляющих компаний акционерных инвестиционных фондов и паевых инвестиционных фондов" в учетном журнале ПИФ «YYY» не содержится информация о дате и времени регистрации операции, дате и времени согласия специализированного депозитария на совершение операции, наименовании, номере и дате регистрации документа, направленного специализированному депозитарию.

5.4.2 В учетном журнале ПИФ неверно отражена информация

Согласно п. 4.2. Положения о деятельности управляющих компаний , каждая запись в учетном журнале, помимо прочего, должна содержать дату и время согласия специализированного депозитария на совершение операции (исполнения поручения о передаче ценных бумаг);

В учетном журнале ПИФ «ZZZ» операции 635-699 зарегистрированы и проведены 27.05.2010. Согласно данных учетного журнала согласие специализированного депозитария на проведение данных операций получено 21.04.2011.

В соответствии с объяснениями, полученными от Общества, и документами, подтверждающими согласование указанных операций со специализированным депозитарием установлено, что согласие специализированного депозитария было получено 21.04.2010, а ошибка в учетном журнале допущена в результате невнимательности сотрудника ответственного за ведение внутреннего учета Фонда.

В нарушение п. 4.2 в учетном журнале ПИФ «ZZZ» по операциям 635-699, проведенных 27.05.2010, неверно указана дата согласия специализированного депозитария на совершение операции.

5.4.3 В распорядительных записках не указаны уникальные номера регистров внутреннего учета УК

В соответствии с п. 3.4. распорядительная записка составляется уполномоченным работником управляющей компании паевого инвестиционного фонда и должна содержать, кроме прочего, номер регистра учета, в котором содержится информация об имуществе, включаемом в состав паевого инвестиционного фонда.

Согласно 2.10. Положения о порядке учета имущества каждому регистру учета присваивается уникальный номер. То есть, распорядительная записка должна обеспечить возможность идентификации регистра учета, в котором содержится информация об имуществе, включаемом в состав паевого инвестиционного фонда посредством составления данной распорядительной записки.

Поскольку согласно системе учета принятой в Обществе, номер регистра уникален лишь внутри регистров определенного вида, учитывающих имущество конкретного фонда, для идентификации регистра в распорядительной записке Обществу необходимо, помимо уникального номера регистра, указывать его вид и наименование фонда.

В нарушение п. 2.10, 3.4. Положения о порядке учета имущества, в распорядительных записках не указаны уникальные номера регистров учета, в которых содержится информация об имуществе, включаемом в состав паевого инвестиционного фонда.

5.4.4 Перечни имущества ПИФ не содержат балансовой стоимости имущества ПИФ

В соответствии с п. 4.3. Положения о деятельности управляющих компаний, на основе сведений, содержащихся в учетном журнале, управляющая компания обязана каждый рабочий день составлять полный перечень имущества, составляющего паевой инвестиционный фонд (далее - перечень имущества ), который, помимо прочего, должен содержать описание имущества, составляющего паевой инвестиционный фонд, его количество (сумму денежных средств), оценочную и балансовую стоимость , а также долю оценочной стоимости каждого вида имущества в его общей стоимости на день составления перечня имущества.

Балансовая стоимость имущества представляет собой совокупность реально имеющегося имущества фонда, в том числе его дебиторской задолженности. Она берется непосредственно из учетного журнала фонда и изменяется исключительно в случаях проведения операций с имуществом фонда в учетном журнале.

Оценочная стоимость имущества фонда устанавливается на основании Положения

о порядке и сроках определения стоимости чистых активов

, посредством дисконтирования балансовой стоимости и используется в целях определения доли каждого вида имущества в его общей стоимости.