У налоговой разные проверки, нас интересуют две — камеральная и выездная. Цель проверок одинаковая: убедиться, что компания платит столько налогов, сколько надо. А если недоплачивает, потребовать недостающую сумму.

Камеральная проверка. Налоговая проводит камеральную проверку без посещения компании. Для проверки налоговики изучают декларации и запрашивают пояснения, если какой-то пункт вызывает вопросы.

Для камеральной проверки не надо получать разрешение, налоговая вправе проверять декларации любой компании. Зато есть ограничение: налоговая может запрашивать пояснения только по конкретной декларации. Компания сдает декларацию за третий квартал, значит, вопросы — по сделкам за третий квартал.

Скан запроса налоговой в рамках камеральной проверки

Выездная проверка. Выездная проверка может проходить в офисе компании или в инспекции, но обычно инспекторы приходят в офис. Инспекторы запрашивают документы, осматривают помещения, разговаривают с сотрудниками.

Задача налоговиков — разобраться на месте. Например, компания по документам покупает щебень, при этом нет склада, сотрудников, транспорта для перевозки. Возможно, закупки фиктивные.

Налоговая не вправе просто так приехать, сначала она должна собрать доказательства в пользу подозрений на недоплату налогов, составить план проверок на следующий квартал и согласовать его с вышестоящим налоговым органом, его официальное название — Управление ФНС России по соответствующему субъекту.

Должна ли налоговая предупреждать о проверке

Нет закона, который обязывает налоговую предупреждать о своем приезде, поэтому потребовать предупреждения не получится.

На практике компании обычно узнают о проверке. Это происходит, когда налоговая вызывает компанию, чтобы вручить решение о назначении проверки. Для вызова компании у налоговой есть уведомление.

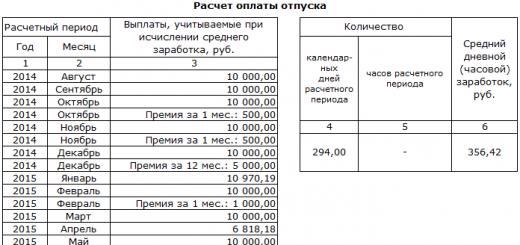

Решение о проверке — официальный документ. Смысл: такая-то налоговая назначает выездную проверку такой-то компании.

Скан решения о выездной проверке

Проблема с уведомлением — в сроках. По опыту, компания получает его за неделю до начала выездной проверки, а это слишком мало, чтобы успеть подготовиться.

О выездной проверке можно узнать раньше. Есть косвенные признаки, которые помогают понять, что компания заинтересовала налоговую. Если компания нашла один из признаков, у нее от трех до шести месяцев на подготовку к выездной проверке.

Запрос о сделках за три года

Налоговая не приходит в компанию наобум, сначала она выясняет, есть ли повод для выездной проверки. В этом помогает предпроверочный анализ.

Предпроверочный анализ — официальное название процесса, когда инспекторы собирают досье на компанию. В него входит всё, что налоговая поняла из документов. Например:

- какую отчетность сдавала компания и какие ошибки находили инспекторы;

- сколько платила налогов и сколько платят конкуренты;

- какие товары закупала, у кого, в каком объеме и за сколько;

- от кого получала деньги, сколько и за что;

- численность сотрудников;

- банковские счета;

- какой транспорт покупала и были ли штрафы от ГИБДД;

- есть ли среди партнеров однодневки;

- были ли штрафы от ГИБДД;

- список аффилированных и взаимозависимых лиц. Например, муж — директор в одной компании, жена — в другой. При этом компании друг у друга покупают товары.

Налоговая собирает информацию из открытых источников, сведений от других госорганов, например от ГАИ или ЗАГСа. А еще запрашивает сведения у компании.

Чтобы понять, что это за запрос, надо посмотреть обоснование. Если налоговая запрашивает документы в ходе камеральной проверки, она так и пишет: обоснование для запроса — камеральная проверка.

Если речь о предпроверочном анализе, налоговая чаще всего ссылается на статью 93.1 Налогового кодекса. Особенность запроса — вопросы о сделках за два-три года.

Скан запроса налоговой в рамках предпроверочного анализа

В запросе обращайте внимание, о чем спрашивает налоговая. Это помогает понять, что вызвало подозрение.

Налоговая запросила у компании «Ягодная поляна» анализ своих цен и конкурентов. «Поляна» отправила.

Оказывается, налоговая так искала подтверждение, что «Поляна» занижала цены конкретному клиенту. Потому что этот клиент — бизнес жены владельца «Ягодной поляны», и низкие цены — способ сократить налоговую базу и меньше платить налогов.

Как отвечать на запросы налоговой — тема отдельной статьи. Пока запомните вот что: если видите запрос о сделках за несколько лет и этот запрос вне рамок проверок — значит, налоговая скоро придет.

Вызов на комиссию

Налоговая вправе вызывать компанию на комиссию. Комиссия — беседа с налоговым инспектором: инспектор вызывает директора к себе, задает вопросы и фиксирует ответы.

Налоговая вызывает на комиссию, когда хочет: может после камеральной проверки, до камеральной или выездной, для предпроверочного анализа.

Когда налоговая вызовет на комиссию — письмо налоговой

У налоговой разные причины для комиссии, их описывает письмо налоговой АС-4-2/12722. Письмо перестало действовать, но причины для комиссии не изменились. Среди причин:

- разрывы по НДС;

- слишкам большая доля вычетов по НДС;

- слишком мало оплаченных налогов по сравнению с компаниями;

- компания в убытках два года подряд;

- подозрения, что компания платит зарплату в конверте.

Налоговая проводит комиссии, чтобы разобраться, почему у компании такие показатели, и убедить доплатить налоги. При этом у компании нет обязанности отвечать на вопросы или во всем соглашаться. В общем-то, можно послушать вопросы и молчать в ответ, хоть час, хоть два.

Налоговая не вправе штрафовать компанию из-за ответов на комиссии или требовать доплатить налоги сразу после комиссии. Но если ответы директора вызовут подозрения, налоговая начнет копать глубже. Как раз с помощью выездной проверки.

Комиссии — не безусловное зло, они помогают компаниям. С помощью вопросов на комиссии проще понять, что вызывает подозрение. Если вопросы об НДС — значит, надо проверить НДС: сколько компания вычитает и почему, а возможно, сразу доплатить налог. Вдруг компания успеет всё исправить, и налоговая передумает приезжать с проверкой. А если приедет, проверка пройдет спокойнее.

Проверка партнеров

Налоговая проверяет не только саму компанию, а еще ее партнеров и клиентов. Это называется встречной проверкой. Механизм такой же: налоговая запрашивает документы и сведения, а компания отвечает.

Налоговая собирает досье на магазин «Ягодная поляна». Партнер магазина — оптовик «Лукошко».

Чтобы больше узнать о «Поляне», налоговая запрашивает информацию у «Лукошка»: договоры поставок, накладные, отчеты — всё, что показывает, сколько «Поляна» закупает, как часто и на какие суммы.

Запрос помогает сопоставить сведения компаний. А то может быть такое: по документам «Поляна» купила груши на сто тысяч рублей, а по документам «Лукошка» — яблоки. А может, у «Лукошка» вообще нет документов от «Поляны», будто бы она ничего не покупала.

Есть способ понять, на кого налоговая собирает досье. Для этого посмотрите, от какого налоговой пришел запрос.

Когда налоговая запрашивает документы, она присылает требование — это официальный документ. Если налоговая присылает требование не по своей инициативе, она говорит об этом. Для этого к требованию прикладывает поручение от другой налоговой.

На примере. Вот налоговая присылает запрос на информацию. В запросе — ссылка на поручение другой налоговой:

Скан запроса налоговой для встречной проверки

А это — поручение запросить документы:

Скан поручения от одной налоговой к другой

Нет автоматического способа узнать, ведет ли налоговая встречные проверки или нет. Вариант один: дружить с бухгалтерией и директором каждого партнера и клиента. Вдруг они заметят не свой запрос и позвонят предупредить.

Запрос от полиции

Не только налоговая интересуется делами компании — полиции тоже интересно. Полиция запрашивает документы до возбуждения уголовного дела — это часть доследственной проверки, и — после.

Cкан запроса полиции

По опыту, если в компанию пришел запрос — скорее всего, компания оказалась среди подозреваемых на незаконное обналичивание. Например, закупала щебень у поставщика, а поставщик оказался однодневкой. Причем не просто однодневкой, а одной из компаний, которая участвует в цепочке по выводу денег. И таких компаний в цепочке — десяток.

Если пришел запрос от полиции, время готовиться к выездной проверке. И за это время советую перепроверить своих поставщиков, клиентов — всех, кто платит вам и кому платите вы.

Скорее всего, опытный бухгалтер заметит признаки будущей проверки и расскажет директору. На всякий случай советую периодически спрашивать бухгалтера, есть ли запросы от налоговой и полиции и что в них. Это способ заранее узнать о выездной проверке и успеть подготовиться.

НК РФ регламентирует порядок проведения выездной налоговой проверки.

Выездная налоговая проверка проводится на территории (в помещении) налогоплательщика на основании решения руководителя (заместителя руководителя) налогового органа.

В случае, если у налогоплательщика отсутствует возможность предоставить помещение для проведения выездной налоговой проверки, выездная налоговая проверка может проводиться по месту нахождения налогового органа .

Решение о проведении выездной налоговой проверки выносит налоговый орган:

- по месту нахождения организации или по месту жительства физического лица;

- налоговый орган, осуществивший постановку организации на учет в качестве крупнейшего налогоплательщика.

Объект выездной налоговой проверки:

- финансово-хозяйственные операции налогоплательщика за весь отчетный период, но не более чем за три года , предшествующие назначению данного вида проверки.

Предмет выездной налоговой проверки:

- правильность исчисления и своевременность уплаты налогов.

Выездная налоговая проверка проводится с использованием сплошного метода , посредством которого не только проверяются все документы налогоплательщика, имеющие отношение к уплате налогов, но и проводится инвентаризация имущества, осмотр (обследование) территории и помещений налогоплательщика, используемых им для извлечения прибыли (дохода).

В ходе проведения выездной налоговой проверки сотрудники налоговых органов имеют обширные процессуальные права, в частности:

- изымать документы, свидетельствующие о факте налогового правонарушения;

- вызывать и допрашивать свидетелей;

- привлекать специалистов и (или) переводчиков;

- привлекать понятых;

- назначать экспертизу.

Самостоятельная выездная налоговая проверка филиала или представительства проводится на основании решения налогового органа по месту нахождения такого обособленного подразделения.

Решение о проведении выездной налоговой проверки должно содержать следующие сведения:

- полное и сокращенное наименования либо фамилия, имя, отчество налогоплательщика;

- предмет проверки, то есть налоги, правильность исчисления и уплаты которых подлежит проверке;

- периоды, за которые проводится проверка;

- должности, фамилии и инициалы сотрудников налогового органа, которым поручается проведение проверки.

Выездная налоговая проверка в отношении одного налогоплательщика может проводиться по одному или нескольким налогам.

В случае представления налогоплательщиком уточненной налоговой декларации в рамках соответствующей выездной налоговой проверки проверяется период, за который представлена уточненная налоговая декларация.

Налоговые органы не вправе проводить:

- 2 и более выездные налоговые проверки по одним и тем же налогам за один и тот же период;

- в отношении одного налогоплательщика более 2 выездных налоговых проверок в течение календарного года, за исключением случаев принятия решения руководителем федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов, о необходимости проведения выездной налоговой проверки налогоплательщика сверх указанного ограничения.

При определении количества выездных налоговых проверок налогоплательщика не учитывается количество проведенных самостоятельных выездных налоговых проверок его филиалов и представительств.

Сроки выездной налоговой проверки

Выездная налоговая проверка не может продолжаться более 2 месяцев . Указанный срок может быть продлен до 4 месяцев, а в исключительных случаях - до 6 месяцев. Срок проведения выездной налоговой проверки исчисляется со дня вынесения решения о назначении проверки и до дня составления справки о проведенной проверке.

При необходимости уполномоченные должностные лица налоговых органов, осуществляющие выездную налоговую проверку, могут проводить инвентаризацию имущества налогоплательщика, а также производить осмотр производственных, складских, торговых и иных помещений и территорий, используемых налогоплательщиком для извлечения дохода либо связанных с содержанием объектов налогообложения, в порядке, установленном статьей 92 НК РФ.

При наличии у осуществляющих выездную налоговую проверку должностных лиц достаточных оснований полагать, что документы, свидетельствующие о совершении правонарушений, могут быть уничтожены, сокрыты, изменены или заменены, производится выемка этих документов в порядке, предусмотренном статьей 94 НК РФ.

В последний день проведения выездной налоговой проверки проверяющий обязан составить справку о проведенной проверке, в которой фиксируются предмет проверки и сроки ее проведения, и вручить ее налогоплательщику или его представителю.

В случае, если налогоплательщик (его представитель) уклоняется от получения справки о проведенной проверке, указанная справка направляется налогоплательщику заказным письмом по почте.

Предмет проверки - правильность исчисления и своевременность уплаты налогов.

Проводится на территории (в помещении) налогоплательщика ; если у плательщика отсутствует возможность предоставить помещение для проведения выездной проверки, она может проводиться по месту нахождения налогового органа.

Проводится на основании решения руководителя (заместителя руководителя) налогового органа. Решение выносит налоговый орган по месту нахождения организации или по месту жительства физического лица, по крупнейшим налогоплательщикам – налоговый орган, осуществивший постановку этой организации на учет в качестве крупнейшего налогоплательщика. Самостоятельная выездная налоговая проверка филиала или представительства проводится на основании решения налогового органа по месту нахождения обособленного подразделения.

Выездная налоговая проверка в отношении одного налогоплательщика может проводиться по одному или нескольким налогам .

В рамках выездной налоговой проверки может быть проверен период, не превышающий 3 календарных лет, предшествующих году, в котором вынесено решение о проведении проверки.

Налоговые органы не вправе проводить 2 и более выездные налоговые проверки по одним и тем же налогам за один и тот же период. Возможность проведения повторной проверки:

1) вышестоящим налоговым органом - в порядке контроля за деятельностью налогового органа, проводившего проверку;

2) налоговым органом, ранее проводившим проверку, на основании решения его руководителя (заместителя руководителя) - в случае представления плательщиком уточненной налоговой декларации, в которой указана сумма налога в размере, меньшем ранее заявленного. При этом проверяется период, за который представлена уточненная налоговая декларация;

3) в связи с реорганизацией или ликвидацией организации-налогоплательщика.

Если при повторной выездной проверке выявлены правонарушения, которые не были выявлены при первоначальной проверке, к плательщику не применяются налоговые санкции (исключение: если невыявление факта правонарушения при первоначальной проверке явилось результатом сговора между плательщиком и должностным лицом налогового органа).

Налоговые органы не вправе проводить в отношении одного налогоплательщика более 2 выездных проверок в течение календарного года (исключение: в случае принятия решения руководителем ФНС о необходимости проведения выездной налоговой проверки плательщика).

При определении количества выездных налоговых проверок налогоплательщика не учитывается количество проведенных самостоятельных выездных налоговых проверок его филиалов и представительств.

Налогоплательщик обязан обеспечить возможность должностных лиц налоговых органов ознакомиться с документами, связанными с исчислением и уплатой налогов.

У него могут быть истребованы необходимые для проверки документы посредством вручения требования о представлении документов. Документы представляются в виде заверенных печатью и подписью руководителя организации (заместителя руководителя, уполномоченного лица) копий. Документы представляются в течение 10 дней со дня вручения соответствующего требования. При невозможности предоставления в течение дня, следующего за днем получения требования, необходимо письменно уведомить проверяющих с указанием причин и сроков, в течение которых могут быть представлены документы. В течение 2 дней со дня получения уведомления руководитель (заместитель руководителя) налогового органа вправе продлить сроки или отказать в продлении сроков, о чем выносится отдельное решение.

Выездная налоговая проверка не может продолжаться более 2 месяцев . Указанный срок может быть продлен до 4 месяцев , а в исключительных случаях - до 6 месяцев . Основания и порядок продления срока устанавливаются ФНС.

Срок проверки исчисляется со дня вынесения решения о назначении проверки и до дня составления справки о проведенной проверке.

При этом проверка может быть приостановлена на срок не более 6 месяцев в совокупности для:

1) истребования документов (информации) о плательщике или налоговом агенте или информации о конкретных сделках у контрагентов или иных располагающих документами лиц (направляется письменное поручение об истребовании в налоговый орган по месту учета лица, у которого должны быть истребованы документы ® после получения в течение 5 дней налоговый орган направляет этому лицу требование о представлении документов ® лицо исполняет требование в течение 5 дней со дня получения)

2) получения информации от иностранных государственных органов в рамках международных договоров РФ (срок может быть увеличен на 3 месяца );

3) проведения экспертиз;

4) перевода на русский язык документов, представленных налогоплательщиком на иностранном языке.

При необходимости в ходе проверки может проводиться:

1) инвентаризация имущества ;

2) осмотр территорий , помещений налогоплательщика, документов и предметов – производится в присутствии понятых, в необходимых случаях производятся фото- и киносъемка, видеозапись, снимаются копии с документов, составляется протокол;

3) выемка документов и предметов – производится на основании мотивированного постановления в присутствии понятых; предлагается добровольная выдача, в случае отказа производится принудительно; составляется протокол; если есть основания полагать, что документы могут быть уничтожены, сокрыты, исправлены или заменены, инспектор вправе изъять подлинники, с которых изготавливают копии, заверяются должностным лицом налогового органа и передаются лицу, у которого они изымаются одновременно с изъятием документов или в течение 5 дней после изъятия;

4) привлекаться свидетели – может быть вызвано любое физическое лицо, которому могут быть известны какие-либо обстоятельства, за исключением адвокатов, аудиторов и лиц, которые в силу малолетнего возраста, своих физических или психических недостатков не способны правильно воспринимать обстоятельства, имеющие значение для осуществления налогового контроля.

5) экспертиза – если для разъяснения возникающих вопросов требуются специальные познания в науке, искусстве, технике или ремесле; осуществляется на договорной основе. Заключение эксперта или его сообщение о невозможности дать заключение предъявляются проверяемому лицу, которое имеет право дать свои объяснения и заявить возражения, а также просить о постановке дополнительных вопросов эксперту и о назначении дополнительной или повторной экспертизы, просить о назначении эксперта из числа указанных им лиц.

6) привлечение переводчика – не заинтересованное в исходе дела лицо, привлекаемое на договорной основе;

7) привлечение понятых – вызываются в количестве не менее 2 человек любые не заинтересованные в исходе дела физические лица.

В последний день проверки проверяющий обязан составить справку о предмете и сроках проведения проверки и вручить ее плательщику или его представителю. В течение 2 месяцев со дня составления справки должен быть составлен акт налоговой проверки. Акт подписывается лицами, проводившими проверку, и проверяемым (его представителем) и вручается последнему в течение 5 дней с даты этого акта под расписку или иным способом, свидетельствующим о дате получения. В случае уклонения проверяемого от получения акта, этот факт отражается в нем, и акт направляется по почте заказным письмом и считается полученным на 6 день . В случае несогласия с фактами, изложенными в акте проверяемый в течение 15 дней со дня получения акта вправе представить в налоговый орган письменные возражения, приложив подтверждающие обоснованность своих возражений документы (их заверенные копии).

В рамках выездной проверки налоговый орган вправе проверять деятельность филиалов и представительств налогоплательщика. Может проводиться самостоятельная выездная налоговая проверка филиалов и представительств по региональным и (или) местным налогам сроком не более 1 месяца .

Тот факт, что инспекция провела камеральную проверку, значения не имеет и никакого влияния на период выездной проверки не оказывает. В арбитражной практике есть примеры судебных решений, подтверждающие правомерность этого вывода (см., например, определения ВАС РФ от 27 апреля 2010 г. № ВАС-5083/10, от 19 мая 2009 г. № ВАС-1588/09, постановления ФАС Поволжского округа от 4 марта 2010 г. № А65-26158/2009, Северо-Западного округа от 2 декабря 2008 г. № А52-5071/2007, Дальневосточного округа от 19 мая 2008 г. № Ф03-А04/08-2/1276).

Ситуация: может ли инспекция изменить период выездной проверки в ходе ее проведения?

Ответ: да, может.

Конкретные периоды выездной проверки должны быть указаны в решении инспекции о проведении выездной проверки (абз. 7 п. 2 ст. 89 НК РФ). Налоговый кодекс РФ не запрещает инспекции вносить изменения в это решение (п. 2 ст. 89 НК РФ).

Более того, приказом ФНС России от 7 мая 2007 г. № ММ-3-06/281 утверждена специальная форма решения о внесении изменений в решение о проведении выездной проверки.

Исходя из указанного можно сделать вывод, что инспекция вправе внести изменения в решение по проверке в ходе ее проведения, в частности изменить период проверки. При этом новый период проверки должен быть указан в специальном решении, которое является приложением к основному решению.

Арбитражные суды подтверждают правомерность такого вывода (см., например, постановление ФАС Московского округа от 11 сентября 2009 г. № КА-А41/7737-09).

Ситуация: можно ли оспорить решение инспекции по результатам выездной проверки? Инспекция вышла за рамки трехлетнего ограничения по периоду проверки.

Ответ: да, можно, в части тех выводов, которые сделаны в отношении периодов, не подпадающих под выездную проверку.

В рамках выездной проверки инспекция может проконтролировать любые периоды, которые не превышают трех календарных лет, предшествующих году принятия решения о проведении проверки (абз. 2 п. 4 ст. 89 НК РФ). Выход за рамки трехлетнего ограничения будет нарушением со стороны инспекции. Поэтому решение инспекции по итогам выездной проверки можно оспорить в той части выводов, которые относятся к периодам, не подпадающим под выездную проверку (абз. 1 п. 12 ст. 101 НК РФ).

В арбитражной практике есть примеры решений, подтверждающих правомерность этого вывода (см., например, постановления ФАС Северо-Западного округа от 30 апреля 2009 г. № А05-11647/2008, Волго-Вятского округа от 27 октября 2008 г. № А39-1580/2008, Северо-Кавказского округа от 13 октября 2008 г. № Ф08-6070/2008).

Ситуация: можно ли оспорить решение инспекции по результатам выездной проверки? Инспекция проверила период, который укладывается в трехлетнее ограничение, но превышает период, указанный в решении о проведении проверки.

Ответ: да, можно, но только в той части выводов, которые сделаны в отношении периодов, не указанных в решении о проведении проверки.

Конкретные периоды выездной проверки должны быть определены заранее и указаны в решении о проведении проверки (абз. 7 п. 2 ст. 89 НК РФ). Инспекторы не могут от них отступать. В противном случае решение инспекции по итогам выездной проверки можно отменить, но только в той части выводов, которые сделаны в отношении периодов, не обозначенных в решении. В арбитражной практике есть примеры судебных решений, подтверждающие правомерность этого вывода (см., например, постановление ФАС Уральского округа от 15 сентября 2009 г. № Ф09-6838/09-С3).

Проверка правопреемника

Ситуация: может ли налоговая инспекция провести выездную проверку организации-правопреемника за период, предшествующий реорганизации?

Ответ: да, может.

В рамках выездной проверки инспекция может проконтролировать любые периоды, которые не превышают трех календарных лет, предшествующих году принятия решения о проведении проверки (абз. 2 п. 4 ст. 89 НК РФ). При этом налоговое законодательство не устанавливает специальные требования к проведению выездной проверки в организации-правопреемнике. Следовательно, налоговая инспекция может провести проверку такой организации за период, предшествующий ее реорганизации. Главное, чтобы указанный период не выходил за рамки трехлетнего ограничения. Аналогичные разъяснения содержат письма Минфина России от 29 июля 2011 г. № 03-02-07/1-267, от 5 февраля 2009 г. № 03-02-07/1-48.

Арбитражная практика подтверждает правомерность данного подхода (см., например, определение ВАС РФ от 19 мая 2008 г. № 5863/08, постановление ФАС Волго-Вятского округа от 14 января 2008 г. № А82-4644/2007-14).

Появление на пороге офиса налогового инспектора – неизбежное явление в жизни в хозяйственной жизни любой организации. Выездная проверка проводится по плану, избежать ее невозможно. Но зная,как проводится эта процедура, вполне реально пережить ее с минимальными потерями.

Сотрудники ФНС считают, что самое эффективное контрольное мероприятие — выездная налоговая проверка, порядок проведения которой регулируется ст.89 НКРФ. Ее законная цель состоит в том, чтобы проверить правильность исчисления налогов и полноту их уплаты, а по сути - это выявление "скрытой" недоимки. Поэтому фактор "неожиданности" логично вписывается в нее как средство достижения конечного результата.

Кто, где и когда имеет право проверять

Ревизия проводится налоговыми органами в помещении организации, но если условия не позволяют этого сделать — она может быть перенесена в здание инспекции. Закон предоставляет налогоплательщикам следующие гарантии:

- одну организацию в течение календарного года нельзя проверять больше 2-х раз (если руководителем ФНС не принято особое решение по имеющимся обстоятельствам);

- не допускается повторная проверка по одному и тому же налогу за рассмотренный ранее период;

- документы истребуются не более чем за 3 предшествующих года, не считая текущего.

Ограничения пункта 2 не касаются случаев, когда налоговая проверка проводится вышестоящим органом ФНС в порядке внутреннего служебного контроля, а также, если в предоставленной уточненной декларации произошло уменьшение суммы налогов. За нарушения, выявленные во время повторного посещения, к организации не могут быть применены штрафные санкции.

Сроки проведения процедуры

Все действия сотрудники ФНС обязаны завершить в 2-х месячный срок, но он может быть продлен до 4-х, а в исключительных случаях — до 6-ти месяцев. Поводом могут послужить любые обстоятельства, например, большой объем сведений, технологические трудности и так далее — список является открытым.

Какие документы требуется представить

Перечень документов, которые имеют право проверить, не установлен законом. Следовательно, могут «попросить»все, что, по мнению ревизоров,имеет отношение к налоговым платежам. Единственное ограничение:их нельзя требовать после выдачи справки об окончании ревизии. Приблизительный список приводится в Методических указаниях ФНС от 25.07.2013, это:

- Устав, учредительный договор, лицензии;

- бухгалтерская документация: приказ об учетной политике, планы счетов;

- первичные хозяйственные документы: книги покупок, продаж; счета, фактуры, книги учет и т.д.;

- налоговая отчетность , перевозочные, банковские и кассовые документы;

- путевые листы, акты приема-передачи, выполненных работ.

Как себя вести себя во время проверки

Налоговый инспектор может появиться в организации только с решением руководителя ФНС, не допускается его подписание ИО без расшифровки. Руководитель и главный бухгалтер, а также любые другие лица, например, сторонние приглашенные эксперты (при наличии доверенности) могут присутствовать во время работы налоговиков.При первом их появлении, рекомендуется следующий порядок действий.

- Нужно попросить у ревизора программу, в которой перечислены вопросы, на которые должны быть получены ответы в результате проведения проверки. Это служебная, но не секретная информация. Особенно обратить внимание на детализацию отдельных пунктов.

- Постараться уже в ходе проверки дать устные и письменные разъяснения по всем моментам, не ясным для инспекции.

- Устранить по возможности мелкие нарушения в бухгалтерском и налоговом учете, привлекая независимых специалистов.

- Обдуманно относиться к требованиям инспектора, оценивая их с точки зрения будущих последствий. Например, не желая изучать первичку, они могут предложить составить аналитические справки, выписки, то есть провести определенную работу, создать новые документы - это не предусмотрено порядком. Но не исключено, что практичнее будет пойти навстречу.

- Фиксировать нарушения ревизоров, но не помогать им в их устранении. При необходимости, составить письменный акт с привлечением 2-х свидетелей.

Как оформляются результаты, порядок оспаривания

После окончания работы сотрудники ФНС должны представить организации два документа, которые не нужно путать.

Справка, подтверждающая дату окончания проверки, оформляется в последний день работы налоговиков и остается в организации. Результаты - отражаются в акте, который составляется в течение 2-х месяцев после ее окончания.

После даты, указанной в справке, проверяющие не имеют права что-либо требовать и осуществлять действия, направленные на ее продолжение. Акт выездной налоговой проверки оформляется независимо от того, имеются нарушения или нет. Внимательно изучить его после получения. Все отмеченные нарушения должны сопровождаться ссылкой на соответствующую статью закона.В случае несогласии с результатами, нужно представить в ФНС в течение 1 месяца со дня получения акта, письменные мотивированные возражения с приложением доказательных документов.

Срок их рассмотрения руководителем ФНС - 10 дней. Организацию должны уведомить о месте и времени разбирательства. Если это условие не выполнено - решение ФНС может быть отменено(п. 4 ст. 101 НК РФ).Во время заседания ведется протокол, по результатам делается вывод о том, имело ли место налоговое нарушение. Может быть вынесено решение о дополнительной проверке длительностью не более месяца. В результате выносится одно из двух решений: отказать в привлечении либо привлечь налогоплательщика к ответственности за нарушение.

Дополнение

Нужна более детальная консультация что делать если вас ожидает или уже к вам пришла налоговая проверка? Задайте любые вопросы профессиональному юристу посредством онлайн-сервиса "Правовед" (получение первого ответа в течении 15 минут).